Анализ рентабельности капитала предприятия

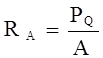

Рентабельность – это относительный показатель прибыли, который отражает отношение полученного эффекта (дохода, прибыли) с наличными или использованными ресурсами. Рентабельность капитала рассчитывается как отношение прибыли к среднегодовой стоимости активов предприятия:

,

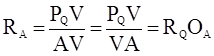

,

где PQ - прибыль от реализации продукции; А - активы (валюта баланса).

Если числитель и знаменатель умножить на чистую выручку от реализации продукции V, то рентабельность активов можно считать произведением двух показателей-сомножителей, а именно: рентабельности реализованной продукции RQ и ресурсоотдачи, или оборотности активов ОА, или коэффициента трансформации КТ. Экономическое содержание коэффициента КТ состоит в том, что он показывает, сколько выручки предприятие получит от реализации от каждой денежной единицы, вложенной в активы предприятия, то есть

Рентабельность активов показывает величину чистой прибыли, которая выпадает на 1 грн. активов, нормативное значение – больше нуля.

Регулирование рентабельности капитала сводится к влиянию на рентабельность продукции и оборотность активов. Если рентабельность продукции увеличить невозможно, то, увеличивая оборотность привлеченных ресурсов, увеличивают рентабельность капитала.

Анализ ликвидности предприятия

Ликвидностью предприятия называется его способность быстро продать активы и получить деньги для оплаты своих обязательств. Ликвидность предприятия характеризуется соотношением величины его высоколиквидных активов (денежные средства и их эквиваленты, рыночные ценные бумаги, дебиторская задолженность) и краткосрочной задолженности. Анализируя ликвидность, целесообразно оценить не только текущие суммы ликвидных активов, а и будущие изменения ликвидности.

|

|

|

О неудовлетворительном состоянии ликвидности предприятия будет говорить тот факт, что потребность предприятия в средствах превышает их реальные поступления. Чтобы определить, достаточно ли у предприятия денег для погашения его обязательств, необходимо, прежде всего, проанализировать процесс поступления от хозяйственной деятельности и формирования остатка средств после погашения обязательств перед бюджетом и внебюджетными фондами, а также выплаты дивидендов. Анализ ликвидности требует также тщательного анализа структуры кредиторской задолженности предприятия. Необходимо определить, является ли она "стойкой" (например, долг поставщику, с которым существуют долгосрочные связи), является ли просроченной, т.е. такой, срок погашения которой минул.

Анализ ликвидности осуществляется на основе сравнения объема текущих обязательств с наличием ликвидного средства. Результаты рассчитываются как коэффициенты ликвидности по информации из соответствующей финансовой отчетности.

|

|

|

Основными из них есть коэффициенты текущей, быстрой и абсолютной ликвидности. Знаменатель во всех приведенных показателях один и тот же, т.е. срочные неотложные обязательства.

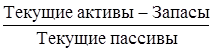

1. Коэффициент ликвидности текущей (коэффициент покрытия) показывает, сколько гривен оборотных активов предприятия выпадает на одну гривну текущих обязательств. Этот показатель имеет особенное значение для оценки предприятия покупателями, инвесторами; зависит от сферы производства, вида деятельности, длительности производственного цикла, структуры запасов. Рекомендованное значение коэффициента покрытия в разных источниках разное – больше 1,0; 2,0; 2,5. Нормативное значение – 1,0.

2. Коэффициент мгновенной ликвидности.

Кл..м. =

Коэффициент быстрой ликвидности аналогичный коэффициенту покрытия, но исчисляется по более узкому кругу текущих активов (из расчета выключают наименее ликвидную их часть - производственные запасы); характеризует, какая часть обязательств может быть погашена не только за счет денежных средств, но и за счет ожидаемых поступлений за отгруженную продукцию (выполненные работы, предоставленные услуги). Нормативное значение этого показателя 0,6 – 0,8.

|

|

|

3. Коэффициент абсолютной ликвидности показывает, какая часть текущих обязательств может быть погашена активами, которые имеют абсолютную ликвидность. Нормативные значения этого показателя по разным методикам должны быть больше или равны 0,2-0,35; нормативное значение > 0, увеличение.

4. Соотношение краткосрочной дебиторской и кредиторской задолженности.

Коэффициент соотношения краткосрочной дебиторской и кредиторской задолженности характеризует возможность предприятия рассчитаться с кредиторами за счет дебиторов на протяжении 1 года.

Рекомендуемое значение – 1.

Дата добавления: 2019-07-15; просмотров: 151; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!