Методы учета базы налогообложения

Традиционно методы учета базы налогообложения рассматриваются как бухгалтерские, имеющие лишь косвенное отношение к проблемам налогообложения. Это оборачивается существенными пробелами в некоторых законах о налогах, а в ряде случаев становится причиной казуистики налогообложения.

Существуют два основных метода бухгалтерского учета хозяйственных операций: кассовый метод и метод чистого дохода.

Существует два основных метода бухгалтерского учета хозяйственных операций (схема I‑13). Один из них учитывает средства в момент получения и выплаты. В этом случае доходом объявляются все суммы, действительно полученные налогоплательщиком в конкретном периоде, а расходами – реально выплаченные суммы. Этот метод называется кассовым, или методом присвоения, поскольку учитывает только те суммы (имущество), которые присвоены налогоплательщиком в определенной юридической форме, например, получены в кассе наличными, переданы в собственность посредством оформления определенных документов и т. п.

В соответствии с этим методом, например, прирост стоимости имущества не признается доходом, пока этот прирост тем или иным образом не объективирован: проценты по вкладу в банке получены, акции проданы по цене большей, чем цена их приобретения, и др.

Для другого метода важен момент возникновения имущественных прав и обязательств. Так, доходом признаются все суммы, право на получение которых возникло у налогоплательщика в конкретном налоговом периоде вне зависимости от того, получены ли они в действительности. Для определения произведенных затрат подсчитывается сумма имущественных обязательств, возникших в отчетном периоде, независимо от фактических выплат. Этот метод называется накопительным, или методом чистого дохода.

|

|

|

В законах о налогах используются разные методы учета.

Например, при налогообложении имущества, переходящего в порядке наследования, в Российской Федерации используется накопительный метод. Имущество оценивается по стоимости на момент открытия наследства, а не на момент его принятия.

При налогообложении прибыли и доходов единицей налогообложения принята национальная денежная единица.

В налоге на доходы физических лиц используется кассовый метод: доходом признается фактически полученный доход в определенной юридической форме.

Единица налогообложения

Под единицей налогообложения понимают единицу масштаба налога, которая используется для количественного выражения налоговой базы. Так, масштабом налога с владельцев автотранспортных средств служит мощность двигателя автомобиля. Мощность может быть определена в лошадиных силах или в киловаттах. Избранная единица измерения мощности в целях налогообложения и будет единицей налогообложения.

|

|

|

Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства, а также традициями. Например, при обложении земель используются единицы измерения, принятые в стране (акр, гектар, сотка, квадратный метр и др.). При установлении акцизов на бензин в качестве единицы налогообложения могут фигурировать литр, галлон, баррель и т. д. При налогообложении прибыли и доходов единицей налогообложения принята национальная денежная единица.

Тариф ставок

Под тарифом ставок понимают совокупность видов и размеров ставок налога. Слово «тариф» происходит от названия г. Тарифа близ Гибралтарского пролива. В этом городе взимался сбор с проходивших мимо судов. Размер сбора определялся по особым таблицам в зависимости от качества и количества грузов. Впоследствии такие таблицы для взимания разного рода налогов и сборов повсеместно стали называть тарифами{106}.

Ставка налога

Ставка налога – размер налога на единицу налогообложения. Налоговый кодекс Российской Федерации определяет налоговую ставку как величину налоговых начислений на единицу измерения налоговой базы.

|

|

|

Ставка налога – размер налога на единицу налогообложения.

По методу установления выделяют ставки твердые и процентные (квоты). При методе твердых ставок на каждую единицу налогообложения определен фиксированный размер налога (например, 1000 руб. за гектар пашни). Процентные ставки характерны для налогообложения прибыли и дохода и устанавливаются в процентах от единицы налогообложения (например, 13 % каждого рубля налогооблагаемого дохода).

Выделяют ставки маржинальные, фактические и экономические.

Маржинальными называют ставки, которые непосредственно указаны в нормативном акте о налоге.

Оптимальная налоговая ставка по Мазарини

Когда первый министр Франции кардинал Джулио Мазарини (1602–1661) выдумывал новый налог, парижане в ответ сочиняли новые байки, анекдоты и песенки. Мазарини обычно спрашивал своих сборщиков налогов, что говорят о новом налоге. Ему отвечали: «Поют злейшие песни про вашу милость». Мазарини усмехался и говорил: «Поют, значит, будут платить!»

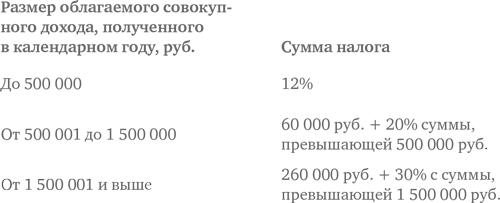

Пример. При взимании налога на доходы по прогрессивной системе установлены следующие ставки.

|

|

|

В этом случае ставки 12, 20 и 30 % и называются маржинальными ставками. Использование термина «маржинальные» объясняется тем, что так называются ставки, применяемые к отдельным частям дохода – налоговым разрядам или иначе – к маржам.

Сравнение различных законов об одном и том же налоге лишь на основе сопоставления маржинальных ставок не позволит сравнить другие существенные условия налогообложения с учетом предоставляемых законом льгот. Поэтому в целях экономического анализа проводят сравнение не маржинальных, а фактических и экономических ставок.

Фактическая ставка определяется как отношение уплаченного налога к налоговой базе.

При указанных выше ставках подоходного налога с физических лиц с налогооблагаемого годового дохода 2 млн руб. будет уплачен налог в сумме 410 000 руб. Фактическая ставка при этом равна:

410 000 руб.: 2 млн руб. × 100 % = 20,5 %.

Экономическая ставка определяется как отношение уплаченного налога ко всему полученному доходу.

Если в рассмотренном примере предположить, что налогоплательщик получил 2,5 млн руб. дохода, из которых налогооблагаемый доход составляет только 2 млн руб., а 500 000 руб. вычитаются в виде различных льгот, то экономическая ставка при этом будет равна:

410 000 руб.: 2,5 млн руб. × 100 % = 16,4 %.

Сравнение экономических ставок наиболее рельефно изображает последствия налогообложения.

Метод налогообложения

Размеры ставок налога могут изменяться в соответствии с избранным методом налогообложения.

Метод налогообложения – это порядок изменения ставки налога в зависимости от роста налоговой базы.

Выделяют четыре основных метода налогообложения: равное, пропорциональное, прогрессивное и регрессивное.

Равным называют метод налогообложения, когда для каждого налогоплательщика устанавливается равная сумма налога. Это подушное налогообложение, самый древний и простой вид налогообложения. Метод не учитывает имущественного положения налогоплательщика и поэтому применяется лишь в исключительных случаях. Примером могут служить некоторые целевые налоги. Использование метода равного налогообложения объясняется тем, что такие налоги ориентированы не на способность плательщика к уплате налога, а на удовлетворение какой‑либо конкретной потребности налогоплательщика как члена общества. Общая потребность удовлетворяется общими равными усилиями налогоплательщиков.

«А и во исчислении подушном не чаю ж проку быть, понеже душа – вещь неосязаемая и умом непостижимая и цены не имущая, надлежит же ценить вещи грунтованные».

(И. Т. Посошков, 1652–1726, купец, первый русский экономист)

12

П. БРЕЙГЕЛЬ (младший)

Перепись в Вифлееме

Дата добавления: 2018-09-22; просмотров: 625; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!