Методика анализа активных операций

Анализ активных операций есть анализ направлений использования активов: на какие цели, в каком объеме, на какой срок и кому они предоставляются[16].

Общий анализ активов банка заключается в ис-следовании эффективности размещения собственных и привле-ченных средств с позиций доходности, ликвидности и возможного риска. Это первый этап анализа активов банка.

Для целей анализа все активы банка подразделяются на активы, приносящие прямой процентный доход (доходные активы), и ак-тивы, не приносящие прямого процентного дохода. Это деление связано с тем, что доходные активы переда-ются заемщику в пользование, а взамен банк получает обязательст-во заемщика вернуть средства в определенный срок. На первом этапе при общем анализе активов определяется соотношение доходных и недоходных активов, их динамика, основные направления размещения средств.

Первый показатель, на который необходимо обратить внимание, — темпы роста активов. Темпы роста активов сопоставляются со средними темпами роста по региону, по стране в целом. Важный критерий оценки роста активов — сопоставление этого показателя с темпами роста инфляции.

Основной показатель, характеризующий акти-вы, — соотношение доходных и недоходных активов. Чем выше доля доходных активов, тем больше доходов и, соответственно, прибыли получает банк. Однако рост доходных, а следовательно, низколиквидных и высокорисковых активов повышает общий уро-вень кредитного риска банка и снижает его ликвидность[17].

|

|

|

Следующий этап анализа — анализ отдельных разделов и статей активов коммерческого банка. Анализируются структу-ра и качество кредитного портфеля, портфеля ценных бумаг[20,22].

Анализ ссудных операций коммерческого банка

Кредитование — основной вид деятельности любого коммерческо-го банка. Кредиты составляют основную статью доходных активов в балансе банка, а полученные по ним проценты являются основной статьей банковских доходов. От качества кредитного портфеля зависят ликвидность и рентабельность банка и само его существо-вание. Поэтому анализ эффективности кредитных операций явля-ется одним из определяющих аспектов анализа экономической де-ятельности банка.

В процессе анализа необходимо оценить влияние основных факторов на эффективность кредитных операций и, соответствен-но, на доходность и ликвидность банка. Анализируются:

· структура кредитных вложений в разрезе основных катего-рий заемщиков – физических и юридических лиц;

· пол-нота начисления резерва на возможные потери по ссудам;

· средняя процентная ставка по кредитам.

Анализ доходности кредитного портфеля проводится на основе данных формы 102 «Отчет о прибылях и убытках».

|

|

|

Для более точной оценки доходности кредитного портфеля среднегодовой объем кредитных вложений следует рассчитывать на основе среднедневных остатков ссудной задолженности.

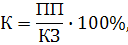

Для расчета доходности кредитных вложений используется сле-дующая формула:

где КЗ – кредитная задолженность;

ПП – полученные проценты.

Для более полной характеристики доходности кредитного портфеля среднюю ставку по кредитам данного банка следует срав-нить со средней ставкой привлечения ресурсов, ставкой рефинан-сирования, средней ставкой по кредитам в регионе.

Уровень сомнительной задолженности банку отражает коэффициент  . Этот показатель характеризует качество активов. Он показывает долю просроченных кредитов в кредитном портфеле банка.

. Этот показатель характеризует качество активов. Он показывает долю просроченных кредитов в кредитном портфеле банка.

где ПЗ – просроченная задолженность;

К – кредитные вложения.

При этом учитываются как межбанковские кредиты, так и кредиты небанковскому сектору[20].

Анализ операций с ценными бумагами

Важным направлением деятельности банков и источником их до-ходов являются вложения в ценные бумаги.

В процессе анализа банковских операций с ценными бумагами необходимо проанализировать:

|

|

|

· структуру портфеля ценных бумаг и его качество;

· полноту формирования резерва под возможное обесценение ценных бумаг;

· доходность портфеля ценных бумаг.

Показателем качества портфеля ценных бумаг является отношение резервов под возможное обесце-нение и на возможные потери к объему портфеля ценных бумаг.

Темпы роста/снижения сопоставляются с темпами рос-та/снижения балансовой стоимости портфеля.

При анализе структуры и ликвидности портфеля ценных бумаг определяются:

· соотношение государственных и корпоративных бумаг;

· структура ценных бумаг: акции, облигации, векселя и проч. (анализируется их динамика).

Основным показателем, характеризующим эффективность вложе-ний банка в ценные бумаги, является чистая доходность портфеля ценных бумаг, т.е. разница между доходами по ценным бумагам и расходами по ним, отнесенная к объему вложений (в среднегодовом исчислении). При этом учитываются и перепродажи ценных бумаг всех видов, и результаты их переоценки[21].

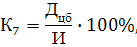

Доходность портфеля ценных бумаг за период можно определить по формуле:

где  —доходы от вложений в ценные бумаги;

—доходы от вложений в ценные бумаги;

И— вложения в ценные бумаги.

Также необходимо определить ряд показателей, характеризующих доходность и качество активов.

|

|

|

1.Средний уровень доходности по размещенным средствам.

где ДА – доходные активы.

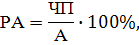

2. Рентабельность активов

где ЧП – чистая прибыль банка;

А – активы;

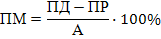

3.Процентная маржа

где ПУ – проценты уплаченные.

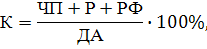

Достаточно важным является коэффициент защищенности от риска, характеризующий максимальный размер потерь, которые банк может покрыть, не затрагивая основной капитал и средства клиентов[27]. Минимальных и максимальных значений для данного коэффициента не устанавливается. Для оценки уровня защищенности рекомендуется сравнивать значения коэффициентов за ряд лет.

где Р – резервы;

РФ – резервный фонд.

На основе всего вышеизложенной информации в дипломном проекте предлагается использовать следующую систему коэффициентов при анализе активных операций банка, их доходности и качества (таблица 4).

Таблица 4 – Коэффициенты для анализа активов банка

| Показатель | Формула | Расшифровка |

| Анализ диверсифицированности активов | ||

| Структура активов |

|  - вид актива,

А – активы всего. - вид актива,

А – активы всего.

|

| Темпы роста активов |

|  - актив в начале года, - актив в начале года,

- актив а конце года. - актив а конце года.

|

| Доля доходных активов |

| ДА – доходные активы. |

Продолжение таблицы 4

| Показатель | Формула | Расшифровка |

| Анализ ликвидности активов | ||

| Норматив мгновенной ликвидности |

| Лам – высоколиквидные активы, Овм - обязательства по счетам до востребования |

| Норматив текущей ликвидности |

| Лат – ликвидные активы, которые могут быть поучены за 30 дн. Овт - обязательства банка сроком исполнения до 30 дн. |

| Норматив долгосрочной ликвидности |

| Крд - Задолженность банку сроком свыше 1 года, К- собственный капитал, ОД – обязательства по кредитам и депозитам сроком исполнения свыше 1 года. |

| Оценка доходности и качества активных операций | ||

| Уровень сомнительной задолженности |

| ПЗ – просроченная задолженность; К – кредитные вложения. |

| Рентабельность активов |

| ЧП – чистая прибыль банка, А – активы. |

| Средняя процентная ставка по размещенным средствам |

| ПП – полученные проценты по доходным активам, ДА – доходные активы. |

| Эффективность ссудных операций |

| ПП – полученные проценты по ссудным операциям, КЗ – кредитная задолженность. |

| Доходность инвестиционных операций |

|  —доходы от вложений в ценные бумаги;

И— вложения в ценные бумаги. —доходы от вложений в ценные бумаги;

И— вложения в ценные бумаги.

|

Продолжение таблицы 4

| Показатель | Формула | Расшифровка |

| Доходность прочих доходных активов |

| ПП – полученные проценты по прочим доходным активам,

- прочие доходные активы. - прочие доходные активы.

|

| Процентная маржа |

| ПД – процентные доходы, ПР – процентные расходы, А – активы. |

| Коэффициент защищенности от риска |

| Р – резервы, РФ – резервный фонд, ДА – доходные активы. |

| Доля резервов на возможные потери по ссудам в кредитном портфеле |

| Р - резервы на возможные потери по ссудам, КЗ – кредитная задолженность. |

| Доля резервов на возможные потери в портфеле ценных бумаг |

| Р - резервы на возможные потери, И – вложения в ценные бумаги. |

| Соотношение темпов роста доходных активов и полученных по ним доходов |

|  - темп роста доходных активов, - темп роста доходных активов,

- темп роста доходов. - темп роста доходов.

|

| Соотношение темпов роста резервов на возможные потери по ссудам и кредитного портфеля |

|  - темп роста резервов на возможные потери по ссудам, - темп роста резервов на возможные потери по ссудам,

- темп роста кредитного портфеля. - темп роста кредитного портфеля.

|

Продолжение таблицы 4

| Показатель | Формула | Расшифровка |

| Соотношение темпов роста резервов на возможные потери и портфеля ценных бумаг |

|  - темп роста резервов на возможные потери по портфелю ценных бумаг, - темп роста резервов на возможные потери по портфелю ценных бумаг,

- темп роста портфеля ценных бумаг. - темп роста портфеля ценных бумаг.

|

| Спрэд |

| ПД – процентные доходы, ПР – процентные расходы, ДА – доходные активы, ПлП – платные пассивы. |

Выводы по разделу

Активные операциибанка представляют собой операции, в результате которых свободные денежные ресурсы банка (собственные и привлеченные) находят целесообразное применение, рассчитанное на получение доходов.

Экономическое содержание активных операций кредитных организаций проявляется в их классификации (ссудные, кассовые, инвестиционные, фондовые, комиссионные и т.д.). Существует и множество иных классификаций активных операций, основанных на различных принципах – степень рискованности, уровень доходности, уровень ликвидности, вид валюты, срок.

Деятельность коммерческого банка регулируется Центральным Банком Российской Федерации. В сфере управления активными операциями ЦБ РФ вводит следующие ограничения: обязательное формирование резервов и установление нормативов (мгновенной, текущей и долгосрочной ликвидности).

2 АНАЛИЗ АКТИВНЫХ ОПЕРАЦИЙ ООО КОММЕРЧЕСКОГО БАНКА «АЛТАЙЭНЕРГОБАНК»

Дата добавления: 2018-02-15; просмотров: 1416; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!