Система показників фінансової стійкості та методика їх аналізу

Фінансовий стан підприємства може бути стійким, нестійким і кризовим. Здатність підприємства своєчасно здійснювати платежі, фінансувати свою діяльність на розширеній основі, переносити непередбачені потрясіння і підтримувати свою платоспроможність та інвестиційну привабливість в несприятливих умовах свідчить про його стійкий фінансовий стан і навпаки.

Фінансовий стан підприємства, його стійкість і стабільність залежить від результатів його діяльності. Якщо виробничий і фінансовий плани успішно виконуються, це позитивно впливає на фінансовий стан підприємства і навпаки. В результаті невиконання плану виробництва і реалізації продукції, підвищення собівартості відбувається зменшення виручки і суми прибутку і, як наслідок, – погіршення фінансового стану підприємства і його платоспроможності. Значить, стійкий фінансовий стан не є випадковістю, а результатом грамотного, вмілого управління всім комплексом факторів, які визначають результати господарської діяльності підприємства, його діловою активністю.

Стійкий фінансовий стан, у свою чергу, позитивно впливає на виконання виробничих планів і забезпечення потреб виробництва в необхідних ресурсах. Тому діяльність підприємства повинна бути спрямована на забезпечення планомірного надходження і витрачання грошових ресурсів, досягнення оптимальних пропорцій між власним і позиченим капіталом і найбільш ефективне його використання.

|

|

|

Фінансова стійкість аналізується за допомогою системи фінансових коефіцієнтів. Інформаційною базою для таких розрахунків є бухгалтерський баланс. Аналіз проводиться шляхом розрахунку і порівняння отриманих значень коефіцієнтів з базовими величинами, а також вивчення динаміки їх зміни за певний період. Базовими величинами можуть бути: значення коефіцієнтів за минулий рік, середньогалузеві значення коефіцієнтів, значення коефіцієнтів підприємств-конкурентів, партнерів, теоретично обґрунтовані або встановлені за допомогою експертного опитування оптимальні (нормативні) значення. Коротко дамо економічну характеристику кожному із коефіцієнтів фінансової стійкості.

Коефіцієнт забезпеченості матеріальних активів власним оборотним капіталом (Кз), який розраховується як відношення власного оборотного капіталу (ВОК) до величини матеріальних оборотних активів (МОА).

.

.

Це показник того, в якій мірі матеріальні запаси покриті власними джерелами і не потребують позичених. Якщо значення коефіцієнта більше від одиниці, то підприємство зовсім не залежить від позичених засобів при формуванні своїх виробничих запасів.

|

|

|

Така ситуація можлива в двох випадках:

· при достатній величині власного оборотного капіталу, що є позитивною тенденцією;

· при недостатній величині матеріальних оборотних активів, що оцінюється негативно.

Якщо значення коефіцієнта менше від одиниці, то це свідчить про те, що підприємство повинно залучати позичені засоби для формування своїх запасів. Така ситуація можлива також у двох випадках:

· при недостатній величині власного оборотного капіталу, що оцінюється негативно;

· коли величина матеріальних оборотних активів вища за обґрунтовану потребу, що теж є негативним фактором.

Деякі економісти [33] для розрахунку нормативних (теоретично обґрунтованих) значень коефіцієнтів пропонують брати до уваги конкретні умови діяльності підприємств. Так, для розрахунку нормативного значення коефіцієнта забезпеченості матеріальних оборотних активів власним оборотним капіталом використовують наступну формулу:

,

,

де: НВОК – норматив власного оборотного капіталу, що відображає частину ВОК, яка використовується для фінансування обґрунтованої потреби підприємства в матеріальних оборотних активах;

Кзн – нормативне значення коефіцієнта забезпечення матеріальних оборотних активів власним оборотним капіталом.

|

|

|

Цей коефіцієнт вказує на необхідний мінімум власного оборотного капіталу, який повинен бути в розпорядженні підприємства. Він повинен визначатися його обґрунтованою потребою в матеріальних оборотних активах. Решту запасів підприємство може покривати за рахунок позичених засобів.

Зіставлення Кз і Кзн показує, якої суми власного оборотного капіталу не вистачає, або яка є більшою за обґрунтовану потребу.

Якщо Кз>Кзн, то можна нарощувати запаси без шкоди для фінансової стійкості. Додаткові запаси матеріальних оборотних активів, які не порушують фінансову стійкість, розраховують за формулою:

МОАд=МОАх(Кз–Кзн).

Якщо Кз<Кзн, то обсяг матеріальних оборотних активів треба знижувати (результат за формулою від’ємний).

Основними шляхами росту коефіцієнта забезпеченості матеріальних оборотних активів власним оборотним капіталом є зменшення величини матеріальних запасів, збільшення величини власного оборотного капіталу за рахунок росту обсягу чистого прибутку і зміни напрямків його використання, реалізації непотрібних основних засобів і нематеріальних активів.

Коефіцієнт забезпеченості оборотних активів власним оборотнимкапіталом розраховується як відношення власного оборотного капіталу до загальної величини оборотних активів підприємства. Даний показник характеризує наявність у підприємства власного оборотного капіталу, який необхідний для фінансування оборотних активів. Мінімальне теоретично обґрунтоване значення коефіцієнта – 0,1. Чим вище значення цього коефіцієнта, тим кращий рівень фінансової стійкості підприємства, тим більше у нього можливостей проведення незалежної фінансової політики.

|

|

|

Коефіцієнт самофінансування розраховується як відношення власного оборотного капіталу до загального обсягу активів підприємства. Цей показник характеризує наявність у підприємства оборотного капіталу для фінансування його поточної діяльності. Чим вище значення цього показника, тим стійкіший фінансовий стан.

Коефіцієнт співвідношення позиченого і власного капіталу (Кс) розраховується шляхом ділення величини позиченого капіталу (ПК) на величину власного капіталу (ВК). Даний коефіцієнт характеризує кількість позиченого капіталу, яку підприємство залучає на 1 гривню власного. Зниження коефіцієнта свідчить про зміцнення фінансової стійкості підприємства на відміну від інших коефіцієнтів, котрі характеризують її ріст своїм збільшенням.

У багатьох літературних джерелах теоретично обґрунтоване значення коефіцієнта складає 0,5.

Допустимий рівень залежності позиченого і власного капіталу визначається умовами роботи кожного підприємства і, в першу чергу, швидкістю обороту капіталу. Якщо дебіторська заборгованість обертається швидше, ніж матеріальні оборотні активи, то це означає достатньо високу інтенсивність надходження грошових коштів на рахунки підприємства. Тому при високій оборотності матеріальних оборотних активів і ще більш високій оборотності дебіторської заборгованості значення цього коефіцієнта може бути достатньо високим.

Оптимальне співвідношення між власним і позиченим капіталом можна встановити, користуючись різними методами. Один із них відображено в § 2.8.3. Цей метод пов’язаний з механізмом дії фінансового важеля.

В економічній літературі пропонуються й інші методи розрахунку [33] нормативного значення цього коефіцієнта, а саме:

,

,

де: ДПК – допустимий розмір позиченого капіталу;

НВК – необхідний розмір власного капіталу;

Ксн – нормативне значення коефіцієнта співвідношення позиченого і власного капіталу.

При розрахунку необхідного розміру власного капіталу виходять з того, що він повинен покривати матеріальні оборотні активи в межах нормативу, і, крім того, всю вартість необоротних активів, іншу частину активів можна покривати позиченим капіталом. Тоді допустимий розмір позиченого капіталу розраховують як різницю між вартістю всіх активів і необхідним розміром власного капіталу.

Розраховане таким чином нормативне значення коефіцієнта вказує на максимально можливий рівень залучення позиченого капіталу в умовах даного підприємства.

Якщо Ксн<К, тобто якщо фактичний коефіцієнт вищий від нормативного, то це означає недопустимо високий рівень залежності підприємства від позичених засобів.

Зіставлення нормативного і фактичного значень коефіцієнта показує, скільки позичених засобів слід повернути кредиторам зараз же, щоб довести залежність від них до нормального рівня. Цю суму коштів розраховують за формулою:

ПКд=ВКх(Ксн–Кс),

де: ВК – обсяг власного капіталу підприємства.

Якщо Кс<Ксн, тобто коли фактичне значення коефіцієнта нижче від нормативного, то підприємство може визначити той обсяг ресурсів, які можна позичити додатково без погіршення своєї фінансової стійкості. Така сума буде розраховуватися за попередньою формулою, але результат розрахунку буде із знаком «+».

Чим нижче значення фактичного коефіцієнта від нормативного, тим стійкішим є його фінансовий стан. Діленням нормативного значення коефіцієнта на його фактичне значення розраховують запас фінансової стійкості.

Коефіцієнт автономії (Кав) розраховується як відношення власного капіталу (ВК) до величини активів підприємства (А)і вказує на частку власного капіталу в активах підприємства. Ріст коефіцієнта свідчить про зміцнення фінансової стійкості підприємства.

.

.

Коли коефіцієнт автономії дорівнює одиниці, це свідчить про те, що його майно і боргові права (активи) фінансуються виключно за рахунок власного капіталу.

Коефіцієнт маневрування (Км)вказує, яка частка ВК використовується для фінансування поточної діяльності, і розраховується за формулою:

,

,

де: ВОК – величина власного оборотного капіталу підприємства;

ВК – величина власного капіталу.

Цей коефіцієнт показує ступінь мобільності власного капіталу. По ньому можна судити, яка частина власного капіталу використовується для фінансування поточної діяльності (тобто вкладена в оборотні активи), а яка капіталізована (вкладена в основні засоби).

З фінансової точки зору, підвищення цього коефіцієнта, його високий рівень позитивно характеризує діяльність підприємства. Власні джерела мобільні: більша їх частина вкладена не в основний, а в оборотний капітал. Якщо значення коефіцієнта збільшується не за рахунок зменшення основних засобів та інших необоротних активів, а за рахунок більш швидкого росту власних джерел засобів порівняно з ростом необоротних активів, тоді ріст коефіцієнта свідчить про підвищення фінансової стійкості підприємства.

Коли коефіцієнт маневрування дорівнює одиниці, то це, звичайно, добре з фінансової точки зору, але абсурдно з практичної: у підприємства немає необоротних активів, а лише оборотні.

Низький коефіцієнт маневрування обумовлений нераціональною структурою майна підприємства, досить високою часткою необоротних активів. Значення даного коефіцієнта може відчутно змінюватися залежно від галузевої приналежності підприємства. У фондомістких виробництвах рівень даного показника повинен бути значно меншим, ніж у матеріаломістких, так як у фондомістких – значна частина власних засобів є джерелом покриття необоротних активів. Збільшити значення коефіцієнта можна, зменшивши вкладення в необоротні активи або ж залучивши довгострокові кредити як джерело формування необоротних активів.

В економічній літературі вказується, що теоретично обґрунтоване значення цього коефіцієнта повинно дорівнювати 0,2-0,5.

Деякі економісти намагаються розрахувати нормативне значення коефіцієнта маневрування, виходячи з умов діяльності конкретного підприємства [33]. Для цього розраховуються нормативні значення коефіцієнта забезпеченості матеріальних активів власним оборотним капіталом і коефіцієнта співвідношення позиченого і власного капіталу. Тоді формула розрахунку нормативного значення коефіцієнта маневрування має вигляд:

,

,

де: НВОК – необхідний розмір ВОК;

НВК – необхідний розмір ВК.

Коефіцієнт маневрування може збільшуватися на шкоду іншому показнику, який характеризує фінансову стійкість підприємства, а саме: індексу постійного активу.

Індекс постійного активу (Кп) розраховується як відношення вартості необоротних активів (НА)до величини власного капіталу (ВК)і вказує на капіталізовану частку власного капіталу:

.

.

Якщо підприємство не використовує довгострокові кредити як джерело формування необоротних активів, то сума коефіцієнтів маневрування і постійного активу дорівнює одиниці. В цих умовах ріст коефіцієнта маневрування можливий лише за рахунок зменшення коефіцієнта постійного активу. Однак підвищенню фінансової стійкості відповідає ріст обох коефіцієнтів. Це може бути досягнуто за рахунок використання в складі джерел засобів довгострокових позичених коштів.

Якщо індекс постійного активу дорівнює одиниці, це означає, що власних джерел фінансування вистачає лише на формування необоротних активів. Це свідчить про погіршення фінансового стану підприємства.

Самостійне значення коефіцієнта обмежене.

Коефіцієнт довгострокового залучення позиченого капіталу (Кд) розраховується як відношення довгострокових зобов’язань (ДК) до суми власного капіталу (ВК) і довгострокових зобов’язань підприємства (ДК). Він вказує на частку довгострокових займів, яка використовується для фінансування активів поряд з власними засобами. Його значення полягає не тільки в тому, що він збільшує коефіцієнт маневрування, але і в тому, що він оцінює, наскільки інтенсивно підприємство використовує позичені засоби для оновлення і розширення виробництва. Однак не слід думати, що чим більший обсяг довгострокових кредитів, тим кращий фінансовий стан підприємства в цілому. Розміри довгострокових кредитів обмежені можливостями їх повернення.

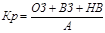

Коефіцієнт майна виробничого призначення або коефіцієнт реальної вартості майна Кррозраховується яквідношення суми основних засобів (ОЗ), виробничих запасів (ВЗ) і незавершеного виробництва (НВ) до вартості активів (А):

.

.

Коефіцієнт вказує на частку виробничого потенціалу в активах підприємства. Як свідчать літературні джерела, теоретично обґрунтоване значення Кр³0,5.

Ріст Кр свідчить про підвищення виробничих можливостей підприємства.

Причинами низького Кр можуть бути:

· значні складські запаси готової продукції;

· великі суми довгострокових фінансових вкладень і капітальних вкладень;

· недостатня величина необоротних активів і виробничих запасів;

· велика дебіторська заборгованість.

Наявність зайвих виробничих запасів, основних засобів веде до неоправданого росту коефіцієнта майна виробничого призначення.

Проведемо оцінку фінансової стійкості підприємства на основі показників таблиці 2.86.

Статья CXII. Таблиця 2.86.

Оцінка рівня і динаміки показників фінансової стійкості

| Показники | Алгоритм розрахунку | На поч. звітного періоду | На кін. звітного періоду | Відхилення |

| Коефіцієнт співвідношення позиченого і власного капіталу | Кс=ПК/ВК | 0,6 | 0,1 | –0,5 |

| Коефіцієнт забезпеченості матеріальних запасів власним оборотним капіталом | Кз=ВОК/МОА | 0,7 | 1,2 | 0,5 |

| Коефіцієнт забезпеченості оборотних активів власним оборотним капіталом | Кзо=ВОК/ОА | 0,4 | 0,6 | –0,2 |

| Коефіцієнт автономії | Ка=ВК/А | 0,6 | 0,9 | 0,3 |

| Коефіцієнт маневрування власного капіталу | Км=ВОК/ВК | 0,4 | 0,2 | –0,2 |

| Коефіцієнт постійного активу | Кп=НА/ВК | 0,7 | 0,8 | 0,1 |

| Коефіцієнт довгострокового залучення позиченого капіталу | Кд=ДК/ВК+ДК | 0,05 | 0,05 | – |

Пояснення умовних позначень:

ВОК – величина власного оборотного капіталу;

МОА – матеріальні оборотні активи;

ОА – оборотні активи;

А – активи підприємства;

ВК – власний капітал і прирівняні до нього джерела засобів;

НА – необоротні активи;

ДК – позичений капітал, який залучається на довгостроковій основі.

Оцінюючи кількісне значення показників фінансової стійкості, можна зробити висновок, що підприємство при формуванні своїх матеріальних оборотних активів не залежить від позиченого капіталу. Так, на початок року 70% матеріальних оборотних активів покривалося за рахунок власного капіталу і прирівняних до нього джерел засобів. На кінець року ця частка зросла на 50% і є більшою, ніж 100%.

За рахунок власного оборотного капіталу підприємство на початок року формувало 40% своїх оборотних активів. На кінець року ця частка складає 60%, тобто 40% оборотних активів підприємства формується за рахунок позиченого капіталу.

Значення коефіцієнта самофінансування вказує на те, що 20% вартості майна підприємства і його боргових прав фінансується за рахунок власного капіталу.

Коефіцієнт маневрування за звітний рік знизився. Так, на початок року 40% власного капіталу і прирівняних до нього джерел засобів направлялося на фінансування поточної діяльності, а на кінець року ця частка склала 20%. Тобто, на кінець звітного року 80% своїх власних засобів підприємство капіталізувало, або вклало в необоротні активи. Це призвело до зниження мобільності капіталу підприємства. Для підвищення коефіцієнта маневрування необхідно або зменшувати вкладення в необоротні активи, або ж залучати довгострокові кредити як джерело формування необоротних активів. Тому доцільно вивчити можливості використання довгострокових кредитів.

Оцінюючи значення коефіцієнта постійного активу, необхідно відмітити, що його ріст обумовлений нераціональною структурою майна підприємства, зниженням коефіцієнта маневрування.

Судячи із значення коефіцієнта довгострокового залучення позиченого капіталу, можна зробити висновок, що на кожну гривню, вкладену в активи на початок року припадало 4 коп. позиченого капіталу, який залучався на довгостроковій основі. За рік ця частка не змінилася.

На початок року на кожну власну гривню, вкладену в активи, припадало 60 коп. позичених засобів. На кінець звітного року ця величина знизилась на 60 коп. і складала 10 коп. Таким чином, можна зробити висновок, що фінансова стійкість підприємства посилюється, бо послаблюється залежність підприємства від зовнішніх джерел фінансування. Даний висновок підтверджується ростом коефіцієнта автономії.

9.3. Аналіз ліквідності і платоспроможності підприємства

Одним із показників, що характеризують фінансову стійкість підприємства, є його ліквідність та платоспроможність.

Під ліквідністю підприємства розуміють йогоздатність погасити свої зобов’язання у випадку одночасної вимоги зі сторони всіх кредиторів підприємства. Підприємство вважається ліквідним при наявності у нього оборотних активів у розмірі, теоретично достатньому для погашення короткотермінових зобов’язань, хоча б з порушенням строків їх виплати, передбачених контрактами.

Ліквідність підприємства оцінюють за даними балансу на певну дату на основі ліквідності його активів.

Під ліквідністю активів розуміють їх здатність перетворюватися на грошові кошти без відчутних втрат їх ринкової вартості, а рівень ліквідності визначається тривалістю часу, протягом якого це перетворення можливе. Чим коротший цей період, тим вища ліквідність активу. В залежності від того, які види оборотних активів приймаються в розрахунок для оцінки ліквідності підприємства, використовують показники абсолютної, проміжної і загальної ліквідності. Загальна ідея, що лежить в основі розрахунку цих показників, полягає у зіставленні оборотних активів і поточних зобов’язань.

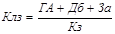

Коефіцієнт абсолютної ліквідності (Кла) розраховується за формулою:

,

,

де: ГА – грошові кошти і їх еквіваленти та поточні фінансові інвестиції;

Кз – короткострокові (поточні) зобов’язання.

Цей коефіцієнт показує, яку частину поточної заборгованості підприємство може покрити негайно. Вважається, що його значення не повинно бути нижчим від таких меж: 0,2-0,25.

Коефіцієнт проміжної ліквідності (Клп) розраховується як частка від ділення суми грошових активів і дебіторської заборгованості на поточні зобов’язання:

,

,

де: Дб – дебіторська заборгованість у складі оборотних активів.

Він показує, яку частину заборгованості покриє підприємство без продажу запасів. Теоретично виправдані оцінки даного коефіцієнта лежать в діапазоні 0,6-0,8.

Коефіцієнт загальної ліквідності (Клз) розраховується зіставленням загальної суми оборотних активів до поточних зобов’язань підприємства:

,

,

де: За – запаси сировини, матеріалів, незавершеного виробництва, готової продукції, товарів.

Він дає загальну характеристику ліквідності підприємства, показуючи, наскільки оборотні активи покривають поточні зобов’язання. Якщо значення коефіцієнта дорівнює одиниці, то це свідчить про те, що у підприємства достатньо оборотних активів для покриття своїх зобов’язань.

При визначенні показників ліквідності слід враховувати те, що сьогодні на багатьох вітчизняних підприємствах коефіцієнт абсолютної ліквідності вимірюється сотими частками одиниці через відсутність грошей на розрахунковому рахунку. Проміжний коефіцієнт ліквідності формується в залежності від сум дебіторської заборгованості. Якщо підприємство не може, або вважає недоцільним продавати свої матеріальні оборотні активи для погашення поточних зобов’язань, то значення цього коефіцієнта повинно дорівнювати одиниці. Тобто, поточні зобов’язання повинні покриватися грошовими активами і дебіторською заборгованістю. В реальних умовах господарювання через відсутність грошей на розрахунковому рахунку для підтримання своєї ліквідності дебіторська заборгованість підприємства повинна дорівнювати його поточним зобов’язанням. Якщо є сума дебіторської заборгованості менша, то підприємству необхідно мати товарно-матеріальні цінності, які можна продати без шкоди для основної діяльності.

Щодо загального коефіцієнта ліквідності, то чисельник даного показника повинен значно перевищувати знаменник. У даних умовах вважається, що значення цього показника повинно дорівнювати 1,5-2,0.

Оцінка ліквідності підприємства на основі вищеперерахованих показників відображена в таблиці 2.87.

Статья CXIII. Таблиця 2.87.

Оцінка показників ліквідності підприємства

| Показники | На поч. періоду | На кінець періоду | Динаміка |

| Коефіцієнт абсолютної ліквідності | 0,16 | 0,26 | 0,1 |

| Коефіцієнт проміжної ліквідності | 0,76 | 1,28 | 0,52 |

| Коефіцієнт загальної ліквідності | 1,66 | 2,8 | 1,14 |

Наведені дані свідчать про те, що підприємство на кінець звітного періоду, мобілізуючи всі свої оборотні активи, може повністю погасити свої поточні зобов’язання. Це дозволяє зробити висновок, що підприємство ліквідне. Позитивною є тенденція росту показника абсолютної ліквідності.

На кінець року, як свідчить значення коефіцієнта проміжної ліквідності, всі поточні зобов’язання можуть бути покриті за рахунок грошових активів і засобів у розрахунках.

Значення коефіцієнта абсолютної ліквідності вказує на те, що 26% поточних зобов’язань можуть бути погашені негайно.

Поряд з поняттям «ліквідність підприємства» в економічній літературі зустрічається поняття «ліквідність балансу».

Ліквідність балансу відображаєпокриття пасивів його активами, строк перетворення яких у гроші відповідає строку погашення зобов’язань.

Для визначення ліквідності балансу необхідно зіставити підсумки певних груп активів (згрупованих за рівнем ліквідності, тобто швидкістю перетворення в гроші) і пасивів (згрупованих за рівнем терміновості їх оплати). Баланс вважається абсолютно ліквідним, якщо мають місце співвідношення відображені на рис. 2.38.

РРис. 2.38. Умови ліквідності балансу

РРис. 2.38. Умови ліквідності балансу

Достатнім є зіставлення підсумків перших трьох груп за активом і пасивом; виконання четвертої нерівності свідчить про виконання мінімальної умови фінансової стійкості – наявності у підприємства власного оборотних капіталу. У разі, коли одна чи декілька нерівностей мають знак, протилежний зафіксованому в оптимальному варіанті, ліквідність балансу більшою чи меншою мірою відрізняється від абсолютної.

Ці співвідношення дають змогу порівнювати баланси підприємства, які належать до різних періодів, а також баланси різних підприємств і з’ясовувати, який баланс ліквідніший. Ці співвідношення застосовуються також при виборі на основі звітності найбільш надійного партнера з великої кількості потенційних партнерів.

Аналіз балансу за наведеною схемою є наближеним з тієї причини, що відповідність рівня ліквідності активів і строків погашення зобов’язань за пасивом є умовною, орієнтовною.

Для оцінки фінансової стійкості велике значенням мають не тільки показники ліквідності, що визначаються на основі балансу, але і показники платоспроможності.

Під платоспроможністю розуміють готовність підприємства своєчасно виконувати свої платіжні зобов’язання, тобто підприємство вважається платоспроможним, коли у нього достатньо грошових активів для розрахунку за поточними зобов’язаннями, які вимагають негайного погашення.

Аналіз показників платоспроможності на основі балансу є досить умовним і не відповідає дійсності. Адже баланс відображає залишки грошових активів на певну дату. Зміни в надходженні і витрачання грошових засобів можуть відбутися вже на наступний день після дати складання балансу. Тому для проведення оцінки платоспроможності необхідно складати платіжний календар на місяць, квартал з наростаючим підсумком з початку року, де зіставляти суми надходжень грошових засобів з сумами фінансових зобов’язань, і виявляти причини неплатежів.

Неплатоспроможність може бути випадковою або тимчасовою, довготривалою або хронічною. Її причини відображені на рис. 2.39.

Рис. 2.39. Перелік основних можливих причин неплатоспроможності

підприємства

Шляхом порівняння очікуваного надходження грошових активів на червень місяць звітного періоду за реалізовану продукцію, доходів від інших видів діяльності з майбутніми терміновими платежами (оплата постачальникам, бюджетні та позабюджетні платежі, плата відсотків за кредити і т.д.) оцінимо платоспроможність підприємства на цей період. Для розрахунку використаємо інформацію платіжного календаря.

Дані таблиці 2.88 свідчать, що підприємство на червень місяць спланувало такий обсяг виплат грошових коштів, який би відповідав їх надходженню. Враховуючи залишок грошових коштів на початок місяця, рівень платоспроможності становить 1,06. Однак, фактично в червні місяці надійшло грошових коштів на 60 тис. грн. менше від запланованого рівня.

Крім того, обсяг фактично виплачених грошових коштів за червень місяць зріс на 375 тис. грн.

Статья CXIV. Таблиця 2.88.

Оцінка платоспроможності підприємства за червень місяць

(тис. грн.)

| Показники | План | Факт | Відхилення | |

| абс. | % | |||

| 1 | 2 | 3 | 4 | 5 |

| 1. Формування грошових засобів: | ||||

| 1.1. Залишок грошових засобів на 01.06. звітного періоду. | 209,0 | 215,0 | 6,0 | 2,9 |

| 1.2. Надходження грошових засобів за червень місяць: | 3498,0 | 3338,0 | –60,0 | –1,58 |

Статья CXV. Продовження таблиці 2.88.

| 1 | 2 | 3 | 4 | 5 |

| У тому числі: а) від продажу товарів, продукції, робіт і послуг згідно з договорами; | 3248,0 | 3010,0 | –238,0 | –7,3 |

| б) від реалізації майна; | 50,0 | 28,0 | –22,0 | –44,0 |

| в) попередня оплата за продукцію; | – | 120,0 | 120,0 | – |

| г) кредити банків. | 200,0 | 180,0 | –20,0 | –10,0 |

| 2. Виплати грошових засобів за червень місяць: у т. ч: 2.1. Обсяг прострочених платежів; | 3498,0 – | 3873,0 70,0 | 375,0 70,0 | 10,7 – |

| 2.2. Термінові платежі за червень місяць: | 3498,0 | 3803,0 | 305,0 | 8,7 |

| У тому числі: а) виплата заробітної плати; | 2910,0 | 2980,0 | 70,0 | 2,4 |

| б) оплата рахунків постачальників за отриману сировину, паливо, енергію, виконані роботи і послуги; | 428,0 | 658,0 | 230,0 | 53,7 |

| в) платежі в бюджет і позабюджетні фонди; | 140,0 | 140,0 | – | – |

| г) сплата % за кредит, повернення кредиту. | 20,0 | 25,0 | 5,0 | 25,0 |

| 3. Рівень платоспроможності на червень місяць. | 1,06 | 0,92 | –0,14 | –13,2 |

Все це стало причиною того, що підприємство в червні місяці не може повністю виконати свої зобов’язання. Воно є неплатоспроможним.

Дата добавления: 2019-02-12; просмотров: 377; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!