Чистая текущая стоимость (NPV) и внутренняя норма доходности (возврата), (IRR). Численный метод расчета IRR. Сравнение привлекательности инвестиционных проектов для акционеров.

Чистая текущая стоимость (NPV) и внутренняя норма доходности (возврата), (IRR). Численный метод расчета IRR.

Чистая текущая стоимость (чистый дисконтированный доход, NPV) – важнейший показатель эффективности, характеризующий суммарный дисконтированный экономический эффект данного инвестиционного проекта, достигаемый к концу горизонта прогнозирования, в сравнении с альтернативой.

NPV можно также определить как чистый абсолютный размер выигрыша, получаемого инвесторами при вложении средств в данное предприятие в сравнении с альтернативной возможностью использования капитала, характеризующейся ставкой дисконтирования.

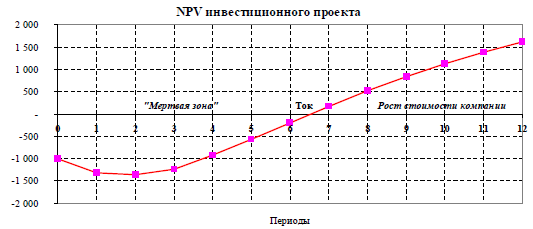

Чистая текущая стоимость рассчитывается как разность между накопленным дисконтированным приростом чистого денежного потока (ΔNCF) и накопленным дисконтированным приростом инвестиций (ΔI) в основные и оборотные средства к периоду времени T.

Здесь учитываются приростные значения, которые связаны только с рассматриваемым проектом, а не с потоками, порождаемыми деятельностью всей компании в целом. Чистый денежный поток NCF состоит, как известно, из чистой прибыли и амортизационных отчислений. Следует отметить, что в некоторых случаях в NCF включают только чистую прибыль.

Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы NPV проекта была положительной к моменту Т.

Типичный график NPV:

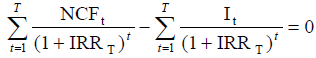

Внутренняя норма доходности (другие названия – внутренняя норма возврата, внутренняя норма дисконта, внутренняя норма рентабельности, IRR) вычисляетсякак годовой процент, при котором дисконтированная на его основе чистая текущая стоимость (NPV) обращается в ноль, т.е. соблюдается равенство:

|

|

|

где IRR t – внутренняя норма доходности. Следует иметь ввиду, что показатель IRRt следует рассчитывать только для тех периодов t, которые находятся после срока окупаемости проекта, т.е. в зоне положительной NPV. В точке, соответствующей сроку окупаемости, IRRtок = d, т.е. принятой ставке дисконтирования.

Обычно решение уравнения проводится численными методами (например, с помощью опции «Подбор параметра» в EXCEL).

Типичный график IRR:

Принято считать, что кривая IRR(t) монотонно стремится к предельной рентабельности инвестиций.

Сравнение привлекательности инвестиционных проектов для акционеров.

При сравнении альтернативных проектов предпочтение должно отдаваться проекту с бОльшим значением NPV при выполнении условия его положительности и при прочих равных условиях (например, при одинаковых сроках окупаемости и одинаковой степени рискованности проектов).

|

|

|

Сравнительная оценка прибыльности (эффективности) инвестиционного проекта и возможных альтернативных вложений капитала. Особенности расчета NPV нового инвестиционного проекта, реализуемого действующей компанией.

Дата добавления: 2018-10-27; просмотров: 290; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!