Глава 2. Рынки проектного финансирования

Эта глава дает обзор рынков частного заимствования для проектного финансирования. Особое внимание уделено коммерческим банкам (см. § 2.1) и инвестором в облигации (см. § 2.2), также рассматривается использование мезонинного[3] заимствования или субординированного заимствования (см. § 2.3), лизинг (см. § 2.4) и торговое финансирование (см. § 2.5). Заимствования и гарантии, обеспеченные экспортными кредитными агентствами и многосторонними и двусторонними банками развития, наиболее распространенные для проектов в развивающихся странах, где частный сектор не желает брать на себя кредитный риск в соответствующей стране, рассматриваются в главе 10 (см. § 2.6).

Частное заимствование для проектного финансирования обеспечивается двумя основными источниками: коммерческими банками и инвесторами в облигации. Коммерческие банки обеспечивают долгосрочное заимствование для проектных компаний; держатели облигаций (как правило, это долгосрочные инвесторы, такие как страховые компании и пенсионные фонды) покупают долгосрочные облигации (торгуемые инструменты заимствования), выпускаемые проектными компаниями. Хотя законодательные структуры, процедуры и рынки различны, критерии, согласно которым привлекается заимствование, практически одинаковые на каждом из этих рынков. (Понятие «заимодавцы», используемое в этой книге, означает или банковское кредитование, или инвестора в облигации.)

|

|

|

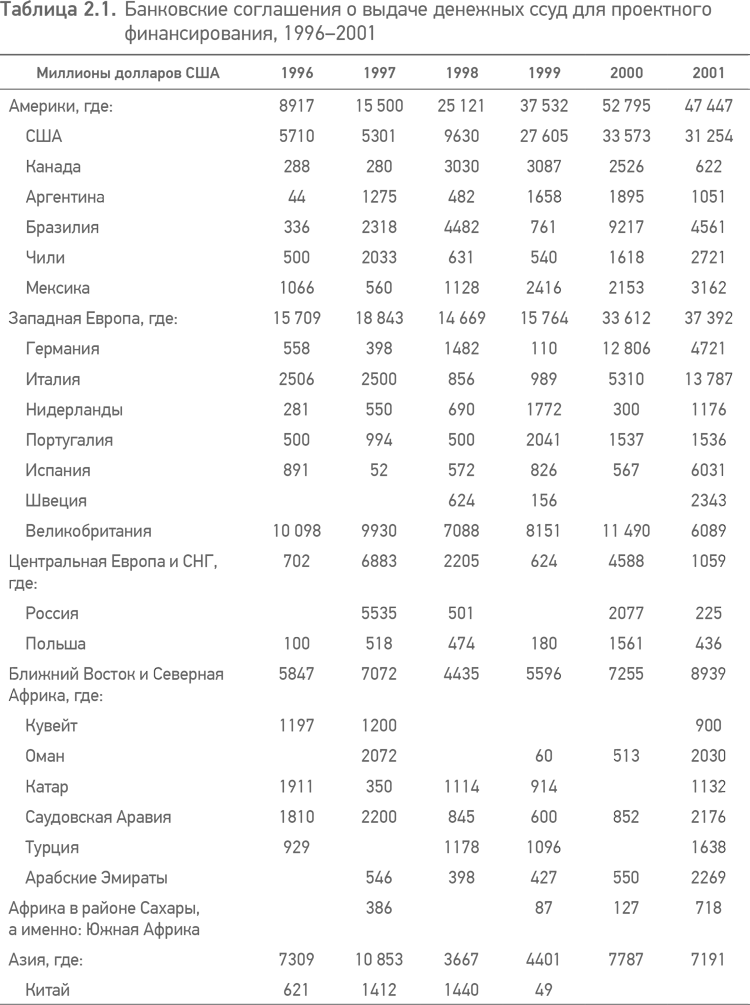

В 2001 году (согласно рыночной статистике, собранной журналом Project Finance International ) итоговая сумма заимствования проектного финансирования, привлеченного от частных заимодавцев, составляла приблизительно сумму в 133 миллиарда долларов США, из которых 108 миллиардов долларов США – это банковское кредитование, а 25 миллиардов долларов США – облигации. Приблизительно треть от всей суммы, 47 миллиардов долларов США, было привлечено для проектов в Соединенных Штатах, и 38 миллиардов долларов США пошло на проекты в Западной Европе.

Всемирный банк оценивает, что итоговая сумма банковского кредитования, предназначенного для развивающихся стран, в 2000 году равнялась 125 миллиардам долларов США, а облигационный долг был на сумму в 77 миллиардов долларов США[4]. Основываясь на статистике журнала Project Finance International (которая не полностью сопоставима), развивающиеся страны (особенно в Латинской Америке) привлекли приблизительно 35 миллиардов долларов США заимствования для проектного финансирования в 2000 году, из которых 31 миллиард был привлечен в банках, а 4 миллиарда – на рынке облигаций. Всемирный банк также оценивает, что итоговая сумма частных инвестиций в инфраструктуру развивающихся стран в 1999 году (за исключением проектов, связанных с полезными ископаемыми) составляла сумму в 68 миллиардов долларов США[5], которая сопоставима с 20 миллиардами долларов США заимствования для проектного финансирования для развивающихся стран в том же году. Следовательно, важность проектного финансирования для развивающихся стран очевидна.

|

|

|

Следует отметить, что статистика журнала Project Finance International не включает прямого предоставления займов для частного сектора экспортно‑кредитными агентствами и многосторонними банками развития, хотя в действительности эти показатели включают ссуды, гарантируемые ими. Статистика также не включает займы национальных (двухсторонних) банков развития и некоторых национальных коммерческих банков в развивающихся странах. И, следовательно, цифры слегка преуменьшают уровень проектного финансирования для развивающихся стран. Показатели банковских кредитов также относятся скорее к суммам, переданным за год, чем к тем, которые действительно были заимствованы, и показатели включают рефинансирование других займов на основе проектного финансирования.

Коммерческие банки

Коммерческие банки – это самые крупные поставщики проектных финансов (cм. § 4.1), в 2001 году 82 % заимствования для проектного финансирования у частного сектора приходилось на них. Распределение между различными секторами рынка, представленное в табл. 1.1, в отношении рыночного финансирования частным сектором в целом пропорционально отражает ситуацию на банковском рынке.

|

|

|

Области применения

Как можно заметить на основании данных, представленных в табл. 2.1, банковская деятельность по проектному финансированию в основном концентрируется в Северной и Южной Америках (особенно в США) и Западной Европе. В связи с последними изменениями на наиболее активных рынках проектного финансирования можно сделать следующие выводы.

• Соединенные Штаты . В 2000–2001 годах бизнес проектного финансирования определялся в первую очередь крупными инвестициями в электроэнергетику, а также в телекоммуникации.

• Бразилия. Резкое увеличение кредитования в Бразилии в 2000 году в основном базировалось на нескольких крупных проектах, связанных с добычей нефти и газа. В 2001 году они продолжались параллельно с реализацией энергетических проектов, но на более низком уровне.

• Мексика. Высокий уровень деятельности в электроэнергетике и телекоммуникациях.

|

|

|

• Германия. Резкое увеличение в 2000 году в основном базировалось на проектах, связанных с развитием мобильной телефонии, и производстве кабельной продукции.

• Италия. Рост в 2000–2001 годах отражает начало итальянской программы по реализации РРР‑проектов, а также финансирование ряда крупных энергетических и телекоммуникационных проектов.

• Португалия. Показатели отражают действующую программу РРР‑проектов при строительстве дорог.

• Великобритания. Основной пользователь проектного финансирования для своих PFI (PPP) – программ, а также при реализации телекоммуникационных и энергетических проектов.

• Турция. Проектное финансирование применялось в основном в проектах, связанных с производством энергии.

• Испания. Показатели 2001 года отражают основные проекты, связанные с финансированием телекоммуникационной промышленности и инфраструктуры, а также энергетических проектов.

• Австралия. Подобно Великобритании, Австралия имеет значительные РРР‑программы, и проектное финансирование также используется для проектов, связанных с добычей полезных ископаемых, и энергетических проектов.

• Япония. Показатели 2001 года отражают развитие японской РРР‑программы.

На Ближнем Востоке проектное финансирование использовалось в фармацевтической промышленности, LNG и (много позднее) проектах, связанных с производством энергии. Показатели финансирования колеблются от года к году в связи с тем, что они базируются на относительно маленьком количестве больших проектов. Проектное финансирование претерпело значительные трудности в Азии в 1996–1997 годах при реализации проектов, связанных с производством энергии. Многие из них имели проблемы из‑за катастрофического обесценивания валюты в 1997 году (см. § 8.3.5), и к 2001 году общий уровень проектного финансирования бизнеса в Азии все еще был низким по сравнению с такими же рынками в Латинской Америке. В частности, после многообещающего начального роста в электроэнергетике развитие проектного финансирования в Китае и Индии пока ограничено. Точно такой же результат очевиден и для России, отказавшейся от обязательств по заимствованию в 1998 году.

Банки на рынке

Как правило, для проекта в отдельной стране бывает предпочтительно привлечь финансирование в банках, работающих в этой стране. Прежде всего потому что они имеют обширные знания местных условий, а также потому что финансирование может быть обеспечено в национальной валюте, что позволит устранить риск обменного курса (см. § 8.3, но также и § 9.3.1).Таким образом, в развитых странах проекты, как правило, финансируются местными банками или иностранными банками с отделениями или филиалами в рассматриваемой стране. Такое финансирование составляет самую большую часть финансового рынка.

В некоторых развивающихся странах, однако, такой подход может быть непригодным. Там может не быть рынка для долгосрочного заимствования на национальном банковском рынке, или национальные банки могут не иметь опыта в проведении проектного финансирования. В некоторых развивающихся странах (таких как Индия и Бразилия) существует государственный сектор местных банков развития, которые могут помочь заполнить брешь, если местные коммерческие банки не способны обеспечить необходимое финансирование, но их возможности также ограниченны. Таким образом, международный банковский рынок также играет важную роль в проектном финансировании в развивающихся странах.

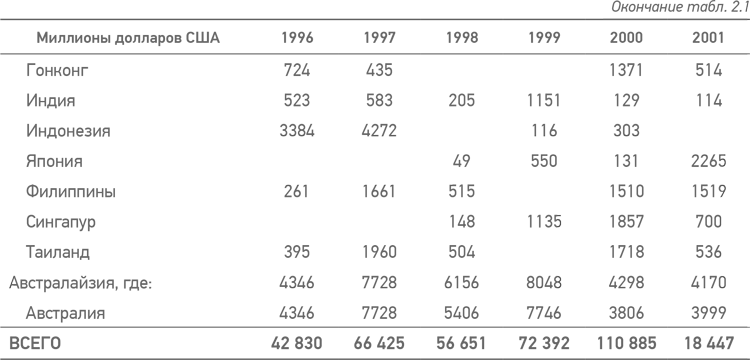

Можно сказать, что существует узкий круг приблизительно из 20 крупных банков, которые объединяют сделки проектного финансирования в качестве управляющих по заимствованию (lend managers) в мировом масштабе, достаточно крупные операции проектного финансирования были сконцентрированы в ключевых местах по всему миру. Как минимум ведущий международный банк проектного финансирования будет иметь одно представительство по проектному финансированию в США (чтобы осуществлять операции в обеих Америках), одно в Европе (чтобы осуществлять операции в Европе, на Ближнем Востоке и Африке) и одно представительство в Азии/Австралазии и, возможно (как минимум), 50 сотрудников в каждом из этих офисов. В таблице 2.2 приведены 20 ведущих банков в 2001 году.

В 2001 году всего 123 банка были лид‑менеджерами при кредитовании проектного финансирования, большинство из них работают совместно в банковских группах (см. § 4.1.50). Сравнивая показатели для 20 топ‑банков в табл. 2.2 с показателями, которые приведены в табл. 2.1, можно сделать вывод, что эти банки с объемом сделок на сумму 80 миллиардов долларов США составляют более чем 70 % рынка банковского кредитования для проектного финансирования.

Существует значительная разница в объемах проектного финансирования для бизнеса, организуемого банками в верхней и нижней частях таблиц. Топ‑банки, занимающиеся полным спектром услуг проектного финансирования, ранжируются следующим образом.

• Национальное проектное финансирование в своих собственных странах (например, кредитование американских проектов, реализуемых в США, организуется нью‑йоркским отделением банка из США).

• Национальное проектное финансирование в других странах, в которых они имеют действующие отделения (например, кредиты для австралийского проекта в австралийских долларах организуются сиднейским отделением банка из США).

• Трансграничное кредитование (например, кредиты для австралийского проекта в американских долларах США организуются нью‑йоркским отделением банка из США).

Ряд банков, которые приведены в нижней части табл. 2.2, в большей степени специализируются на отдельной стране, регионе или типе финансирования и, следовательно, играют важную роль в таких специализированных областях.

Существует большое число других банков, которые также осуществляют деятельность на рынке проектного финансирования на следующем, более низком уровне в качестве субандеррайтера или участника синдицированного кредита. Некоторые из них участвуют в национальном кредитовании в своих собственных странах, другие – в синдикатах с широким диапазоном услуг по кредитованию по всему миру, которое первоначально было согласовано и осуществлено более крупными игроками рынка (см. § 4.1.8). Следовательно, прямое заимствование для проектного финансирования, в противоположность соглашениям о заимствовании, распространено среди достаточно широкого круга банков.

Выпуск облигаций

С точки зрения заемщика, облигации, выпускаемые проектной компанией, в целом похожи на заем, но они в основном предназначены для небанковского рынка и принимают форму торгуемого инструмента заимствования (см. § 4.2). Выпускающий в обращение (например, проектная компания) соглашается выплачивать держателю облигации сумму стоимости облигации плюс проценты на момент фиксированных очередных дат в будущие периоды времени. Покупатели облигаций проектного финансирования – это инвесторы, которые требуют хорошую долгосрочную неизменную доходность без принятия риска на собственный капитал, отдельные страховые компании и пенсионные фонды. (Заметим, что облигация в этом контексте не имеет ничего общего с долговым обязательством или облигациями, выпускаемыми как ценные бумаги, например в УЗП‑контракте – см. § 6.1.10.) Облигации могут быть также отнесены к ценным бумагам, простым векселям или облигациям акционерного общества. Рынок облигаций проектного финансирования в плане возможностей намного уже рынка банковского заимствования, но в некоторых странах он значителен по своим размерам.

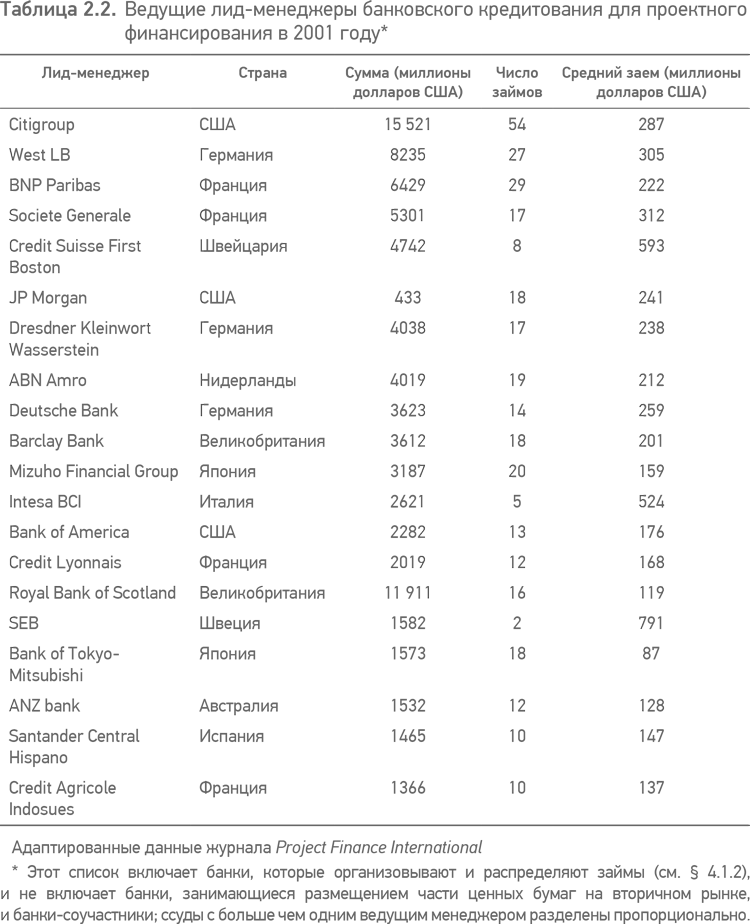

Показатели рынка облигаций, представленные в табл. 2.3, иллюстрируют, что чуть меньше чем 16 миллиардов долларов США из объема всего рынка облигаций для проектного финансирования, в 25 миллиардов в 2001 году были размещены в США. В добавление к этому в США облигационное финансирование также привлекается и для финансирования проектов вне пределов страны, особенно для проектов в Латинской Америке. Показатели роста американского рынка облигаций для проектного финансирования в последнее время в первую очередь отображают продолжающееся снижение спроса на облигации в энергетике.

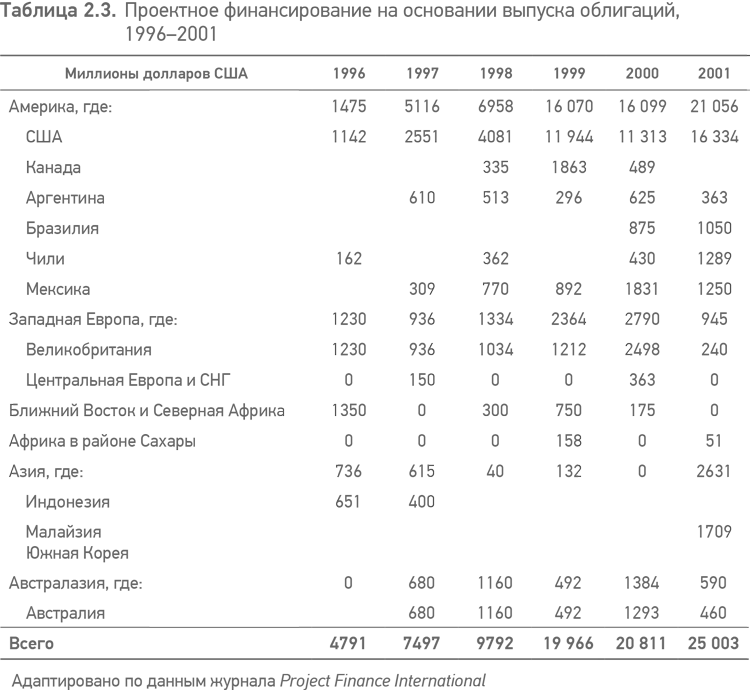

В некоторых других странах существуют развитые национальные рынки облигаций, где инвесторы готовы инвестировать в облигации проектного финансирования; это, например, Канада, Великобритания, Австралия и (в 2001 году) Малайзия и Южная Корея. Как видно из табл. 2.3, процесс развития рынка облигаций для проектного финансирования в Азии тяжело перенес кризис 1997 года. Принимая во внимание американское превосходство на рынке облигаций, не вызывает удивления тот факт, что наиболее активные инвестиционные банки, занятые размещением облигаций проектного финансирования, в основном располагаются в США, с активными операциями – в Нью‑Йорке (табл. 2.4). Как видно из сравнения с табл. 2.3, эта «горячая десятка» в табл. 2.4 составляет 90 % всего рынка размещений облигаций в 2001 году.

Дата добавления: 2018-10-26; просмотров: 238; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!