Порог рентабельности и запас финансовой прочности

Решая вопросы максимизации прибыли, фирма непременно сталкивается с проблемой анализа безубыточности. Это связано с тем, что на первых этапах освоения производства продукции, когда еще объем производства не достиг нужных размеров, фирма несет убытки. Они будут иметь место до тех пор, пока выручка от реализации не покроет понесенные затраты. Когда фирма достигнет безубыточности? При каком объеме производства она начнет получать прибыль? Для ответа на эти вопросы рассмотрим понятие «порог рентабельности».

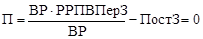

Порог рентабельности (ПР) – это такая выручка от реализации продукции, при которой предприятие уже не несет убытков, но еще не имеет и прибыли. Результата от реализации после возмещения переменных затрат хватит на покрытие постоянных затрат (ПостЗ), и прибыль (П) равна нулю (см. рис. 4.3, б). Исходя из этого условия выведем формулу порога рентабельности [2]:

П = РРПВПерЗ  ПостЗ = 0. (4.11)

ПостЗ = 0. (4.11)

Умножим и разделим РРПВПерЗ в формуле (4.11) на одну и ту же величину – выручку от реализации (ВР)

.

.

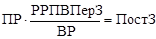

При условии нулевой прибыли выручка от реализации – это и есть порог рентабельности (ПР). Заменим ВР в числителе на ПР и получим следующую формулу:

,

,

отсюда

. (4.12)

. (4.12)

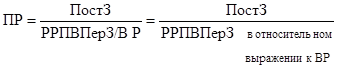

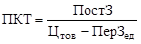

Порогу рентабельности соответствует определенное количество изделий – пороговое количество товара (ПКТ), которое можно рассчитать по формуле

|

|

|

, (4.13)

, (4.13)

где Ц – цена реализации данного товара, тыс. руб. Или может быть использована другая формула:

, (4.14)

, (4.14)

где ПостЗ – постоянные затраты, необходимые для деятельности предприятия, тыс. руб.; Цтов – цена единицы изделия, тыс. руб.; ПерЗед – переменные затраты на единицу изделия, тыс. руб.

С порогом рентабельности тесно связан показатель запас финансовой прочности (ЗФП) предприятия, который определяется как разница между выручкой от реализации продукции и порогом рентабельности. Его еще называют зоной безопасности. ЗФП рассчитывается также и в процентах к выручке от реализации. Если процент, скажем, равен 10, то это значит, что предприятие способно выдержать 10-процентное снижение выручки без серьезной угрозы для своего финансового положения. Если выручка от реализации опускается ниже порога рентабельности, то финансовое состояние предприятия ухудшается:

ЗФП = ВР  ПР; (4.15)

ПР; (4.15)

%. (4.16)

%. (4.16)

Рассмотрим пример определения порога рентабельности и запаса финансовой прочности для трех предприятий, выпускающих одну и ту же продукцию (табл. 4.1).

|

|

|

Таблица 4.1

Определение порога рентабельности и запаса финансовой прочности

| Показатели | Предприятия | ||

| А | В | С | |

| Цена реализации, тыс. руб. / шт. | 10 | 10 | 10 |

| Постоянные затраты, тыс. руб. | 100 000 | 200 000 | 300 000 |

| Переменные затраты на единицу продукции, тыс. руб. / шт. | 7,5 | 6 | 5 |

| Объем производства продукции, шт. | 50 000 | 50 000 | 50 000 |

| Выручка от реализации, тыс. руб. | 500 000 | 500 000 | 500 000 |

| Переменные затраты на объем производства, тыс. руб. | 375 000 | 300 000 | 250 000 |

| РРПВПер3, тыс. руб. | 125 000 | 200 000 | 250 000 |

| РРПВПер3 в относительном выражении к ВР | 0,25 | 0,4 | 0,5 |

| Порог рентабельности, тыс. руб. | 400 000 | 500 000 | 600 000 |

| Пороговое количество товара, шт. | 40 000 | 50 000 | 60 000 |

| Запас финансовой прочности, тыс. руб. | 100 000 | 0 | -100 000 |

| ЗФП% | 20 | 0 | -20 |

| Суммарные затраты, тыс. руб. | 475 000 | 500 000 | 550 000 |

| Прибыль, тыс. руб. | 25 000 | 0 | -50 000 |

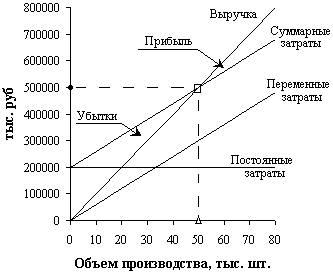

Построим графики достижения безубыточности (порога рентабельности) для этих трех фирм (рис. 4.4–4.6). Они строятся по двум точкам: первая – при нулевом объеме производства, вторая – для объема производства, равном 50 000 шт.

Рассматриваемые предприятия отличаются уровнем постоянных затрат. Фирма А имеет относительно небольшую сумму постоянных расходов: у нее мало автоматизированного оборудования, поэтому амортизационные отчисления, имущественные налоги и так далее низкие. Заметим, однако, что линия переменных расходов фирмы А имеет относительно крутой наклон, указывающий на то, что ее переменные расходы на единицу более высоки, чем у других фирм. Фирма В имеет нормальную сумму постоянных расходов. Она использует автоматизированное оборудование на уровне средних фирм отрасли. Фирма В становится безубыточной при более высоком уровне производства продукции, чем фирма А. Если количество произведенной продукции равно 40 000 единиц, то фирма В несет убытки, а фирма А становится безубыточной.

|

|

|

Рис. 4.4. Определение порога рентабельности фирмы А:

ð – точка безубыточности; · – порог рентабельности; D – пороговое количество товара

Рис. 4.5. Определение порога рентабельности фирмы В

Рис. 4.6. Определение порога рентабельности фирмы С

Фирма С имеет самые высокие постоянные расходы. Она высокоавтоматизирована и использует дорогостоящие скоростные станки. Ее переменные расходы растут медленно, но из-за высоких постоянных затрат, связанных с дорогостоящим оборудованием, точка безубыточности для данной фирмы располагается выше точек безубыточности фирм А и В и порог рентабельности у нее самый большой (600 000 тыс. руб.). Когда же фирма С достигнет порога рентабельности, ее прибыль начнет расти быстрее, чем у других фирм, в силу более высокого операционного рычага.

|

|

|

Выводы по графикам следующие:

1. Чем меньше уровень постоянных затрат, тем круче линия переменных затрат. Это значит, что переменные затраты на единицу продукции для таких предприятий более высоки.

2. Чем выше уровень постоянных затрат, тем дальше точка безубыточности, тем больший объем продукции необходим для покрытия затрат и тем выше порог рентабельности и меньше запас финансовой прочности.

3. Чем выше уровень постоянных затрат, тем больше угол между прямыми «Выручка» и «Суммарные затраты» и тем в большей степени будет расти прибыль после достижения точки безубыточности за счет действия эффекта операционного рычага.

До сих пор мы рассматривали порог рентабельности при выпуске фирмой одного единственного товара, который своей выручкой от реализации покрывает все постоянные затраты предприятия. Но обычно предприятие выпускает несколько видов товаров.

В этом случае порог рентабельности и пороговое количество товара определяется для каждого из них.

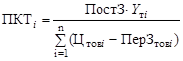

Пороговое значение i-го товара (ПКТi) определяется по формуле

, (4.17)

, (4.17)

где Yтi – удельный вес товара i в общей выручке от реализации, в долях ед.; Цтовi – цена i-го товара, тыс. руб.; ПерЗтовi – переменные затраты на единицу i-го товара, тыс. руб.

Порог рентабельности для каждого товара определяется по известной уже формуле (4.9). При этом постоянные затраты распределяются между товарами пропорционально доле каждого товара в выручке от реализации продукции.

Рассмотрим пример определения порога рентабельности для двух товаров (см. табл. 4.2).

Сопоставляя полученные данные, можно сделать следую-щие выводы. Товар А, при выручке от реализации, равной 225 000 тыс. руб., как раз достиг своего порога рентабельности и не дал фирме никакой прибыли. Вся прибыль (25 000 тыс. руб.) была получена от реализации товара Б, который уже перешел свой порог рентабельности. Производство товара Б, обладающего более низким порогом рентабельности (быстрее окупаются затраты), представляется при прочих равных условиях более выгодным, чем производство товара А. Но полный отказ от производства товара А означал бы необходимость покрывать всю сумму постоянных затрат предприятия (100 000 тыс. руб.) за счет выручки от реализации одного лишь товара Б. Порог рентабельности самостоятельного «одиночного» товара Б тогда отодвинулся бы до 344 827,6 тыс. руб. (100 000 \ 0,29), т. е. чуть ли не вдвое. Однако товар Б за весь период не набрал такой выручки от реализации. Фирма в этом случае понесла бы убытки в размере 20 000 тыс. руб. [(275 000 – (100 000 + 195 000)]. Запас финансовой прочности при самостоятельном производстве товара Б был бы отрицательным: 275 000 – 344 827,6 = = – 69 827,6 тыс. руб. А вот оба вместе товара уже дали достаточную выручку от их реализации, перекрывающую порог рентабельности предприятия (400 000 тыс. руб.) и обеспечивающую 20 %-й запас финансовой прочности. Так получилось потому, что каждый из товаров взял на себя часть постоянных затрат предприятия.

Таблица 4.2

Определение порога рентабельности для двух товаров

| Показатели | Товар А | Товар Б | Итого |

| Выручка от реализации, тыс. руб. | 225 000 | 275 000 | 500 000 |

| Переменные затраты, тыс. руб. | 180 000 | 195 000 | 375 000 |

| РРПВПерЗ, он же в относительном выражении к выручке | 45 000 0,2 | 80 000 0,29 | 125 000 0,25 |

| Постоянные затраты на оба товара, тыс. руб. | – | – | 100 000 |

| Прибыль на оба товара, тыс. руб. | – | – | 25 000 |

| Доля товара в выручке от реализации | 225 000\ 500 000 = 0,45 | 275 000\ 500 000 = 0,55 | 1 |

| Постоянные затраты, приходящиеся на каждый товар, тыс. руб. | 100 000 ´ 0,45 = = 45 000 | 100 000 ´ 0,55 = = 55 000 | 45 000+ + 55000 = = 100 000 |

| Порог рентабельности, тыс. руб. | 45 000 \ 0,2 = =225 000 | 55 000 \ 0,29 = = 189 655 | 100 000 \ 0,25 = = 400 000 |

| Суммарные затраты, тыс. руб. | 225 000 | 250 000 | 475 000 |

| Прибыль, тыс. руб. | 0 | 25 000 | 25 000 |

| Запас финансовой прочности, тыс. руб. | 0 | 85 345 | 100 000 |

| Запас финансовой прочности, % к ВР | 0 | 31 | 20 |

Для поиска путей максимизации прибыли предприятиям необходимо проводить вариантные расчеты при различных сочетаниях постоянных и переменных затрат. В качестве примера таких расчетов предлагаем рассмотреть две табл. 4.3 и 4.4. В табл. 4.3 представлен известный нам уже пример с предприятием В, имеющим средний уровень постоянных затрат. Будем из периода в период наращивать объем производства и выручку от реализации продукции, предположим, на 10 %.

В первом периоде предприятие имеет пороговую выручку от реализации, прибыль равна нулю. При увеличении выручки от реализации из периода в период появляется прибыль, и она начинает расти в большей степени, чем выручка, т.е. проявляется действие эффекта операционного рычага.

Таблица 4.3

Варианты сочетания постоянных и переменных затрат

при росте выручки от реализации и неизменных постоянных затратах

| Показатели | Вариант и период 1 | Вариант и период 2 | Вариант и период 3 | Вариант и период 4 | Вариант и период 5 |

| Выручка, тыс. руб. | 500 000 | (+10 %) 550 000 | (+10 %) 605 000 | (+10 %) 665 500 | (+10 %) 732 050 |

| Переменные затраты, тыс. руб. | 300 000 | (+10 %) 330 000 | (+10 %) 363 000 | (+10 %) 399 300 | (+10 %) 439 230 |

| РРПВПерЗ, тыс. руб. | 200 000 | 220 000 | 242 000 | 266 200 | 292 820 |

| РРПВПерЗ в долях к выручке | 0,4 | 0,4 | 0,4 | 0,4 | 0,4 |

| Постоянные затраты, тыс. руб. | 200 000 | 200 000 | 200 000 | 200 000 | 200 000 |

| Суммарные затраты, тыс. руб. | 500 000 | 530 000 | 563 000 | 599 300 | 639 230 |

| Прибыль, тыс. руб. | 0 | 20 000 | 42 000 | 66 200 | 92 820 |

| Прирост прибыли, % | – | – | 110% | 57,6 % | 40,2 % |

| Сила воздействия операционного рычага (ОР) | – | 11 | 5,76 | 4,02 | 3,15 |

| Порог рентабельности, тыс. руб. | 500 000 | 500 000 | 500 000 | 500 000 | 500 000 |

| Запас финансовой прочности (ЗПФ) | 0 | 50 000 | 105 000 | 165 500 | 232 050 |

| ЗФП, % | 0 | 9 % | 17 % | 25 % | 31,2 % |

Следует отметить, что при неизменном уровне постоянных затрат порог рентабельности для предприятия один и тот же (500 000 тыс. руб.).

При этом проявляются следующие закономерности. Чем дальше фирма удаляется от порога рентабельности, тем меньше темпы прироста прибыли, ослабевает сила воздействия операционного рычага. Это связано с тем, что при росте выручки растут переменные, а следовательно, и суммарные затраты. Постоянные же затраты остаются неизменными, следовательно, их доля в суммарных затратах снижается. Это приводит и к сокращению предпринимательского риска. Запас финансовой прочности при удалении от порога рентабельности возрастает, что свидетельствует о более устойчивом финансовом положении.

Таблица 4.4

Варианты сочетания постоянных и переменных затрат

при неизменных выручке и переменных затратах

| Показатели | Вариант 1 | Вариант 2 | Вариант 3 | Вариант 4 |

| Выручка, тыс. руб. | 550 000 | 550 000 | 550 000 | 550 000 |

| Переменные затраты, тыс. руб. | 330 000 | 330 000 | 330 000 | 330 000 |

| РРПВПерЗ, тыс. руб. | 220 000 | 220 000 | 220 000 | 220 000 |

| РРПВПерЗ в долях от выручки | 0,4 | 0,4 | 0,4 | 0,4 |

| Постоянные затраты, тыс. руб. | 200 000 | (+1%) 202 000 | (+8,9%) 220 000 | (+5%) 231 000 |

| Суммарные затраты, тыс. руб. | 530 000 | 532 000 | 550 000 | 561 000 |

| Прибыль, тыс. руб. | 20 000 | 18 000 | 0 | -11 000 |

| Операционный рычаг | 11 | 12,2 | – | -20 |

| Порог рентабельности, тыс. руб. | 500 000 | 505 000 | 550 000 | 577 500 |

| ЗФП, тыс. руб. | 50 000 | 45 000 | 0 | -27 500 |

| ЗФП, % | 9 | 8 | 0 | – |

В табл. 4.4 представлены расчеты при неизменной выручке от реализации продукции, но меняющемся уровне постоянных затрат. В варианте 1 предприятие прошло порог рентабельности, имеет прибыль и 9 %-й запас финансовой прочности. Незначительный, всего лишь на 1 %, рост постоянных затрат (вариант 2) дал некоторое сокращение прибыли и возрастание силы воздействия операционного рычага. Запас финансовой прочности слегка сократился. В этом варианте увеличение постоянных затрат губительных последствий не имело. В варианте 3 постоянные затраты сильно возросли (почти на 9 %). Предприятие достигло порога рентабельности, но значительно позже, чем при первых двух вариантах. Если постоянные затраты не увеличатся, то при росте выручки от реализации продукции появится прибыль. В 4-м варианте постоянные затраты возросли еще на 5 % и превысили результат от реализации после возмещения переменных затрат. Фирма несет убытки (11 000 тыс. руб.). Порог рентабельности отодвинулся, предстоит проходить его в сумме 577 500 тыс. руб. Запас финансовой прочности отрицательный, так как не все затраты окупились. Финансовое положение фирмы оставляет желать лучшего.

Дата добавления: 2018-09-22; просмотров: 601; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!