Необходимо определить размер равных взносов в конце года для того

ТЕМА 2. Финансовый количественный анализ. Потоки платежей.

Постоянные потоки платежей. Финансовая рента.

1. Понятие финансовой ренты. Параметры потока платежей.

2. Наращенная величина ренты.

3. Современная величина ренты.

4. Расчет параметров ренты.

На практике при проведении большинства финансовых операций возникают потоки платежей, распределенные во времени. Потоки могут быть двух направлений:

• Нацеленные на накопление (внесение на счет депозита последовательными взносами, например, отчислениями из заработной платы, для накопления суммы; внесение на счет амортизационных отчислений для создания фонда амортизации, взносы в негосударственный фонд).

• Нацеленные на возмещение задолженности (выплата ссуды последовательными платежами с погашением задолженности и процентов; выплаты по долгосрочной аренде, страховые выплаты долгосрочного характера, платежи по облигациям или дивидендам по акциям; расчет по контракту платежами, распределенными во времени; возврат затрат по инвестиционному проекту и пр.).

Графически направления потоков представлены на рис.

Накопление:

|

|

R1 R2 RЗ S

R1 R2 RЗ S

Возврат задолженности:

Возврат задолженности:

|

А R1 R2 RЗ

В зависимости от направленности элементы потока представляют собой либо взносы, либо платежи по возврату. Потоки платежей могут быть постоянными (с равными платежами через равные промежутки времени), либо переменными. Представление потока в виде постоянной ренты позволяет упростить расчеты и привести их к стандартному виду.

|

|

|

Понятие финансовой ренты. Параметры потока платежей.

Поток платежей, все элементы которого распределены во времени так, что интервалы времени между любыми двумя последовательными платежами постоянны, называют финансовой рентой или аннуитетом

(annuity) .

В финансовой практике часто встречаются так называемые простые или обыкновенные аннуитеты (ordinary annuity , regular annuity), которые предполагают платежи или выплаты одинаковых по величине

сумм в течение всего срока операции в конце каждого периода

(года, квартала, месяца и т.д.)

Финансовая рента характеризуется рядом параметров:

• Член ренты - величина каждого отдельного платежа. Согласно определению все члены простого аннуитета равны между собой

(R1=R2= =Rт) .

• Период ренты - временной интервал между двумя платежами (год, квартал, месяц). Период ренты в расчетах участвует через использование параметра р - кратность выплат ренты в течение года.

|

|

|

• Срок ренты — время от начала рентных платежей до момента начисления последнего платежа, n - рассчитывается в годах.

• Процентная ставка — ставка, используемая для расчета наращения и дисконтирования платежей, составляющих ренту. i участвует в расчетах как годовая величина, в долях.

Кроме перечисленных параметров ренту характеризуют величины - частота начисления процентов в течение года -m, т.е. количество периодов в году, когда начисляются проценты, а также момент совершения платежа - (в начале, середине или конце периода ренты).

Для характеристики всего потока обобщающие характеристики ренты – наращенную и современную величину ренты.

В зависимости от момента совершения платежа (в начале или конце периода) ренты делятся на ренты пренумерандо (платеж в начале периода) и ренты постнумерандо (платеж в конце периода). Далее будут рассмотрены стандартные расчеты обыкновенной ренты постнумерандо.

Наращенная величина ренты.

Наращенная сумма ( amount of cash flows ) - сумма всех членов потока платежей с начисленными на них к концу срока процентами.

Рассмотрим пример. Пусть фирма приняла решение о накоплении инвестиционного фонда, для чего ежегодно на счет в банке вносятся суммы по 10 млн. рублей под 20% годовых с последующей капитализацией. Рассчитать накопленную сумму через 3 года.

|

|

|

| Период взноса, год | Порядковый номер взноса, накопленная сумма | ||

| 1-ый | 2-ой | 3-ий | |

| 1 | 10,0 | ||

| 2 | 10,0*1,2 | 10,0 | |

| 3 | 10,0*1,22 | 10*1,2 | 10,0 |

|

|

Непосредственный счет наращенной суммы составит сумму

накопленных платежей от каждого взноса в фонд.

От 1 - го взноса R (1+i)2 = R(1+i)n-1,

От 2 - го взноса R (1+i) 1 = R(1+i)n-2,

На 3-й взнос проценты не начисляются - R.

Наращенная сумма к концу срока ренты составит сумму членов

приведенного ряда, который в обратной последовательности -

геометрическая прогрессия, где R - первый член ряда, (1+i) -

знаменатель прогрессии. Следовательно, наращенную сумму можно

определить как сумму геометрической прогрессии по формуле:

S = R(1+i)n-1 ,

i

(1+i)n-1

i

называется коэффициентом наращения ренты. Приведенная величина справедлива для годовой ренты, табулирована в таблицы, имеет сокращенное обозначение S n, i.

Формула принимает вид S=R S n, i.

Рассчитаем наращенную сумму:

S=10(1+0,2)2+10(1+0,2)+10 = 36,4

S=10 ( (1+0,2) 3 – 1) / 0.2 = 36,4

|

|

|

Приведенная схема расчета справедлива и для случая, если платежи вносятся чаще 1 раза в год и проценты на них начисляются с кратностью m раз в год. В этом случае разовый платеж R соответствует сумме вносимого платежа с кратностью р, проценты начисляются по сложной ставке периода - i/m, а под n нужно понимать число периодов, в течение которых происходит накопление ренты, т.е. n*m.

Таким образом,

При m=р

S= R(1+i/m) n*m -1 1/m,

при m≠р

S= R(1+i/m) n*m -1

(1+i/m) m/p –1.

Пример.

Ежеквартальные платежи в страховую компанию по 1 тыс. рублей в течение 5 лет вносятся в банк под 25% годовых с ежеквартальной капитализацией. Какая сумма будет накоплена к концу срока?

S=1((1+0,25/4)5*4-1)/(0,25/4)=39,364 т.руб.

Современная величина ренты.

Под современной стоимостью потока платежей понимают сумму дисконтированных членов этого потока на некоторый предшествующий момент времени.

Вместо “современная стоимость” и “современная величина” используют также “капитализированная стоимость” и “приведенная величина”.

Современная стоимость потока платежей эквивалентна в финансовом

смысле всем платежам, которые охватывает поток. В связи с этим

данный показатель находит широкое применение в финансовом

анализе.

Расчет рассмотрим на примере. Пусть задолженность погашается

ежегодными платежами с процентами из расчета 40% годовых по 1

млн. рублей в течение 5 лет. Оценить сумму задолженности.

Непосредственный счет задолженности представит собой сумму

последовательности:

А= 1/(1+0,4)+1/(1,4)2+ 1/(1,4)3+ 1/(1,4) 4 + 1/(1,4)5,

Дисконтированная сумма 1-го платежа составляет R/(1+i),

2-го платежа - R/(1+i)2,

3-го платежа - R/(1+i)3,

4-го платежа - R/(1+i)4,

5-го платежа - R/(1+i)5.

Таким образом, современная величина представляет собой сумму

геометрической прогрессии со знаменателей 1/(1+i).

А = R(1- (1+i) -n

i

=(1- (1+ i ) - n

i является множителем дисконтирования (коэффициентом

приведения) годовой ренты. Краткое обозначение – ап,i, значения множителя табулированы для упрощения расчетов.

А=R* ап,i.

Сумма задолженности приведенного примера равна

А= 1/(1+0,4)+1/(1,4) 2+ 1/(1,4) 3+ 1/(1,4) 4+ 1/(1,4)5 = 2,035 т.р., 0,714 0,51 0,364 0,26 0,186

А = 1 1-(1+0,4) –5 = 2,035 т. р.

0,4

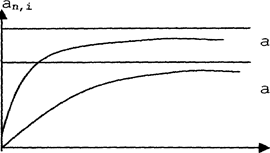

График зависимости ап,i от п показывает, что

• чем выше процентная ставка, тем меньше величина ап,i, соответственно, меньше и современная величина ренты,

• приросте п удаленные величины потока вносят меньший вклад,чем близлежащие величины.

n

В случае, если рента т-кратная, формула расчета дисконтированной величины принимает вид

А = R 1-(1-i/m) –nm

i

Для р-кратной ренты справедливо

А = R 1-(1+i/m) –nm

(1+i/m) m/p -1

Пример 1.

Ежеквартально в течение 2 лет погашается задолженность по 12 тыс. рублей, при ежеквартальном начислении процентов -30% годовых. Оценить сумму задолженности.

А=12*(1-(1+0,3/4)-4*2)/0,3/4 = 70,29 тыс. рублей

Сумма всех платежей по долгу составляет 12*8 = 96 тыс. рублей. Соответственно, оставшаяся сумма от суммы погашения 96-70,29 = 25,71 - выплаченные суммы по процентам.

Пример 2.

Достаточны ли ежеквартальные выплаты по 1,5 млн. рублей в течение года в конце каждого квартала для того, чтобы выплатить задолженноcть 4 млн. рублей, на которую начисляются 50% годовых ежеквартально (процент сложный).

| m=4 p=4 n=1 | A=1,5*(1-(1+0,5/4) -4 ) /(0,5/4) = 4,5 млн. рублей. Выплаты достаточны, поскольку платежами по 1,5 млн. рублей может быть погашена большая сумма задолженности . |

| т=4, р=4, п=1 |

Пример 3. Фирмой принято решение о накоплении прибыли по итогам года. В течение 3 лет планируется сформировать фонд 150 тыс. рублей, для чего 41,2 т.р. должны вноситься ежегодно под 20% годовых. Какая сумма потребовалась бы фирме для создания аналогичной сумме фонда, если бы взнос был одноразовым на 3 года под 20% сложных годовых?

Пример 1.

Необходимо определить размер равных взносов в конце года для того

• чтобы создать к концу пятилетия фонд 10 млн. рублей,

• погасить текущую задолженность 10 млн. рублей.

В обоих случаях предусматривается начисление годовых процентов из расчета 50% годовых.

1) R=10 (1+0,5/1)1/1-1)/((1+0,5/1)5-1=0,785 млн. рублей

2) R=10 0,5/(1-(1+0,5)-5)=5,758 млн. рублей

Пример 2.

Предприятие приняло решение накопить 150 т.р. при доходности депозитов 15% годовых. Определить способ формирования фонда. Накопление может быть поэтапным или разовым внесением суммы на счет под %.

При разовом взносе сумма равна:

R=150/(1+0,15)3=98,62 т. рублей.

Допустим, сумма превышает возможности предприятия (отвлечение из хозяйственного оборота нецелесообразно). Отдано предпочтение варианту внесения ежегодных платежей, что обеспечит создание фонда в той же сумме. При формировании фонда последовательными взносами сумма разового платежа равна

R=А/a3,15, a3,15=2, 2832, R=98,62/2,2832=43,19 т. рублей Определение срока ренты.

При планировании сделки, предусматривающей выполнение обязательств рентными платежами, важнейшим параметром является срок в течение которого планируются расчеты. В случае согласования остальных параметров срок ренты может быть Рассчитан с использованием современной и наращенной величины.

Преобразовав выражение

S=R = (1+ i ) - n -1

I

Получим n =1n(S/R*i+1)

1n(1+i)

Аналогично получим значение п, использовав для этого приведенную величину:

n = 1n (1-A/R*i) -1

1n(1+i)

Пример.

Фирма предполагает создать специальный фонд в размере 150 т. рублей, для чего планирует вносить ежегодно в банк под 15%.

Пример.

Предполагается накопить 100 тыс. рублей за 5 лет взносами по 15 тыс. рублей (рента постнумерандо). Какова должна быть процентная ставка?

S5,i=100/15=6,67

Предположим, что искомая процентная ставка находится в интервале

8-15%.Для этих значений рассчитываем S5,15 и S5,8.

S5,15 =6,74 и S5,8 =5,866

Отсюда

i= 0,08+(6,67-5,866)(0,15-0,08)=0,144

(6,74-5,866)

Проверим значение S5,14,4 =6, 663, что подтверждает правильность расчетов ставки доходности.

Метод последовательных приближений

Метод заключается в последовательном расчете наращенной (современной) величины ренты при различных вариантах процентной ставки. Точная величина i соответствует равенству соотношения R и S (А) .

Пример.

Затраты по проекту составляют 100 тыс. рублей. Ежегодный возврат

инвестиционных затрат в течение 7 лет предполагается на уровне

20 тыс. рублей. Рассчитайте доходность инвестиции.

Необходимо решить равенство

100 == 20* (1-(1+1)"7)/I при ряде приближений.

1) для 1=15% 20*(1-(1+0,15)-7)/0,15= 83,2 , что свидетельствует, что для следующего приближения ставка должна быть уменьшена

2) для i=10% 20* (1-( 1+0,1 )-7)/0,1=97,37, что свидетельствует о близком значении к действительной ставке. Следующая итерация должна быть также в сторону уменьшения ставки.

3)для 1=8% 20*(1-(1+0,08)-7)/0,08=104,13.

Таким образом, ставка доходности проекта приблизительно равна 9%

годовых.

Дата добавления: 2018-09-22; просмотров: 433; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!