Анализ и оценка последствий глобализации финансовых рынков

2.1 Анализ современных тенденций развития финансовых рынков в мировой экономике

На современном этапе мировой финансовый рынок развивается стремительными темпами. Несмотря на экономические кризисы и геополитическую ситуацию, за пройденный период динамического становления финансового рынка можно определить основные тенденции его развития, их зависимость и взаимосвязь с различными факторами, что позволит сделать прогнозы на дальнейшую перспективу. На современном этапе мировая экономика в результате очередной циклической волны кризисных явлений переходит в новую фазу своего развития, которая требует пересмотра мировой финансовой системы, сформированной в первой половине двадцатого века. Недостатки действующей финансовой системы значительно влияют на состояние мировой экономики, которое характеризируется распространением глобальных кризисных тенденций, таких как: уменьшение объема производствa, увеличение уровня безработицы, падение уровня жизни и обострение структурных диспропорций, на мировой арене растет геополитическая напряженность, страны вступают в валютные войны.).

Проблемам становления развития финансового сектора, в частности финансовому рынку, свои работы посвятили как отечественные, так и зарубежные ученые. Данную тему рассматривал австрийский экономист Й. Шумпетер, который в своем труде «Теория экономического развития» исследовал проблемы влияния факторов финансового рынка на результаты предпринимательства. Немецкий экономист А. Шпитгов в своих статьях рассматривал проблемы экономических циклов и кризисных явлений в экономике. Отечественный экономист С. Титов в своей статье «Адаптивная система принятия решений на финансовых рынках» рассматривает различные модели поведения и принятия решений субъектами хозяйствования на финансовом рынке под воздействием внешних факторов и обобщенных показателей. Среди ученых, которые посвятили свои работы вопросам развития мировой финансовой системы, изучению влияния глобализационных процессов на развитие финансовых рынков, анализу их двигательных механизмов и тенденций, возможно выделить следующих: В. А. Алешин, Е. Н. Алифанова, П. В. Акинина, Г. Н. Белоглазова, В. С. Золотарева, Л. Н. Красавиной, К. В. Кочмолы, О. И. Лаврушин, В. К. Ломакина, В. Д. Миловидов, С. Р. Моисеева, А. А. Суэтина, И. Ю. Солдатовой, А. Д. Шеремет и др.

|

|

|

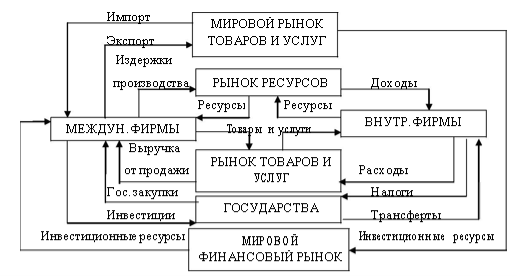

Ещё в начале прошлого века понятие «Финансовый рынок» не было так распространено и представляло собой совокупность экономических отношений с финансовыми посредниками. В условиях рыночных отношений особенно быстро развивается финансовый сектор, который представляет собой набор институтов, инструментов и законодательной базы, позволяющих совершение сделок форме взятия и погашения долгов. Функционирование рыночной экономики основывается на осуществлении деятельности различных рынков, которые условно можно разделить на рынки товаров, услуг и рынки финансовых услуг. Совершенствованием экономики в условиях конкуренции идет развитие предпринимательского сектора — формируются различные предприятия, у которых в процессе хозяйствования возникает потребность в дополнительных денежных средствах для расширения деятельности или же, наоборот, происходит накапливание сбережений, которые могут быть использованы для инвестиций. Именно поэтому на финансовом рынке происходит «перемещение» денежных средств, процессы аккумуляции, распределения и перераспределения денежных средств, мобилизация капитала. Главное назначение финансового рынка — быть механизмом, который обеспечивает движение материальных и денежных фондов на взаимосвязанной и сбалансированной основе, при этом обеспечивая условия для привлечения инвестиций на предприятия. Финансовый рынок является объективной общеэкономической категорией и представляет собой экономические отношения между продавцами и покупателями денежных ресурсов. Передача финансовых ресурсов от одних субъектов рынка к другим происходит через финансовые инструменты — формы краткосрочного и долгосрочного инвестирования, торговля которыми осуществляется на финансовом рынке. Модель денежного кругооборота на мировом финансовом рынке представлена на рис. 1.

|

|

|

|

|

|

Рис. 1. Модель денежного кругооборота на мировом финансовом рынке

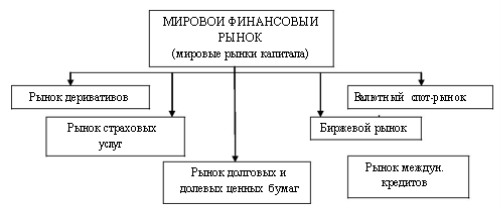

Рис. 2. Структура мирового финансового рынка

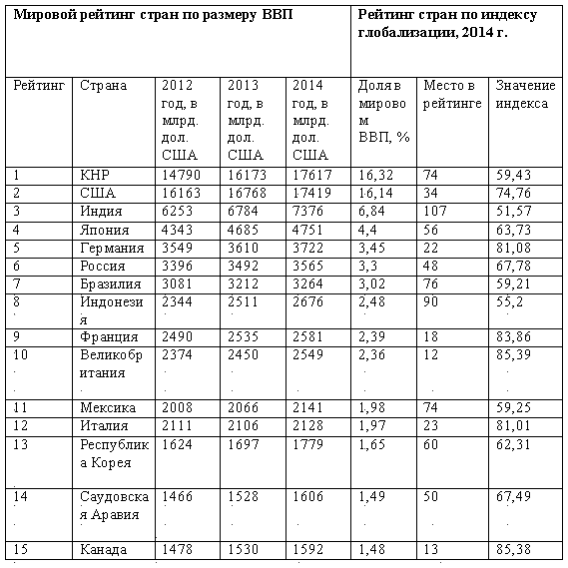

Структура мирового финансового рынка подразумевает включение следующих сегментов: кредитного рынка, валютного спот-рынка, рынка долговых и долевых ценных бумаг, рынка деривативов и рынка страховых услуг [7]. Каждый из представленных сегментов финансового рынка функционирует по своему назначению, но следует отметить, что в совокупности они определяют направление перераспределения активов в наиболее эффективные сферы вложения финансовых ресурсов. Таким образом, ведущая роль в активизации инвестиционного процесса должна принадлежать финансовому рынку, предоставляющему реальную возможность для обеспечения гибкого межотраслевого перераспределения инвестиционных ресурсов, максимально возможного притока внутренних и зарубежных инвестиций, формирования необходимых условиях для стимулирования накопления капитала и трансформации сбережений в инвестиции [5]. В конце прошлого века мировой финансовый рынок развивался стремительными темпами, что обусловливается глобализацией мировой экономики в финансовой сфере, а именно интернационализацией финансовых отношений, в том числе в процессе межгосударственного перераспределения денежного капитала через мировые финансовые рычаги [1]. Необходимо также отметить, что за последние двадцать лет произошли существенные изменения в денежно-кредитной политике — произошел процесс секьюритизации, который подразумевает переход денежных средств из своих привычных форм (наличность, сбережения и т. д.) в форму ценных бумаг. Поэтому в структуре финансового рынка особое внимание уделяется рынку ценных бумаг. Финансовые рынки разных стран функционируют по различным моделям, имеют свои правила и систему органов управления. В настоящее время выделяют две наиболее распространенные в мире модели финансового рынка, которые отличаются характером регулирования, структурой источников и методов привлечения капитала корпорациями, а также связанным с ними поведением инвесторов и эмитентов (компаний): англо-американская модель (США, Великобритания) и континентальная модель (Германия, Япония) [3]. Суть первой модели заключается в отсутствии в корпорациях крупных, доминирующих над остальными, акционеров. Во второй модели ниже доля розничных инвесторов и институтов коллективного инвестирования в капиталах, а выше доля государства и бизнеса. Как упомянуто выше, для каждого государства характерен свой тип поведения инвесторов и эмитентов, но с развитием финансового рынка можно выявить основные закономерности и тенденции развития мирового финансового рынка. Прежде всего следует отметить, что в последнее время идет процесс глобализации и интеграции, что является неотъемлемой тенденцией. Это определяется тем, что в условиях рыночной экономики практически все государства мира оказались в тесной взаимосвязи и основным направлением экономической политики ставят выход на мировые рынки. Это касается не только рынка товаров и услуг, но и финансового тоже. На данном этапе денежные средства потеряли свою материально-вещественную форму и представляют собой ценные активы. Сейчас существует множество возможностей правильно распорядиться своими свободными денежными средствами, например, вложить в ценные бумаги, то есть осуществить инвестиции для получения дополнительной прибыли. Независимо от того где осуществляются вложения (на национальном или мировом финансовом рынке) необходимо привлекать посредников, которые являются специалистами в своей области. Именно с их помощью анализируются рейтинги компаний, их индексы и показатели. На протяжении последних 15–20 лет глобальные рынки капитала интенсивно увеличивались. Финансовые институты вошли в этап глобального перемещения капиталов (акций, облигаций и других инструментов), объем которых исчисляется триллионами долларов США. По оценкам МВФ и МБРР, мировые финансовые активы увеличились с 1980 по 2014 гг. более чем в 15 раз. Глобальные финансовые рынки разрастаются более быстрыми темпами, чем ВВП, обеспечивая экономичным субъектам доступ к капиталу и распределению рисков [9]. Анализируя общие экономические показатели ведущих стран мира, их рейтинги по таким показателям, как объем ВВП и его доли в общем мировом объеме, а также сопоставление с рейтингом стран по индексу глобализации за 2014 год (табл. 1) [8; 9], необходимо отметить, что не прослеживается четкая взаимосвязь между финансовой интеграцией и экономическим ростом обозначенных стран. Следующей тенденцией является рост международной конкуренции. Это обусловливается тем, что на мировом финансовом рынке постоянно происходит кругооборот денежных средств. В связи с этим расширяется предпринимательский сектор, который хочет показать себя инвестиционно привлекательнее. Так как увеличивается предпринимательский сектор, то увеличиваются и требования к финансовым институтам. В условиях конкуренции многие фирмы (организации) не выдерживают натиска и просто исчезают из сферы деятельности. Нельзя не отметить тесную взаимосвязь финансового рынка и рынка ценных бумаг, финансового рынка невозможно представить без технологий. С помощью компьютерной техники и глобальной сети Интернет происходит постоянное отслеживание реального состояния экономики. Например, c помощью новейших технологий акционеры могут наблюдать изменения индексов на фондовых биржах (индекс Доу-Джонса, индекс NASD и другие). Помимо всего вышесказанного, большое влияние на функционирование мирового финансового рынка оказывает ставка рефинансирования Центрального банка страны, так как, изменяя данную ставку, можно существенно влиять на кредитную политику банковского сектора экономики и тем самым на инвестиционную активность. Для дальнейшего вывода в табл. 2 представлена динамика ставки рефинансирования трех наиболее экономически интересных стран мира [5; 6].

|

|

|

Таблица 1

Таблица 1

Рейтинги стран, которые оказывают основное в экономическое и финансовое влияние мире

Таблица 2

Динамика ставок рефинансирования центральных банков

Как видно по результатам приведенной таблицы учетная политика данных стран существенно отличается, что объясняется оценкой инфляционных рисков и рисков для устойчивости экономического роста, в том числе обусловленных сохранением неопределенности развития внешнеэкономической ситуации. Таким образом, учетная ставка определяется, исходя из текущей экономической ситуации в стране и уровня инфляции. Если уровень инфляции повышается, то центральный банк повышает ставку рефинансирования, тем самым непосредственно сдерживая инфляцию. Если уровень инфляции понижается, то центральный банк понижает ставку рефинансирования. За исследуемый период Россия как повышала, так и понижала ставку рефинансирования, и на фоне других стран данная ставка существенно выше. Функционирование мировых финансовых рынков подчинено действию определенного экономического механизма, основу которого составляет взаимосвязь его элементов. По полученным исследованиям видна четкая тесная взаимосвязь рынка ценных бумаг и мирового финансового рынка, так как с помощью первого происходит эмиссия и инвестирование. Непосредственное влияние на дальнейшее развитие и функционирование оказывает ряд факторов, как внешних, так и внутренних: политика государств, количественный и качественный рост международных институциональных инвесторов, усиление роли международных инвестиционных и страховых компаний, взаимных фондов, изменение цены, спроса и предложения. В дальнейшем на развитие мирового финансового рынка будет продолжать влиять динамика цен на нефть и другие энергоносители. Следует так же отметить, что на мировом финансовом рынке главную роль играет курс доллара, и чем меньше колебания данной валюты, тем стабильнее будет функционировать финансовый сектор. Не менее значимым является влияние ставки рефинансирования центральных банков отдельных стран, так как именно этот инструмент выступает неким рычагом влияния на темпы инфляции и стабильность национальных валют, его рост отражается на покупательской способности и оттоке финансовых ресурсов в кругообороте денежных средств на мировом уровне. Из всего сказанного следует вывод о том, что на современном этапе идет новый виток развития мировой финансовой системы, который подчинен тенденциям глобализации и геоэкономической ситуации.

Дата добавления: 2018-05-12; просмотров: 396; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!