Слияние и поглощение в России

Большее количество российских компаний было образованно путем слияния и поглощения. Другими словами в процессе акционирования и приватизации. Приватизация некоторых компаний проводилась путем их отсоединения из определенных государственных структур и их возмездной передачи в состав частных компаний, которые получали контроль над деятельностью компании. Такой метод приватизации можно назвать как отдельный элемент стратегии по слиянию и поглощению компаний, с каждым годом наращивая свой потенциал в современных российских экономических условиях. В России существует три вида приватизационной деятельности.

В первом варианте работникам компании передавалось 25% привилегированных акций безвозмездно, при этом весь рабочий коллектив мог приобрести 10% обыкновенных акций, но только на льготных условиях. Остальное количество акций реализовалось на рынке. Правила и условия покупки акций определялись руководством. Сам же управленческий состав компании имел право приобрести 5% акций.

Во втором варианте приватизации предоставлялась возможность получения самых высоких льгот трудовому персоналу. Так, например 51% обыкновенных акций реализовывался среди работников компании на льготных условиях. 29% акций компании реализовывалось на ваучерных аукционах. Остальные 20% акций оставалось в руках государства для последующей реализации.

В третьем варианте приватизации была предусмотрена продажа 30% акций тем работникам, которые взяли на себя ответственность за реорганизацию компании, 20% акций продавалось всем остальным работникам на льготных условиях, 29% акций реализовывалось на ваучерных аукционах. Остальные 21% акций оставалось в руках государства для последующей продажи этих акций.

|

|

|

Отдельным видом сделок по переходу контроля над компанией можно назвать участие компаний в денежных аукционах и инвестиционных конкурсах, по сути мало отличающихся друг от друга из-за ряда льгот, позволяющих избежать выполнения определенных инвестиционных условий, и участие в ваучерной приватизации при условии концентрации определенной суммы ваучерных чеков.

Определенное направление развития таких сделок можно назвать приобретение крупных пакетов акций компаний на различных аукционах для получения контроля над ними.

отдельным видом сделок, характерным для Российской Федерации, можно назватьнакапливание долгов поглощаемой компании и перевод их в акции компании в процессе банкротства. При проведении процедуры банкротства можно подписать мировое соглашения, по которому кредитор получит свой долг акциями предприятия. При определенной заинтересованности в поглощении компании достаточно легко возбудить процедуру банкротства, учитывая значительную обремененность большинства российских компаний долгами, а затем конвертировать долги в акции. В соответствии со ст. 3 и 5 Закона «О несостоятельности (банкротстве)» от 8 января 1998 года основанием для подачи заявления в арбитражный суд о признании предприятия-должника банкротом считается неоплата в течение трех месяцев денежных обязательств в размере, превышающем 500 минимальных размеров оплаты труда (МРОТ). Для избегания банкротства Большинство компанийстараются продать контрольные пакеты акций других компаний, которые находятся в их собственности или, в другом случае, стараются заключить мировое соглашение.

|

|

|

Методы определение эффективности сделок слияния и поглощения.

Согласно проводимым различным исследованиям можно сказать, что количество сделок по слияниям и поглощениям увеличивается из годав год, но очень часто такие сделки не приводят к желаемому результату компании, которые пошли на такой ход. Такие сделки не только могут не дать дополнительной прибыли, но и принести компании лишние долги. Для этого необходим процесс определения эффективности сделки слияния или поглощения между компаниями. Опираясь на исследования, регулярно проводимые ведущими консалтинговыми компаниями, такими, какDelloite,McKinsey, PricewaterhouseCoopers, KPMG, показывают, что одной из основных проблем, связанных с итоговой эффективностью слияний и поглощений является верная оценка компании – необходимо определить цели сделки по слиянию (далее «компания – цель») покупателем. Существует различное множество методов оценки компаний, участвующих в таких сделках.

|

|

|

| Классификация методов оценки слияний и поглощений |

| Перспективная оценка |

| Ретроспективная оценка |

| Качественная оценка |

| Количественная оценка |

| 1.Бухгалтерский метод. 2. Изменение рыночной стоимости компании до и после интеграции. 3.Комбинированный подход. 4.Метод суммирования рентабельностей предприятий, скорректированный на коэффициент синергии. 5.Оценка синергизма. |

| 1. STEP – анализ. 2.Пять конкурентных сил Портера. 3.Матрица «Мак Кинси». 4.БКГ. 5.SWOT – анализ |

| 1.Доходный подход. 2.Рыночный подход. 3.Затратный подход. |

Различные варианты оценки сделок по слиянию и поглощению можно разделить на два метода. Ретроспективный и перспективный подходы оценки слияний и поглощений.

|

|

|

Основная мысль перспективной оценки заключается в соотношении всех затрат с какой-то оценкой компании, которую собираются приобрести и включающую в себя сумму ожидаемых денежных потоков, которая будет генерироваться приобретенной компанией. Такой вид оценки широко используется для принятия решения для одобрения сделок по слиянию и поглощению, но с другой стороны такой метод имеет в себе фактор неопределенности будущих результатов. Поэтому такой фактор не может считаться объективными критерием оценки эффективности сделок по слиянию и поглощению.

Второй тип оценки это ретроспективный анализ. Такой анализ позволяет оценить эффективность слияния и поглощения на основании динамики различных характеристик деятельности компаний за определенный промежуток времени, совершенного слияния.

Существует возможность объединения данных видов оценки, но необходимо помнить что перспективная оценка является менее точной чем ретроспективный анализ, но является более правильной, в отличие от ретроспективного анализа, который опирается на факты.

Количественная оценка включает в себя три метода оценки. Это сравнительный (рыночный), затратный и доходный подходы.

| Затратный подход | Сравнительный подход | Доходный подход |

| Метод чистых активов | Метод компаний -аналогов | Метод дисконтирования денежных потоков |

| Метод ликвидационной стоимости | Метод ретроспективных сделок | Метод капитализации доходов |

| - | Метод отраслевых коэффициентов | Метод капитализации дивидендов |

В доходном подходе заключены несколько методов оценки. К ним относятся метод дисконтирования денежных потоков, метод капитализации доходов, метод капитализации дивидендов.

При использовании метода дисконтирования денежных потоков используются общие экономические тенденции рынка или отрасли, в которой существует компания. Например, при оценке всегда будут учитываться основные тенденции и темпы роста экономики в целом. Операционные денежные потоки рассчитываются по формуле, которая приведена ниже:

ОДП= ПДНП*(1- СНП)+Амортизация- КВ- ∆ТА+ ∆ТО-∆ Па

где ОДП - операционные денежные потоки; ПДНП - прибыль до налогообложения и выплаты процентов (EBIT); СНП - ставка налога на прибыль; КВ - капитальные вложения; ТА - текущие активы; ТО - текущие обязательства; Па - прочие активы.

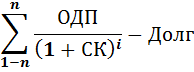

Стоимость компании рассчитывается по формуле:

где ССК - средневзвешенная стоимость капитала (WeightedAverageCostofCapital - WACC); n - число периодов, принимаемое равным бесконечности.

Следующий метод расчетов оценки по методу дисконтирования денежных потоков основывается на прогнозе. Прогноз строится на основании денежных потоков.

СДП = ЧП+Амортизация – КВ - ∆ТА + ∆ТО – ВЗС + УЗС

где СДП - свободные денежные потоки; ЧП - чистая прибыль; ВЗС - выплаты заемных средств; УЗС - увеличение заемных средств.

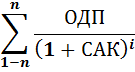

Стоимость компании будет рассчитываться по формуле:

Где САК – стоимость акционерного капитала.

К качественным методам оценки относят STEP-анализ, 5 конкурентных сил Портера, матрица «Дженерал Электрик-Мак Кинси», матрица Бостонской Консалтинговой Группы (БКГ), SWOT–анализ. Все эти методы используются на начальных этапах планирования и анализа оценки эффективности слияния и поглощения компаний.

STEPанализ это методика, которая включает в себя изучение четырех основных групп факторов, которые оказывают влияние на компанию. В теории к ним относятся политические, экономические, социальные и технологические факторы. Но на практике, не смотря на эти четыре фактора, учитываются и другие факторы, например, природная среда или демографическая ситуация.

Метод 5 конкурентных сил портера основывается на анализе пяти конкурентных сил: Соперничество компаний внутри отрасли, силе поставщиков, силе покупателей, возможности появления конкурентов, борьба других компаний за потребителей.

Метод анализа «Мак Кинси» заключается в оценке долгосрочной привлекательности отрасли. Также использовался анализ конкурентной позиции компании.

Метод БКГ основан на модели жизненного цикла товара, производимого компанией. В жизненный цикл товара включается 4 стадии: выход на рынок, рост, зрелость, спад. Суть такого анализа заключается в перераспределении ресурсов по этапам жизненного цикла товара.

SWOT – анализ представляет собой оценку фирмы и ее внутренней среды. Также присутствует анализ внешних угроз и возможностей компании. Такой анализ позволяет оценить внутреннее состояние компании и ее возможности соответствия рыночным запросам. На основе такого анализа создаются программы развития компании и ее поведения на рынке.

При ретроспективной оценке используются такие методы как: Бухгалтерский метод, метод изменения рыночной стоимости компании до и после слияния и поглощения, комбинированный подход, метод суммирования рентабельностей компаний, скорректированный на коэффициент синергии, оценка синергизма.

Бухгалтерский метод основан на предоставлении отчетности до слияния и после него. Оценка будет проводится по определенным показателям, так например доля на рынке, показатели прибыли, рентабельности собственного капитала, объем производства. Такой метод имеет некоторые недостатки. К ним можно отнести то что бухгалтерская отчетность базируется на данных прошлых периодов, поэтому часто игнорирует рыночные цены на текущий момент. Следующим недостатком можно назвать то что изменения до и после слияния могут зависеть не только от слияния, а от других эффектов.

Следующий метод оценки эффективности слияния базируется на изменении показателей фондового рынка на слияние, точнее на изменении доходности акций компании и его анализе. Многие эксперты считают, что такой метод более объективен, так как сразу показывает эффективность компании путем снижения или увеличении стоимости акций.

Комбинированный метод анализа объединяет в себе бухгалтерский и метод изменения рыночной стоимости. Проблемой такого метода считается отсутствие динамики рыночных курсов акций компании, что значительно сужает применение такого подхода.

Метод суммирования рентабельностей и скорректированный на коэффициент синергии. При таком методе применяется показатель рентабельности компании.

E=D/P

Где:(D) –сумма чистой прибыли компании за исследуемый период, (P) – расходы, все вложение за период, за счет инвестиций.

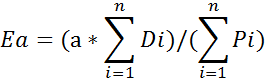

Для определения инвестиционной эффективности деятельности слиянияпредставим формулу:

Где: Ea - интегральная инвестиционная эффективность функционирования объединения; a – коэффициент синергии, a > 1; Di – чистая прибыль i-го предприятия; Pi – всего расходов i-го предприятия; n – число предприятий в объединении.

Следующим методом является метод оценки синергизма. Синергизм, или просто объединение компаний может увеличивать доходы и денежные потоки компаний, которые получились в результате слияния. Такой эффект объединения можно выразить через формулу.

Cn = (D(PN)n+D(PA)n+(EE)n) – (DIn+DTn+Io)

где n – расчетный период времени; Cn – эффект после слияния; D(PN)n – расчетная дополнительная прибыль от расширения масштабов деятельности; D(PA)n – расчетная дополнительная прибыль от снижения риска за счет внутриотраслевой диверсификации деятельности; (EE)n – экономия текущих производственных издержек; DIn – дополнительные инвестиции на реконструкцию и расширение; DTn – прирост (экономия) налоговых платежей; Io – инвестиции в момент поглощения.

Важным моментом слияния компаний является ожидание роста текущей стоимости, повышения текущей рыночной цены акции.

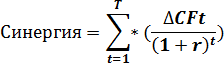

Расчет объединения (Синергии) производится по формуле:

где ∆CFt – разница к моменту t между денежными потоками консолидированной фирмы и суммы денежных потоков каждой компании раздельно; r – математическое ожидание коэффициента дисконтирования, рассматриваемое с учетом планируемой нормы рентабельности на собственный капитал поглощаемой компании/

Приращение денежных потоков происходит за счет следующего выражения:

∆CFt = ∆Rt – ∆Ct – ∆Tt – ∆It

где ∆Rt – приращение доходов от поглощения; ∆Ct – приращение издержек, ∆Tt – приращение налоговых отчислений, ∆It – приращение дополнительных инвестиций в оборотный капитал и основные средства.

Оценка объединения компаний является наиболее точной. Но на практике становится сложно определить эффект от приращения доходов.

Заключение

Методы оценки эффективности слияний и поглощений делятся на два направления: перспективная и ретроспективная. Ретроспективная оценка: бухгалтерский метод, изменение рыночной стоимости корпорации до и после интеграции, комбинированный подход, метод суммирования рентабельностей предприятий, скорректированный на коэффициент синергии; оценка синергизма. Перспективная оценка делится на качественную и количественную. В свою очередь количественная оценка подразделяется на: доходный подход, рыночный подход, затратный подход. Качественная оценка включает в себя: STEP – анализ, пять конкурентных сил Портера, матрица «Мак Кинси», БКГ, SWOT – анализ.

Список используемой литературы

1. Слияние и поглощение компаний: виды и особенностиhttp://financial-lawyer.ru

2. Покупка и продажа бизнеса в России

А.ПушкинК.Гришин

3. Слияния, поглощения и реструктуризация компаний

Патрик А.Гохан

4. Российское предпринимательство– № 9 (69), Сентябрь 2005

Гречухин Р.А

5. Приватизация компаний в России

www.vedomosti.ru

6. Приватизация государственных компаний

www.finam.ru

Дата добавления: 2018-04-15; просмотров: 254; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!