Структура мирового финансового рынка

Введение

В настоящее время сформировалась следующая структура мирового хозяйства:

- мировой рынок товаров и услуг;

- мировой рынок капиталов;

- мировой рынок рабочей силы;

- международная валютная система;

- международная кредитно-финансовая система.

Субъектами мирового хозяйства являются:

- государства с их народнохозяйственными комплексами;

- транснациональные корпорации;

- международные организации и институты.

В комплексе факторов, побуждающих страны к экономической интеграции, важное место принадлежит задачам индустриализации стран, внедрения результатов научно-технического прогресса, задачам снижения затрат в производстве и торговле и обеспечения доходов.

Эти задачи предопределяют характер и формы международных экономических отношений, специфику участия в них каждого субъекта мирового хозяйства, характер кредитно-финансовых взаимосвязей.

Интеграционные процессы в странах мирового хозяйства, вывоз сырья из слаборазвитых стран, использование финансово-кредитных отношений способствовали в отдельных государствах росту ВВП. В то же время рыночные реформы в бывших социалистических республиках (ныне - странах СНГ) ослабили экономические связи между ними, замедлили рост ВВП.

Российская Федерация как субъект мирового хозяйства все более включается в мировое хозяйство, используя разнообразные формы международных экономических отношений. Россия стремится прежде всего к интеграции со странами СНГ. Интеграция рынков стран СНГ неизбежно порождает объединение хозяйственной политики и образование экономического союза. Договор об экономическом сотрудничестве стран СНГ был подписан в сентябре 1993 г. Венцом экономического союза в перспективе будет переход к единой валютной системе, образование единого банка внешнеэкономических расчетов.

|

|

|

В настоящее время международные экономические отношения между субъектами мирового хозяйства утвердились и реализуются в следующих основных формах:

- международная торговля товарами и услугами;

- инвестирование капитала (вывоз и ввоз капитала);

- кредитно-финансовые отношения;

- платежно-финансовые отношения.

Во всех этих формах международных экономических отношений важную роль играют финансы. Международные финансово-кредитные отношения - составная часть и одна из наиболее сложных сфер рыночного хозяйства. В них фокусируются проблемы национальной и мировой экономики, развитие которых исторически идет, тесно переплетаясь. По мере интернационализации хозяйственных связей увеличиваются международные потоки товаров, ус луг и особенно капиталов и кредитов.

|

|

|

Большое влияние на международные финансово-кредитные отношения оказывают ведущие промышленно развитые страны, которые выступают как партнеры-соперники. Последние десятилетия отмечены активизацией развивающихся стран в этой сфере.

Под влиянием новых факторов функционирование международных финансово-кредитных отношений усложнилось и характеризуется частыми изменениями. Поэтому изучение мирового опыта представляет большой интерес для складывающейся России и других стран СНГ рыночной экономики. Постепенная интеграция России в мировое сообщество требуют знания общепринятого цивилизованного кодекса поведения на мировых рынках валют, кредитов, ценных бумаг, золота.

Сущность, функции и структура мирового финансового рынка, финансовый рынок устойчивое развитие

Финансовый рынок - это механизм, соединяющий спрос на финансовые средства и предложение финансовых средств.

Функции финансового рынка:

- передача временно свободных денежных средств от кредиторов к заемщикам (трансформация сбережений в инвестиции);

- мобилизация капитала, так как для реализации определенных проектов требуется больший объем капитала, чем тот, которым располагают отдельные сберегающие субъекты;

|

|

|

- отбор проектов;

- мониторинг использования средств по проекту;

- обеспечение выполнения контрактов (возврат средств);

- передача, разделение, агрегирование, диверсификация рисков.

В последние годы наблюдается существенное возрастание масштабов мирового финансового рынка. Если ранее мировой финансовый рынок традиционно считали входящим в структуру мирового рынка ссудных капиталов, то в настоящее время граница между ними становится менее отчетливой и строгой, поскольку торговля финансовыми, а также производными финансовыми инструментами не может в полной мере быть подведена под категорию ссудного капитала.

Под финансовыми инструментами понимается любой документ, специальным образом письменно оформленный в соответствии с нормативными требованиями (или как устно выраженное и впоследствии подтвержденное различными телекоммуникационными средствами обязательство), обеспечивающий их владельцу определенные имущественные права. Зарубежные экономисты делят мировой финансовый рынок на денежные рынки и рынки капитала, исходя из критерия срочности инструментов этих рынков. Это позволяет говорить о мировом финансовом рынке как совокупности национальных и мировых рынков, обеспечивающих направление, аккумуляцию и перераспределение денежных капиталов между субъектами рынка посредством банковских и иных финансовых учреждений в целях воспроизводства и достижения нормального соотношения между спросом и предложением на капитал. С экономической точки зрения мировой финансовый рынок представляет собой систему отношений и механизм сбора и перераспределения на конкурентной основе кредитных ресурсов между странами, регионами, отраслями, экономическими агентами.

|

|

|

Мировой финансовый рынок аккумулирует и перераспределяет ссудный капитал, что проявляется в форме мирового денежного рынка и мирового рынка капиталов. Капитал представляет собой совокупность экономических отношений по поводу самовозрастающей стоимости. Под самовозрастающей стоимостью понимается стоимость, которая в результате использования наемного труда приносит прибавочную стоимость. Денежный рынок представляет собой рынок, на котором осуществляются операции по краткосрочному финансированию. На основе экспорта и импорта капитала возникает международный рынок капиталов. Он представляет собой систему экономических отношений, обеспечивающих аккумулирование и перераспределение капитала между странами. Если на мировом денежном рынке определяющим фактором является высокая ликвидность его инструментов, то на мировом рынке капиталов - кредитный риск заемщика, процентный риск, политический риск и т.д.

Структура мирового финансового рынка

Денежный рынок - это часть мирового финансового рынка, на которой осуществляются операции по краткосрочному финансированию (от 1 - 7 дней до 3 месяцев), где ссудный капитал функционирует в качестве международного платежного и покупательного средства. В основном он представлен межбанковским рынком, на котором банки размещают временно свободную наличность.

Кредитный рынок - это рынок, где ссудный капитал выступает как самовозрастающая стоимость и подразделяется на рынок кратко-, средне- и долгосрочных кредитов. Рынок краткосрочных кредитов - это преимущественно межбанковский рынок.

Рынок среднесрочных кредитов появился в конце 60-х гг. как результат дисбаланса на рынке кредитов: при разбухшей массе краткосрочных средств не хватало долгосрочных кредитных ресурсов. В этих условиях был разработан механизм трансформации краткосрочных средств в долгосрочные: кредитная деятельность на базе пассивных операций сертификатами (продление срока их действия) и активных операций с возобновляющимися кредитами.

Рынок долгосрочных кредитов существует, как правило, в форме облигационного рынка. С определенной долей условности его можно представить как совокупность двух секторов: рынка иностранных облигаций и рынка еврооблигаций. Иностранная облигация по сути - разновидность национальной облигации. Специфика их в том, что эмитент и инвестор находятся в разных странах. Существует два основных способа выпуска иностранных облигаций. Первый - облигации выпускаются в стране А в ее национальной валюте и продаются в странах В, С, Д и т.д. Второй - страна А разрешает открыть у себя рынок иностранных облигаций для нерезидентов, эмитируемых в валюте данной страны. Большинство их выпусков практически осуществляется на национальных рынках четырех стран: США, Германии, Швейцарии, Японии.

Одной из особенностей современного мирового финансового рынка является быстрый рост рынков производных финансовых инструментов или мирового рынка дериватов, что позволяет дополнить структуру мирового финансового рынка. Рынок финансовых дериватов представляет собой совокупность экономических отношений по поводу торговли инструментами финансового риска, цены которых привязаны к другому финансовому или реальному активу. Основной отличительной особенностью мирового финансового рынка дериватов является, с одной стороны, его относительная обособленность от мирового денежного рынка и мирового рынка капиталов, а, с другой - взаимосвязь и взаимозависимость инструментов мирового рынка дериватов с инструментами мирового денежного рынка и мирового рынка капиталов.

Валютный рынок - это механизм, посредством, которого взаимодействуют продавцы и покупатели валют. Объектом рынка является свободно конвертируемая валюта. Участники рынка - центральные банки, коммерческие банки, специализированные брокерские и дилерские организации, ТНК, фирмы, физические лица. По субъектам, оперирующим с валютой, валютный рынок делится на межбанковский, клиентский и биржевой. Основой является межбанковский сегмент, как результат взаимодействия валютных счетов коммерческих банков.

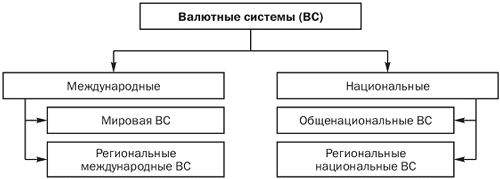

Валютная система – это форма организации отношений валютного рынка на национальном или международном уровне.

Иерархия валютных систем представлена на рис. 1.

К элементам валютной системы относятся:

· средства, используемые как расчетные или платежно-расчетные;

· органы, осуществляющие валютное регулирование и контроль;

· условия и механизмы конвертируемости валют;

· режим определения валютного курса;

· правила проведения международных расчетов;

· режим функционирования рынков драгоценных металлов;

· правила получения и использования кредитных средств в иностранных валютах;

· механизмы валютных ограничений.

Рис. 1. Типы валютных систем

Валютные отношения на национальном уровне охватывают сферу национальной валютной системы. Национальная валютная система – это форма организации валютных отношений в стране, определяемая ее валютным законодательством. Особенности национальной валютной системы определяются степенью развития и специфики экономики, а также внешнеэкономических связей той или иной страны.

Национальная валютная система включает следующие основные составляющие: национальную денежную единицу (национальная валюта); состав официальных золотовалютных резервов; паритет национальной валюты и механизм формирования валютного курса; условия обратимости национальной валюты; наличие или отсутствие валютных ограничений; порядок осуществления международных расчетов стран; режим национального валютного рынка и рынка золота; национальные органы обслуживания и регламентирующие валютные отношения страны.

Роль валютного рынка определяется его функциями:

- обслуживание международного оборота товаров, услуг, капитала;

- формирование валютного курса под влиянием спроса и предложения;

- предоставление механизмов для защиты от валютных рисков, движения спекулятивных капиталов и инструментов для реализации целей денежно-кредитной политики.

Все операции, осуществляемые на валютном рынке, можно разделить на те, которые обслуживают международную торговлю (их около 10 %) и те, которые являются чисто финансовыми трансфертами (спекуляции, хеджирование, инвестиции).

К особенностям финансового рынка Украины относятся: низкий уровень капитализации, ликвидности, прозрачности, слабая защита прав собственности, преобладание институциональных инвесторов над индивидуальными.

Рынок долговых обязательств

Долговые обязательства подтверждают право кредитора на взыскание долга с должника.

Мировой банк выделяет:

-Долгосрочную задолженность, к ней относится задолженность свыше одного года в составе: государственного прямого долга, который создается вследствие заимствований государства; государственного условного долга, который является результатом того, что государство выступает гарантом по заимствованиям других субъектов хозяйствования; не гарантированного государством долга частных субъектов хозяйствования

- Краткосрочную задолженность. Ее формируют: кредиты сроком не более одного года; платежи по обслуживанию долгосрочных кредитов (проценты и комиссионные), которые должны по графику выплачиваться в текущем году.

- По типу заемщика долговые обязательства бывают - государственными, гарантированными государством и частными; по типу кредитора долговые обязательства делятся на официальный долг и частный долг. Официальные долговые обязательства подразделяются на обязательства перед международными организациями и двусторонние обязательства. Частные долговые обязательства делятся на:

- ноты и коммерческие бумаги - средне- и краткосрочные негарантированные расписки на предъявителя, выпущенные на свободный рынок со скидкой от объявленной стоимости; используются небольшими фирмами как заменитель банковских займов;

- банковские займы - займы, выдаваемые банками частному бизнесу как внешний источник финансирования; для снижения рисков кредиты может выдавать группа банков (так называемый синдицированный займ);

- облигации - ценные бумаги со средним сроком погашения в 3-10 лет, издающиеся под залог корпоративного или личного имущества. Облигации могут погашаться по наступлению срока платежа или конвертироваться в акции компании. Если весь выпуск приобретает банк, и не размещает их на вторичном рынке, то это фактически банковский займ.

Рынок титулов собственности

Титулы собственности на мировом рынке представлены:

- в виде акций. Акции - ценные бумаги, подтверждающие право их владельца на долю в капитале компании, дающие ему право голосовать на ежегодных собраниях акционеров, избирать директоров и получать в виде дивидендов долю от прибыли компании;

- депозитарных расписок - ценных бумаг, выпускаемых национальным банком и подтверждающих его владение акциями иностранных компаний

Дата добавления: 2018-04-15; просмотров: 600; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!