Анализ дебиторской и кредиторской задолженности

Задачи анализа дебиторской задолженности — выявление размеров и динамики неоправданной задолженности, причин ее возникновения или роста.

Анализ состояния дебиторской задолженности начинают с общей оценки динамики ее объема в целом и продолжают в разрезе отдельных статей; определяют долю дебиторской задолженности в оборотных активах, анализируют ее структуру, определяют удельный вес дебиторской задолженности, платежи по которой ожидаются в течение года, оценивают динамику этого показателя и проводят последующий анализ качественного состояния дебиторской задолженности с целью оценки динамики неоправданной (сомнительной) задолженности.

Для оценки оборачиваемости дебиторской задолженности используют следующие показатели:

· оборачиваемость дебиторской задолженности. Этот показатель отражает расширение или снижение коммерческого кредита, предоставляемого организацией. Если при расчете показателя выручка от реализации считается по переходу права собственности, то увеличение показателя означает сокращение продаж в кредит, а снижение — увеличение объема предоставляемого кредита;

· период погашения дебиторской задолженности. Объем скрытой дебиторской задолженности, который может возникнуть вследствие предварительной оплаты материалов поставщикам без соответствующей их отгрузки, организации выявляют на основе анализа и оценки состояния расчетов по данным аналитического учета;

|

|

|

· доля дебиторской задолженности в общем объеме оборотных средств. Чем выше этот показатель, тем менее мобильна структура имущества организации;

· доля сомнительной задолженности в составе дебиторской задолженности. Этот показатель характеризует качество дебиторской задолженности.

Сопоставление дебиторской и кредиторской задолженности — один из этапов анализа дебиторской задолженности, позволяющий выявить причины ее образования. Многие аналитики считают, что если кредиторская задолженность превышает дебиторскую, то организация рационально использует средства, т.е. временно привлекает в оборот средств больше, чем отвлекает из оборота. Бухгалтеры с ними не согласны, потому что кредиторскую задолженность организация обязана погашать независимо от состояния дебиторской задолженности.

С целью определения конкретных причин образования сомнительной дебиторской задолженности проводится внутренний анализ суммы этой задолженности по дебиторам и срокам возникновения, основанный на оперативных данных бухгалтерского отчета.

Заключительный этап анализа — принятие управленческих решений и проведение мероприятий по управлению дебиторской задолженностью.

|

|

|

Методика анализа кредиторской задолженности аналогична методике анализа дебиторской задолженности. Анализ проводится по данным аналитического учета расчетов с поставщиками, с прочими кредиторами.

Основными задачами анализа кредиторской задолженности являются:

· оценка и анализ динамики и структуры кредиторской задолженности по сумме и кредиторам;

· выделение суммы просроченной кредиторской задолженности, в том числе срочной, оценка факторов, повлиявших на ее образование;

· определение сумм штрафных санкций, возникших в результате образования просроченной кредиторской задолженности.

Сроки анализируемой задолженности детализируются в зависимости от задач анализа.

В процессе анализа кредиторской задолженности рассчитывается и оценивается в динамике показатель оборачиваемости кредиторской задолженности (Коб.к.з), который характеризует число оборотов этой задолженности в течение анализируемого периода:

Коб.к.з=Выручка от реализации продукции/Средняя величина кредиторской задолженности.

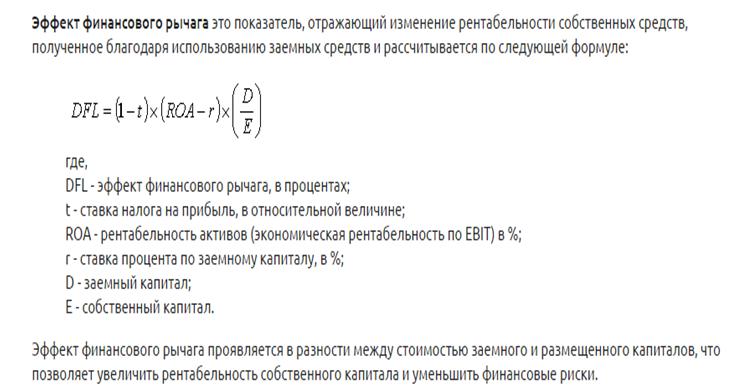

Оценка эффективности использования собственного и заемного капитала. Эффект финансового рычага.

|

|

|

Основным методом анализа эффективности использования собственного и заемного капитала будет коэффициентный анализ, который объединяет систему показателей:

1. Коэффициенты оценки движения капитала (активов) предприятия, к которым относятся коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим:

· коэффициент поступления всего капитала показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования (К пост.– поступивший капитал; К к– стоимость капитала на конец периода);

КпК =Кпост./ Кк

· коэффициент поступления собственного капитала показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие в его счет средства (СК – собственный капитал (здесь и далее индексы соответственно);

КпСК =СКпост./ СКк

· коэффициент поступления заемного капитал показывает, какую часть заемного капитала от имеющегося на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства (ЗК – собственный капитал);

КпЗК = ЗКпост./ ЗКк

· коэффициент использования собственного капитал показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности (СК исп.– использованная часть собственного капитала; СК И– собственный капитал на начало периода);

|

|

|

КиСК =СКисп/ СКн

· коэффициент выбытия заемного капитала показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности (ЗК выб.– выбывшие заемные средства).

КвЗК =ЗКвыб./ ЗКн

2. Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свой капитал:

· коэффициент оборачиваемости собственного капитал с коммерческой позиции демонстрирует излишки (недостаточность) продаж, с финансовой – скорость оборота вложенного капитала, с экономической – активность денежных средств, которыми рискует вкладчик (РП – объем реализации; СКср. – среднегодовая стоимость собственного капитала);

ОСК=РП/ СК СК

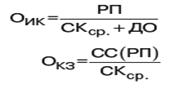

· коэффициент оборачиваемости инвестиционного капитала рассчитывается по формуле (ДО – долгосрочные обязательства);

· коэффициент оборачиваемости кредиторской задолженности показывает, сколько компании требуется сделать оборотов инвестиционного капитала для оплаты выставленных ей счетов (СС(РП) – себестоимость реализованной продукции; КЗ – кредиторская задолженность).

Оборачиваемость в днях рассчитывается как частное от деления количества дней в году на соответствующие коэффициенты оборачиваемости и показывает, сколько требуется дней для осуществления одного оборота собственного, инвестированного капитала или кредиторской задолженности.

3. Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Рассчитываются: коэффициент собственного капитала, характеризующий долю собственного капитала в структуре капитала компании; коэффициент заемного капитала, выражающий долю заемного капитала в общей сумме источников финансирования предприятия, и коэффициент соотношения заемного и собственного капитала, характеризующий степень зависимости организации от внешних займов (кредитов). Коэффициенты этой группы называются также коэффициентами платежеспособности.

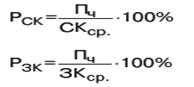

4. Коэффициенты рентабельности (доходности) показывают, насколько прибыльна деятельность компании, и исчисляются отношением полученной прибыли к используемым источникам средств:

· рентабельность собственного капитала представляет особый интерес для имеющихся и потенциальных владельцев обыкновенных и привилегированных акций (Пч – чистая прибыль);

· аналогично – рентабельность заемного капитала.

Дата добавления: 2018-04-04; просмотров: 423; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!