Методика оценки кредитоспособности заемщика, используемая банками России

Основная цель анализа кредитоспособности - определить способность и готовность заемщика вернуть запрашиваемую ссуду в соответствии с условиями кредитного договора. Банк должен в каждом случае определить степень риска, который он готов взять на себя, и размер кредита, который может быть предоставлен в данных обстоятельствах.

Анализ кредитоспособности ссудозаемщика включает целый ряд методов:

1) метод сбора информации о клиенте;

2) на основе финансовых коэффициентов;

3) на основе денежного потока;

4) на основе показателей делового риска;

5) метод рейтинговой (бальной) оценки;

6) метод оценки кредитного риска;

7) наблюдение за работой клиента.

Рассмотрим более подробно основные названные способы оценки кредитоспособности в отечественной банковской практике.

Оценка кредитоспособности банковских заемщиков на основе финансовых коэффициентов.

Финансовые коэффициенты предприятия принято объединять в следующие группы:

· коэффициенты ликвидности;

· коэффициенты эффективности использования активов;

· коэффициенты финансового левеража;

· коэффициенты прибыльности (рентабельности).

Основой информации для расчета финансовых коэффициентов в банке являются:

· финансовая (бухгалтерская) отчетность предприятия: баланс (форма № 1), отчет о прибылях и убытках (форма № 2);

· расшифровки предприятия о сроках дебиторской и кредиторской задолженности;

|

|

|

· плановые расчеты предприятия: бизнес-планы, технико-экономические обоснования для получения ссуды и др.

Ликвидность предприятия - его способность своевременно погашать долговые обязательства. Ликвидность предприятия характеризуется показателями ликвидности баланса в виде соотношения активов и платежных обязательств. По степени ликвидности активы предприятия принято объединять в такие группы:

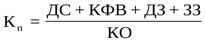

1) быстрореализуемые активы - денежные средства (ДС) и краткосрочные финансовые вложения (КФВ) из 2-го раздела баланса;

2) среднереализуемые активы - дебиторская задолженность (ДЗ) сроком возникновения до 12 месяцев из 2-го раздела баланса:

3) медленнореализуемые активы - запасы и затраты (33) из 2 раздела баланса:

При расчете коэффициентов ликвидности сопоставляются три вида оборотных активов с краткосрочными обязательствами (КО) из 5-го раздела баланса (краткосрочные кредиты, займы и кредиторская задолженность)

Коэффициент абсолютной (быстрой) ликвидности (Ка.л) рассчитывают по формуле:

(1)

(1)

Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых заемными средствами, оценки допустимых размеров кредитов и сроков их погашения. Данная методика принята почти во всех коммерческих банках России, занимающихся кредитованием предприятий и организаций.

|

|

|

Основная цель анализа документов на получение кредита - определить способность и готовность заемщика вернуть испрашиваемую ссуду в установленный срок и в полном объеме.

Анализ данных о заемщике опирается на большой комплект разноплановых документов.

Для получения кредита заемщик предоставляет Банку следующие документы;

Заявление в произвольной форме (с указанием суммы, цели кредита, срока и формы обеспечения, а также юридического и почтового адреса заемщика, телефонов руководителей и фамилии, и должности представителя заемщика, которому в соответствии с доверенностью предоставлено право представления документов и ведения переговоров по вопросам предоставления кредита).

Нормативное значение коэффициента принято на уровне 0,2 - 0,3 (или 20 - 30%), т.е. при нормальной платежеспособности предприятию считается достаточным иметь до 25% свободных денежных средств, для расчетов по текущим долгам. Этот коэффициент отражает текущую платежеспособность.

|

|

|

Поскольку вложения предприятия в краткосрочные ценные бумаги считаются активами недостаточно быстрой реализации, то на практике вполне возможен расчет коэффициента абсолютной ликвидности через учет в числителе дроби только денежных средств.

Коэффициент текущей ликвидности (промежуточный коэффициент) рассчитывают по формуле:

Нормативное значение коэффициента принято на уровне 0,7 - 0,8 (или 70 - 80%), т.е. включение в расчет дебиторской задолженности до 12 месяцев повышает значение этого коэффициента по сравнению с предыдущим на 50%. Однако здесь надо учесть тот факт, что дебиторская задолженность до 12 месяцев вполне может отражать в балансе значительные задержки по оплате анализируемым предприятием поставленной продукции, выполненных работ или оказанных услуг. Некоторые банки учитывают факт несвоевременности завершения расчетов через повышение нормативного значения Кт.л. до 1 - 1,5.

Коэффициент покрытия (обшей ликвидности) рассчитывается по формуле:

Нормативное значение коэффициента принято на уровне 2,0 (или 200%), т.е. включение в расчет запасов и затрат повышает значение коэффициента более чем на 100% по сравнению с предыдущим коэффициентом. Это связано с тем, что запасы и затраты необходимо сначала переработать, получить продукцию, потом завершить расчеты для получения реальных денег на расчетном счете. Если процесс переработки не длителен, то вполне возможно считать нормативное значение коэффициента меньше 2,0, но не ниже 1,0.

|

|

|

Коэффициенту покрытия уделяется особое значение. Он выступает основой для признания структуры баланса неудовлетворительной. Выдачу ссуд банк может прекратить при значении коэффициента, равном или меньше единицы. Это означает, что текущие обязательства нечем оплачивать.

Коэффициенты эффективности использования активов. Эффективность использования активов характеризуется показателями оборачиваемости. Наиболее распространенные из них:

· продолжительность одного оборота активов Поб, дней;

· число одного активов за период Ко;

· коэффициент оборачиваемости активов Коб.

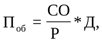

Продолжительность одного оборота активов в днях определяется по формуле:

где СО - средние остатки основных и оборотных активов, определяемые по данным 1-го и 2-го разделов баланса по формуле средней хронологической;

Р - выручка от реализации продукции из отчета о прибылях и убытках (форма № 2);

Д - число дней в анализируемом периоде (90, 180, 270 или 360).

Оценка продолжительности одного оборота производится cpавнением данных отчетного периода с данными аналогичного прошлого периода. В результате сравнения определяется ускорение или замедление оборачиваемости. Ускорение имеет место, если фактическая продолжительность одного оборота меньше данных прошлого отчетного периода. При обратной ситуации наблюдается замедление.

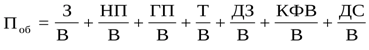

Учитывая длительный срок службы основных фондов, на практике оборачиваемость чаще определяют только по оборотным активам. Для принятия обоснованных управленческих решений изучают частные показатели оборачиваемости отдельных видов оборотных средств:

,

,

где З, НП, ГП, Т, ДЗ. КФВ и ДС - средние остатки соответственно производственных запасов, незавершенного производства готовой продукции, товаров, дебиторской задолженности, краткосрочных финансовых вложений и денежных средств;

В - однодневный оборот по реализации (Р/Д).

Рассчитанные таким образом частные показатели оборачиваемости с учетом выручки необходимы для определения влияния каждой статьи оборотных активов на изменение общей продолжительности оборота оборотных активов.

Второй показатель оборачиваемости - число оборотов активов за период (обычно за год) рассчитывают по формуле:

Из формулы видно, что чем короче продолжительность одного оборота, тем больше оборотов совершат активы за период и тем эффективнее они используются.

Третий показатель оборачиваемости - коэффициент оборачиваемости определяется по формуле:

Чем больше значение показателя, тем лучше для предприятия. Коэффициент оборачиваемости используется в основном в факторном анализе.

Коэффициент финансового левеража. Финансовый левераж количественно измеряется соотношением между заемным и собственным капиталом. Уровень финансового левеража прямо пропорционально влияет на степень финансового риска предприятия, его прибыль, а значит, и на финансовую устойчивость. Чем выше уровень финансового левеража, тем больше зависимость от привлеченных источников, тем большие расходы несет предприятие по обслуживанию долгов, тем менее устойчивым считается предприятие.

В анализе финансового состояния предприятия используются такие наиболее распространенные показатели финансового левеража (ФЛ).

Коэффициент соотношения заемного (ЗК) и собственного капитала (СК):

Оптимальным считается соотношение на уровне единицы. Чем значение ниже единицы, тем меньше зависимость от чужих средств, тем меньше затраты по обслуживанию долга, тем лучше для предприятия.

Коэффициент автономии (независимости):

,

,

где ВБ — валюта банка.

Оптимальным считается соотношение на уровне 0,5. Чем выше значение этого коэффициента, тем более финансово-независимым считается предприятие. Как видно, оба коэффициента взаимосвязаны: чем выше Ка, тем ниже Кфл, тем лучше для предприятия.

Коэффициенты прибыльности (рентабельности). Эти коэффициенты применяются для обшей характеристики использования всего капитала, и рассматриваются как дополнительные к показателям вышеназванных групп коэффициентов. Для оценки кредитоспособности могут использоваться следующие показатели рентабельности.

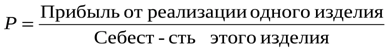

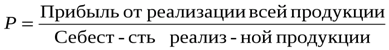

Рентабельность единицы реализованной продукции (для узкоспециализированных предприятий) (%).

Этот показатель имеет оптимальное значение на уровне 25% Рентабельность всей реализованной продукции (при расширенном ассортименте производимой продукции, выполнения работ или оказания услуг) (%):

Данный показатель официально не имеет нормативного значения, но в некоторой экономической литературе указываются стандартные цифры оптимальной рентабельности — 15%.

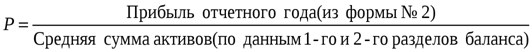

Рентабельность всех активов предприятий (%) :

Учитывая разные объемы предприятий, особенности технологии производства, нормативное значение по этому показателю не устанавливается.

Все показатели рентабельности характеризуют лучшую отдачу функционирующего капитала, если они в динамике возрастают. По этому, в банковской практике необходимо использовать данные показатели за несколько отчетных периодов или, по крайней мере, на две отчетные даты.

Класс каждого показателя устанавливается путем сопоставления фактического значения с его нормативным уровнем. Нормативные уровни некоторых показателей имеют мировые стандарты. Нормативные уровни других коэффициентов могут разрабатываться каждым банком на базе накопленной статистической информации о фактических значениях показателей по группам клиентов одинаковых отраслей экономики.

.

ЗАКЛЮЧЕНИЕ

В заключении хотелось бы еще раз подчеркнуть большое практическое значение данной темы.

Мы выяснили, что под кредитоспособностью предприятия понимается способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам, то есть основному долгу и процентам.

Были рассмотрены основные задачи анализа кредитоспособности предприятия и коэффициенты, применяемые при определении финансового положения заемщика.

Было выявлено, что финансовое состояние заемщика хорошее, результаты в расчетах финансовых показателей положительные, вследствие этого существует достаточная вероятность того, что заемщик самостоятельно погасит кредит в срок, своевременно и в полном объеме будет обслуживать ссудную задолженность.

В процессе проведения активных кредитных операций с целью получения прибыли банки сталкиваются с кредитным риском, то есть риском невозврата заёмщиком суммы основного долга и неуплаты процентов, причитающихся кредитору. Для каждого вида кредитной сделки характерны свои причины и факторы, определяющие степень кредитного риска. В частности, он может проявиться при ухудшении финансового положения заёмщика, возникновении непредвиденных осложнений в его текущей деятельности, не застрахованном залоговом имуществе, отсутствии необходимых организаторских качеств или опыта у руководителя и т.д. Эти и многие другие факторы учитываются работниками банка при оценке кредитоспособности предприятия и характере обеспечения, предоставленного в залог.

Задачи улучшения функционирования кредитного механизма выдвигают необходимость использования новых методов управления кредитом, ориентированных на соблюдение экономических границ кредита, что позволяет предотвратить неоправданные кредитные вложения, обеспечить своевременный и полный возврат ссуд, снизить риск неплатежа.

При анализе кредитоспособности банк должен ответить на следующие вопросы: способен ли заемщик выполнить свои обязательства в срок, готов ли он их исполнить? На первый вопрос дает ответ анализ финансово-хозяйственных сторон деятельности предприятий. Второй вопрос имеет юридический характер, а также связан с личными качествами руководителей предприятия. Состав и содержание показателей вытекают из самого понятия кредитоспособности. Они должны отразить финансово-хозяйственное состояние предприятий с точки зрения эффективности размещения и использования заемных средств и всех средств вообще, оценить способность и готовность заемщика совершать платежи и погашать кредиты в заранее определенные сроки.

Жесткие требования Центрального Банка, предъявляемые к оценке финансового положения заемщика, и заложенные в основу классификации при создании резерва на возможные потери по ссудам делают для банка невыгодным оказание финансовой поддержки значительному числу предприятий, стратегически важных для развития экономики России.

В связи с этим правильная оценка кредитоспособности заемщика было, есть и будет важнейшей из задач сотрудников кредитных организаций при решении основной стратегии любого банка - максимизации прибыли.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Полозова, А. Н. под общ. ред. А.Н. Полозова, И.О. Ефремова, Л. В. Пекшева. Методы оценки кредитоспособности заемщика. Финансовый бизнес. 2016 г. С. 22-27.

2. Акулич, В. В. Исследование состава кредитов и займов, эффективность их привлечения для субъектов хозяйствования. Планово-экономический отдел. 2013.С. 44-47.

3. Анализ деятельности банков: Учеб. пособие И. К. Козлова под общ. ред. Т. А. Купрюшина, О. А. Богданкевич, Т. В. Немаева, И. К. Козловой. - Минск: Выш. шк., 2013г. с -240.

4. Анализ финансово-экономической деятельности предприятия: Н. П. Любушин , под общ. ред. В. Б. Лещева, В. Г. Дьякова, Н. П. Любушина. - Москва, ЮНИТИ - ДАНА, 2007г. с-471

5. Банковское дело. под ред. В.И.Колесникова, Л.П.Кроливецкой Москва, "Финансы и статистика" 2007г.с-277

6. Банковское дело. под ред. Ю.А.Бабичевой , Москва, "Экономика" 2014год.

7. Банковское и кредитное дело. Гамидов Г.М. Москва, ЮНИТИ "Банки и биржи" 2005год.с-386-395

8. Лизинговые, факторинговые, форфейтинговые операции банков. Абалкин Л.И., Аболихина Г.Л., Адибеков М.Г. Москва, "ДеКА" 2014год.

Дата добавления: 2018-02-28; просмотров: 221; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!