Управление рисками по депозиту

Г. Основы экономики Группа №11

Занятие 13

Тема занятия: «Банковская система».

Цель занятия: получить представление о банковской системе страны и её значении для экономики; сформировать основные знания о банковских депозитах и их видах.

Ход занятия:

Современная банковская система двухуровневая: центральный банк – банк первого уровня, второй уровень – коммерческие банки.

Каждый день сотни тысяч людей посещают банки, снимают и кладут деньги на карту, открывают вклады и получают проценты, берут кредиты. В день банк осуществляет миллионы транзакций – по начислению процентов, оплате комиссий, переводов в другой банк.

Суть банковской системы в том, чтобы концентрировать свободные денежные ресурсы населения и организаций с целью последующего использования их для кредитования. Функции центрального банка во многом отличны от функций коммерческого банка. В разных странах центральные банки осуществляют

разные виды деятельности, однако, можно выделить общие для большинства

центральных банков сущностные характеристики.

Основные функции Центрального банка:

1. «Главный банк страны»:

- осуществляет кредитно-денежную политику;

- осуществляет эмиссию денег;

- регулирует денежное обращение.

2. «Банк банков»:

- выдает лицензии коммерческим банкам на совершение банковских операций;

- осуществляет общий контроль, за деятельностью кредитно-финансовых учреждений;

- организует безналичные расчёты между коммерческими банками;

- осуществляет кредитования коммерческих банков.

3. «Банк правительства»:

- управляет счетами правительства;

- управляет золотовалютными резервами;

- обслуживает внутренний государственный долг.

Коммерческие банки – низовое звено банковской системы. Их основные функции: аккумулирование временно свободных денежных средств и сбережений, предоставление ссуд, организация расчётов, трастовые операции, операции с ценными бумагами и валютой.

Основная цель коммерческого банка – получение прибыли.

Для этого банк осуществляет пассивные (по мобилизации денежных ресурсов) и активные (по размещению средств) операции.

Депозиты (банковские вклады) – все виды денежных средств, переданные их владельцами на временное хранение в банк с предоставлением ему права использовать эти деньги для кредитования. Депозиты делятся на срочные (владелец обязуется не забирать средства до истечения определённого срока) и до востребования (вкладчик может забрать средства в любое время).

Кредитование граждан и организаций осуществляется на принципах срочности, платности, возвратности и гарантированности.

Заёмщик – лицо, получающее кредит.

Кредитор – лицо организации, предоставляющей кредит.

Ставка процента – отношение суммы процентных выплат к сумме кредита.

Основной источник дохода банка – разница между процентами, которые он получает за предоставленные кредиты, и процентами, которые он выдаёт за привлечённые депозиты. Но банки получают доход и от вложений собственных капиталов в промышленность и другие предприятия.

Разница процентных ставок по кредитам и депозитам называется маржа.

Например, если банк привлекает деньги вкладчиков под 5% годовых, а кредитует заёмщиков под 15%, то теоретически банк зарабатывает 10% с этой суммы денег.

Например, если банк привлекает деньги вкладчиков под 5% годовых, а кредитует заёмщиков под 15%, то теоретически банк зарабатывает 10% с этой суммы денег.

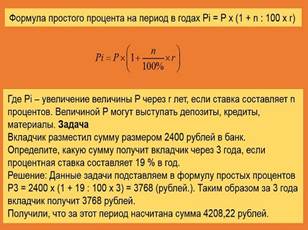

Как рассчитываются банковские проценты? Начисляют простые или сложные проценты на указанную сумму. Ознакомимся с формулами простого процента, сложного процента и примером вычисления сложного процента.

Рисунок 1 – Вычисление простого процента

Рисунок 2 – Вычисление сложных процентов

Банковская система является ключевым звеном финансовой системы страны. Финансовая система страны – финансовые институты – учреждения, которые занимаются передачей денег, кредитованием, инвестированием, заимствованием денежных средств, используя для этого различные финансовые инструменты. А небанковскими финансово-кредитными институтами являются ломбарды, кредитные товарищества, кредитные союзы, пенсионные фонды и страховые общества.

Рисунок 3 – Иные финансовые институты

Любая страна должна поддерживать и контролировать свою финансовую систему, играющую огромную роль в структуре рыночных отношений и механизме государственного регулирования экономики.

Банковский вклад (депозит) – это денежные средства, переданные банку под проценты и на условиях возврата, определенных договором банковского вклада.

Банковский вклад (депозит) — сумма денег, переданная лицом кредитному учреждению с целью получить доход в виде процентов, образующихся в ходе финансовых операций с вкладом.

Банковский вклад используют для хранения, сбережения и приумножения денежных средств. Открыть вклад в российских банках могут граждане Российской Федерации, иностранные граждане и лица без гражданства.

Существует следующая классификация вкладов (рис.1):

Рисунок 1 – Классификация вкладов

1) по срокам:

- вклад до востребования - по условиям вклада срок или иное условие возврата вклада не устанавливаются. Вклад находится в банке столько времени, сколько посчитает нужным вкладчик, т.е. до расторжения вкладчиком договора банковского вклада и закрытия счета по вкладу. Деньги со вклада до востребования можно снимать в любое время без потери в процентах, но ставка по такому виду вклада минимальная.

- срочный вклад - открывается на условиях возврата вклада по истечении определенного договором срока. Срок возврата вклада может быть установлен любой. Для того чтобы получить полную процентную ставку, необходимо продержать деньги во вкладе в течение всего срока действия соглашения. В ином случае банк вернет вклад, но с существенно сниженным процентом – как правило, на уровне ставки по вкладам до востребования. Срочный вклад, по своему назначению разделяют на:

- сберегательный вклад — самый простой подвид срочного вклада, по условиям которого запрещены операции пополнения вклада и снятия любых сумм.

- накопительный вклад — с возможностью пополнения депозита в течение всего срока действия договора.

- расчётный вклад (универсальный вклад) — с возможностью контроля депозита и проведения расходно-приходных операций.

2) по валюте размещения:

- рублевый;

- валютный;

- мультивалютный (несколько видов валют)

3) по видам вкладчиков

- вклад для физических лиц предназначен для обычных граждан. Такие депозиты подпадают под защиту системы страхования вкладов.

- вклад для юридических лиц – вид депозита, рассчитанный на организации.

4) по способу начисления процентов:

Простой процент начисляется на первоначальную сумму депозита.

Сумма простых процентов по вкладу рассчитывается по формуле: Σ%=Сумма вклада∙%ставка∙Дни100∙365(366)

% ставка – годовая процентная ставка;

Дни – количество дней, за которые начисляется процент.

Сложный процент (капитализация) начисляется на капитализированную сумму депозита, т.е. начисляемые к сумме с начисленными в предыдущем периоде процентами.

Сумма сложных процентов по вкладу рассчитывается по формуле: Σ%=Сумма вклада(1+%ставка∙Дни100∙365(366))𝑛

Дни – количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов;

n – количество периодов, за которые в течение срока вклада начисляются проценты (количество периодов наращения).

Процентная ставка может быть фиксированная либо плавающая. Плавающая процентная ставка содержит переменную величину, которая привязана к курсу финансового инструмента, например, к ключевой ставке Банка России

При закрытии банковского вклада проценты начисляются до дня (даты) фактического закрытия счета по вкладу.

Риск банкротства банка. Все вклады физических лиц в банках подлежат обязательному страхованию в государственной корпорации «Агентство по страхованию вкладов». Застрахованными являются денежные средства, размещаемые гражданами в банках на территории Российской Федерации на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклада.

Страховым случаем является одно из следующих обстоятельств:

- отзыв (аннулирование) у банка лицензии Банка России на осуществление банковских операций;

- введение Банком России моратория на удовлетворение требований кредиторов банка.

Для страховых случаев, наступивших после 29 декабря 2014 г., возмещение по вкладам выплачивается в размере 100% суммы вкладов в банке, но не более 1,4 млн. руб. Для получения возмещения необходимо обратиться в Агентство или в уполномоченный им банк-агент, указанный в сообщении Агентства, опубликованном в прессе и вывешенном в банке. Выплаты производятся не ранее 14 дней со дня наступления страхового случая.

Процентный риск. Когда вы подписываете договор, то фиксируете ставку на весь срок депозита. Однако за это время ставки на рынке могут поменяться. Если срок всего один месяц, то вряд ли они сильно изменятся. Однако если срок один или два года, то за этот срок ставки почти точно вы растут или упадут. Управление этим риском - выбор долгосрочного вклада с возможностью досрочного снятия.

Депозитный договор

Договор банковского вклада (депозитный договор) – договор, в силу которого одна сторона (банк), принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму (вклад), обязуется возвратить сумму вклада и выплатить проценты на нее в порядке и на условиях, предусмотренных договором.

Банк обязан заключить договор банковского вклада с обратившимся к нему гражданином, которым соблюдены необходимые условия открытия вклада данного вида, например:

- граждане могут открывать вклады в банке и распоряжаться ими с момента достижения ими 14-летнего возраста;

- банковский вклад может быть открыт в пользу третьего лица – гражданина или юридического лица с обязательным указанием фамилии, имени и отчества (при его наличии) гражданина или наименования юридического лица;

- вносится сумма не ниже установленной банком минимальной суммы по данному виду вклада;

- договором могут быть предусмотрены любые не противоречащие закону условия возврата вклада.

Договор банковского вклада должен быть заключен в письменной форме.

Письменная форма договора банковского вклада считается соблюденной при следующих условиях:

- подписание клиентом и банком договора банковского вклада;

- подписание клиентом заявления о согласии (акцепте) с правилами и условиями размещения вкладов в банке (офертой банка);

- выдача банком сберегательной книжки или сберегательного сертификата либо другого документа, отвечающего требованиям, предусмотренным для таких документов законодательством и сложившейся в соответствии с ним банковской практикой.

При заключении депозитного договора необходимо обращать внимание на его условия:

1) Срок и номинальная процентная ставка.

Ставка указывается в годовом выражении. В течение срока депозита банк не вправе менять ставку.

Реальная % ставка = Номинальная % ставка - % инфляции

2) Периодичность начисления процентов и возможность их капитализации

3) Возможность автоматической пролонгации

Банк автоматически может продлевать договор на основании согласованных условий. Срок будет прежний, ставка — действующая на момент пролонгации.

4) Возможность пополнения счета

5) Возможность досрочного частичного снятия денег

6) Возможность перевода вклада в другую валюту

Внимательно читайте договор. Чем более гибкие условия депозита, тем ниже ставка, и наоборот.

Управление рисками по депозиту

Депозитный риск - риск возможного невозвращения полностью или частично депозитных вкладов в связи с неправильной оценкой и неудачным выбором банка или другого финансового учреждения.

Валютный риск. Обменный курс постоянно меняется. Управление риском - диверсификация вкладов, то есть хранить часть денег в иностранной валюте, а часть - в рублях, или делайте вклад в валюте, соответствующей вашей цели.

Риск инфляции. Управление риском — вложения в инструменты, защищенные от инфляции. Например, открывать депозит под процент выше уровня инфляции или индексируемый депозит.

Риск ликвидности. Риск ликвидности наступает тогда, когда вам срочно нужны деньги. Если они вложены в депозиты, то банк вернет вам их досрочно по первому требованию. В конце концов, это ваши деньги, но проценты, ради получения которых вы открывали депозит, могут остаться у банка. Управление риском - выбор вклада с возможностью досрочного снятия.

Таким образом, четкое формулирование цели депозита позволит вам правильно подобрать условия договора (срок, валюту, возможность пополнения и досрочного снятия и т. д.).

Задание:

1. Изучить теоретический материал

2. Составить краткий конспект в рабочей тетради

3. Отправить фото конспекта на inna_386@mail.ru, WhatsApp, Viber 071-305-15-17

Дата добавления: 2021-12-10; просмотров: 82; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!