VI. Депозитная маржа (гарантийное обеспечение)

Доклад

На тему:

«Фьючерсные контракты»

Подготовила: ученица 11 «Б» класса

Кубасова Карина

Самара 2020 г.

I. Определение

Фью́черс (от англ. futures contract или англ. futures, фьючерсный контракт или фьючерсный договор) — производный финансовый инструмент (договор) на бирже купли-продажи базового актива (товара, ценной бумаги и т. д.), при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т. п.) оговорены заранее в спецификации биржевого контракта и являются стандартными для данной торговой площадки. Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Фьючерс можно рассматривать как стандартизированную разновидность форварда (отсроченного договора), который обращается на организованном рынке с взаимными расчётами, централизованными внутри биржи.

Главное отличие форвардного и фьючерсного контрактов состоит в том, что форвардный контракт представляет собой разовую внебиржевую сделку между продавцом и покупателем, а фьючерсный контракт — повторяющееся предложение, которым торгуют на бирже.

II. История

В Северной Америке фьючерсные рынки официально работают с середины XIX века. Вплоть до середины XX века торговля велась в основном фьючерсами на сельскохозяйственные товары и драгметаллы. В 1970-е появились контракты на финансовые инструменты, фондовые индексы и ипотечные ценные бумаги. С 1978 года началась торговля фьючерсными контрактами на топочный мазут, а с начала 1980-х — на нефть и другие нефтепродукты. В декабре 2017 года началась торговля фьючерсами на Биткойн.

|

|

|

В современной истории России торговать фьючерсами на биржах начали ранее, чем акциями, такова была особенность становления капитализма в годы экономических реформ в России, первые фьючерсы были в духе того времени: на сахар, на водку и другие товары.

III. Виды фьючерсов

Поставочный фьючерс предполагает, что на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется по расчётной цене, зафиксированной на последнюю дату торгов. В случае отсутствия товара у продавца на момент истечения данного контракта, биржа накладывает на него штраф.

Поставочный фьючерс предполагает, что на дату исполнения контракта покупатель должен приобрести, а продавец продать установленное в спецификации количество базового актива. Поставка осуществляется по расчётной цене, зафиксированной на последнюю дату торгов. В случае отсутствия товара у продавца на момент истечения данного контракта, биржа накладывает на него штраф.

Расчётный (беспоставочный) фьючерс предполагает, что между участниками производятся только денежные расчёты в сумме разницы между ценой контракта и фактической ценой актива на дату исполнения контракта без физической поставки базового актива. Обычно применяется для целей хеджирования рисков изменения цены базового актива или в спекулятивных целях.

Расчётный (беспоставочный) фьючерс предполагает, что между участниками производятся только денежные расчёты в сумме разницы между ценой контракта и фактической ценой актива на дату исполнения контракта без физической поставки базового актива. Обычно применяется для целей хеджирования рисков изменения цены базового актива или в спекулятивных целях.

|

|

|

IV. Спецификация фьючерса

Спецификацией фьючерса называется документ, утверждённый биржей, в котором закреплены основные условия фьючерсного контракта.

В спецификации фьючерса указываются следующие параметры:

ü наименование контракта

ü условное наименование (сокращение)

ü тип контракта (расчётный/поставочный)

ü размер контракта — количество базового актива, приходящееся на один контракт

ü сроки обращения контракта

ü дата поставки

ü минимальное изменение цены

ü стоимость минимального шага

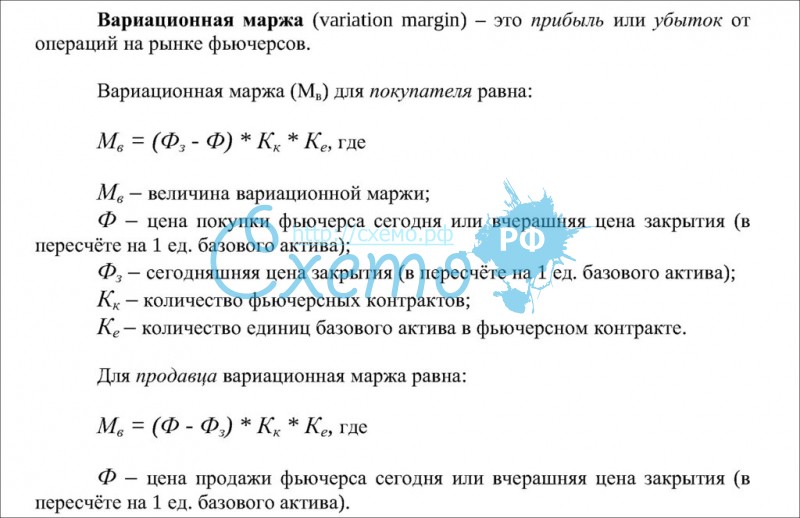

V. Вариационная маржа

Вариационная маржа — ежедневно начисляемая маржа, рассчитываемая как прибыль или убыток от открытых или закрытых контрактов. В случае если в торговой сессии произошло только открытие контракта — вариационная маржа равна разнице между расчётной ценой этого торгового дня и ценой сделки (с учётом знака операции), если в торговой сессии произошло только закрытие ранее открытого контракта — вариационная маржа равна разнице расчётной цены предыдущего торгового дня и цены сделки закрытия контракта (с учётом знака операции), если в торговой сессии произошло открытие и закрытие контракта — вариационная маржа равна разнице цен этих сделок (по сути, это окончательный финансовый результат операции), если в торговой сессии не было сделок с контрактом — вариационная маржа по ранее открытым и не закрытым ещё позициям равна разнице расчётных цен за текущий торговый день и предыдущий. В итоге финансовый результат любой сделки с контрактами точно равен сумме значений вариационной маржи, начисленной по этому контракту за все торговые дни, в которых происходили сделки с контрактом (покупка и продажа).

|

|

|

VI. Депозитная маржа (гарантийное обеспечение)

Депозитная (начальная) маржа или гарантийное обеспечение — это возвращаемый страховой взнос, взимаемый биржей при открытии позиции по фьючерсному контракту. Как правило, составляет 2—10 % от текущей рыночной стоимости базового актива. Депозитная маржа взимается как с продавца, так и с покупателя.

После того как продавец и покупатель заключили на бирже фьючерсный контракт, какая-либо связь между ними теряется, и стороной сделки для каждого из них начинает выступать расчётная палата биржи. Таким образом, начальная маржа призвана защитить расчётную палату и её членов от риска, связанного с неисполнением одним из клиентов своих обязательств по контракту, то есть обеспечить финансовую состоятельность расчётной палаты биржи в условиях изменяющейся рыночной конъюнктуры.

|

|

|

На ведущих биржах мира для расчёта гарантийного обеспечения используется методика SPAN (англ. Standard Portfolio Analysis of Risk), которая позволяет рассчитывать совокупное значение гарантийного обеспечения по портфелю фьючерсов и опционов на основании анализа общего риска такого портфеля. SPAN анализирует гарантийные обязательства при различных условиях рынка. Многие портфели содержат позиции, которые компенсируют друг друга. В таких случаях минимальные требования SPAN могут быть ниже, чем в других системах расчёта гарантийного обеспечения.

В настоящее время начальная маржа взимается не только биржей с участников торгов, но также существует практика взимания дополнительного гарантийного обеспечения брокера со своих клиентов (то есть брокер блокирует часть средств клиента в обеспечение его позиций на срочном рынке).

Биржа оставляет за собой право увеличивать ставки гарантийного обеспечения. Увеличение маржинальных требований может приводить к тому, что у части участников рынка окажется недостаточно средств для обеспечения маржи, и они будут вынуждены закрывать свои позиции.

Дата добавления: 2021-02-10; просмотров: 119; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!