Лекция на тему: «Банковская система» (1 урок)

Группа № 181.

https://vk.com/club198365254

05.11.2020 г.

Лекция на тему: «Деньги и их роль в экономике» (1 урок)

Деньги – это товар, выступающий в роли всеобщего эквивалента, отражающего стоимость всех прочих товаров.

Исторические этапы развития денег:

1-й этап – появление денег с выполнением их функций случайными товарами;

2-й этап – закрепление за золотом роли всеобщего эквивалента (этот этап был самым продолжительным);

3–й этап – этап перехода к бумажным или кредитным деньгам;

4–й этап – постепенное вытеснение наличных денег из оборота, вследствие чего появились электронные виды платежей.

Функции денег:

1. Функция денег как меры стоимости. Деньги измеряют стоимость всех товаров. Стоимость товара, выраженная в деньгах, называется ценой. Для сравнения цен разных по стоимости товаров необходимо выразить их в одинаковых денежных единицах. Масштабом цен называется весовое количество денежного металла, принятое в данной стране за денежную единицу и служащее для измерения цен всех других товаров.

2.Функция денег как средства обращения.При прямом товарообмене (товар на товар) купля и продажа совпадали по времени, и разрыва между ними не было. Товарное обращение включает два самостоятельных акта, разделенных во времени и пространстве. Роль посредника, позволяющего преодолеть разрыв во времени и пространстве и обеспечить непрерывность процесса производства, выполняют деньги. К особенностям денег как средства обращения следует отнести реальное присутствие денег в обращении и кратковременность их участия в обмене. В связи с этим функцию обращения могут выполнять неполноценные деньги – бумажные и кредитные.

|

|

|

3. Функция денег как средство накопления и сбережения.Деньги, обеспечивая их владельцу, получение любого товара, становятся всеобщим воплощением общественного богатства. Так, у людей возникает стремление к их сбережению. При металлическом обращении, эта функция выполняла роль стихийного регулятора денежного оборота: лишние деньги уходили в сокровища, недостаток наполнялся из сокровищ. В масштабе государства требовалось создание золотого запаса. В связи с изъятием золота из обращения величина золотого запаса свидетельствует о богатстве страны и обеспечивает доверие резидентов и нерезидентов к национальной денежной единице.

4. Функция денег как средства платежа. Деньги в качестве средства платежа имеют специфическую, не связанную со встречным движением товаров схему движения (Т-ДО-Т): товар – срочное долговое обязательство – деньги.

5. Функция мировых денег.В роли мировых, деньги функционируют как всеобщее платежное средство, всеобщее покупательное средство и всеобщая материализация общественного богатства. Мировыми деньгами выступало золото как средство регулирования платежного баланса и кредитные деньги отдельных государств, разменные на золото: в основном доллар США и английский фунт стерлингов.

|

|

|

Виды денег.

1) действительные деньги – это деньги, у которых номинальная стоимость соответствует их реальной стоимости, т.е. стоимости металла, из которого они изготовлены. Для действительных денег характерна устойчивость, что обеспечивалось свободным разменом знаков стоимости на золотые монеты, свободной чеканкой золотых монет при определенном и неизменном золотом содержании денежной единицы, свободным перемещением золота между странами.

Появление знаков стоимости при золотом обращении было вызвано объективной необходимостью:

1) золотодобыча не поспевала за производством товаров и не обеспечивала, полную потребность в деньгах;

2) золотые деньги высокой портативности не могли обслуживать мелкий по стоимости оборот;

3) золотое обращение не обладало экономической эластичностью, т.е. быстро расширяться и сжиматься;

4) золотой стандарт в целом не стимулировал производство и товарооборот.

|

|

|

Золотое обращение просуществовало в мире относительно недолго – до Первой мировой войны, когда воюющие страны для покрытия своих расходов осуществляли эмиссию знаков стоимости. И постепенно золото исчезло из обращения;

2) заместители действительных денег – деньги, номинальная стоимость которых выше реальной, т.е. затраченного на их производство общественного труда.

К ним относятся: металлические знаки стоимости; бумажные знаки стоимости.

Особенностью денег в современных условиях является то, что сегодня в мире нет чеканки золотых монет, цена на золото не влияют на цены товаров. Товары приравниваются не к золоту, а к бумажным деньгам, связь которых с золотом прервана (прекращен их обмен на золото).

С развитием кредитных отношений связано появление кредитных денег – долговых обязательств: векселей, банкнот, чеков. В современной экономике деньги в функции средства обращения являются одной из сторон почти в каждой торговой сделке. Бумажные деньги вводятся государственной властью, которая придает им принудительный курс. Поэтому выпуск денег сверх потребностей товарооборота означает их обесценение, инфляцию.

|

|

|

Сущность закона денежного обращения

По своей сути закон денежного обращения способствует ответу на вопрос сколько необходимо денег, чтобы, находясь в обращении, они выполняли свои функции.

Ответить на поставленный вопрос можно опираясь на факторы, которые определяют нужное для экономики количество денег.

Их всего три:

1. Количество товара, находящегося на рынке. Этот фактор влияет на размер денежной массы прямо пропорционально. Чем больше единиц товара будет находится на продаже, тем большее количество денег будет необходимо населению для их покупки.

2. Цены на товары. В этом случае принцип тот же. Чем выше устанавливаются цены на товар или услугу, которую потенциальный потребитель желает приобрести, тем больше денег необходимо ему для совершения этой покупки. Поэтому население может обращаться в банки за займами, а выдавая эти кредиты банки, таким образом, увеличивают денежную массу, находящуюся в обращении.

3. Ускорение обращения денег. Если срок оборачиваемости денежных средств будет сокращаться, то, при прочих равных условиях, это повлияет на размер денежной массы, т.к. каждая денежная единица будет использоваться большее количество раз за отчетный период. В таком случае объем денежной массы будет уменьшаться. Подобному ускорению способствует замена наличного расчета, безналичным.

Уравнение обмена — уравнение, описывающее соотношение денежной массы, скорости обращения денег, уровня цен и объёма производства продукции.

M ⋅ V = P ⋅ Q {\displaystyle M\cdot V=P\cdot Q} M * V = P * Q

Где: M {\displaystyle M} M — денежная масса;

V {\displaystyle V} V — скорость обращения денег;

P {\displaystyle P} P — уровень цен;

Q {\displaystyle Q} Q — объём производства.

Обоснование формулы дал американский экономист Ирвинг Фишер в своей работе «Покупательная сила денег» в 1911 году.

Из уравнения обмена видно, что произведение количества денег M на скорость их обращения в год V должно быть равно номинальному доходу P * Q (то есть номинальной стоимости приобретённых товаров и услуг).

На основе данной формулы Ирвинг Фишер доказал, что скорость обращения денег в экономике определяют институты, от которых зависит то, как люди осуществляют сделки (транзакции). Если при оплате покупок люди пользуются расчётными счетами и кредитными картами, а значит, реже используют деньги при осуществлении транзакций, определяемых номинальным ВВПP ⋅ Q {\displaystyle P\cdot Q}, то скорость обращения будет увеличиваться. И наоборот, если покупки легче оплачивать наличными или чеками, то больший объём денег будет обслуживать тот же уровень номинального ВВП, и скорость обращения будет уменьшаться.

Скорость обращения денег относительно дохода интерпретируется как отношение номинального национального продукта к массе денег, находящихся в обращении, и определяется независимо от остальных трех параметров.

Из уравнения обмена следует, что любое изменение количества денег в статике должно приводить к соответствующим изменениям уровня цен, реального объема производства, скорости обращения денег или комбинации этих переменных.

Согласно уравнению обмена масса денег в обращении прямо пропорциональна уровню цен и объему производства (продаж) товаров и обратно пропорциональна скорости обращения денег.

Объем денежной массы отсюда:

M = P*Q / V

а уровень цен товаров, который в динамике характеризует уровень инфляции :

P = M*V / Q

Таким образом, с помощью уравнения Фишера можно доказать, что сбалансированность между денежной массой (с учетом скорости обращения) и ее товарным покрытием обеспечивается посредством изменения уровня цен.

Цены тем выше, чем больше денег в обращении и меньше предложение товаров. На практике уравнение обмена может быть связано с формулой, выражающей закон денежного обращения. Если в формуле для определения объема денежной массы под М понимать количество денег, необходимое для обеспечения бесперебойной и оптимальной деятельности экономики страны, то с учетом кредитных отношений она примет вид:

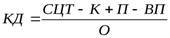

Закон денежного обращения:

,

,

где

КД – требуемое кол-во денег в обращении;

СЦТ – сумма цен реализованных товаров и услуг;

К – сумма цен товаров проданных в кредит;

П – платежи, срок по кот. наступил;

ВП – взаимопомогающие платежи; Это когда 2, 3, или более предприятий друг другу поставляют товары (услуги) и поэтому друг другу должны оплачивать данные товары. По документам они могут данные платежи перезачесть, и не перегонять деньги со счёта на счёт.

О – скорость обращения денег.

Денежный запас — резерв денег на случай непредвиденных обстоятельств. Этот резерв создается путем систематического откладывания части заработной платы или дохода от бизнеса. Его размеры можно рассчитывать, отталкиваясь от месячных расходов или доходов. Денежного запаса должно хватить на 3–6 месяцев проживания без какого-либо источника дохода. Для определения суммы резерва нужно знать, сколько вы тратите в среднем в месяц. Если есть уверенность, что удастся найти работу в течение трех и более месяцев, то размер денежного запаса должен соответствовать расходам за данный отрезок времени. В любом случае денежный запас должен покрывать расходы на период до появления новых источников дохода.

Рекомендуется хранить в легкодоступном месте: либо дома в виде наличных денег, либо (из соображений безопасности) в виде счета до востребования в надежном банке. В жизни возникают различные обстоятельства, и поэтому вас должно удовлетворять то место, где хранится денежный запас (он должен быть доступным, ликвидным, анонимным). Всем этим требованиям удовлетворяет, например, такая структура распределения денежного запаса:

запас денег дома — 20 %;

запас денег вне дома — 15 %;

драгоценные вещи дома — 20 %;

драгоценные вещи вне дома — 15 %;

запас денег в надежном банке — 30%

Экономическая роль денег в рыночной экономике определяются, прежде всего, огромной экономией ресурсов, которые человечество должно было бы потерять в процессе совершения товарообменных операций.

Такого рода издержки (трансакционные издержки) в условиях бартерной экономики велики. Именно деньги являются ускорителем экономического прогресса общества. Они дают возможность обществу экономить издержки выбора ассортимента, количества получаемых благ, времени, места и контрагентов по сделке. Кроме того, существование всеобщего эквивалента в обществе позволяет участникам хозяйственного процесса относительно легко составлять количественные пропорции в товарообменных операциях.

Трансакционные издержки — это издержки, которые относятся не к производству продукции непосредственно (расходы на сырье, заработную плату, материалы, транспортировку и пр.), а с сопутствующими этому производству косвенными затратами на сбор и поиск всей необходимой для деятельности информации, заключение различных сделок, контрактов, договоров и пр.

Контрольные вопросы:

1. Какие функции выполняют деньги и в чем их суть?

2. Что описывает уравнение обмена?

Лекция на тему: «Банковская система» (1 урок)

Банковская система — это совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма.

К основным задачам банковской системы относят:

- накопление временно свободных в государстве ресурсов;

- обеспечение нормального функционирования и развития экономики;

- посредничество в отношениях между банком и клиентом;

- кредитование производства.

Элементы банковской системы.

Элементами банковской системы являются: Центральный банк страны, коммерческие банки, а так же небанковские кредитные организации.

Часто к элементам банковской системы относят банковскую инфраструктуру.

Банковская инфраструктура представляет собой элемент организационного блока всей системы.

Она определяется совокупностью правовых норм, социальных институтов, а также технологических ресурсов.

Правовые нормы устанавливаются государством, они помогают определить статус кредитной организации, а так же выявить полный перечень предоставляемых кредитной организацией услуг.

К социальным институтам, которые обеспечивают функционирование банковской деятельности, относятся: органы власти, учебные заведения, так же кадровые службы, организации, ориентированные на изучение и улучшение хозяйственных процессов на уровне банковской системы. Технологические ресурсы могут быть представлены линиями связи, программными обеспечениями, специализирующимися на обработке банковских операций, а так же основными фондами кредитных организаций.

Структура банковской системы.

Банковская система различных государств может представлять собой один либо два уровня:

1. Одноуровневая банковская система. Данная система характеризуется наличием горизонтальных связей между кредитными организациями. Данная структура применима в тех странах, где имеется слабо развитая экономическая структура, а так же преобладают тоталитарный и административно-командный режимы управления.

2. Двухуровневая банковская система. Этот вид банковской системы основывается на горизонтальном и вертикальном регулировании отношений между банковскими организациями. Вертикальная связь выстраивается в отношении Центрального банка с более низкими звеньями системы (коммерческими банками), при этом Центральный банк выступает руководящим звеном.

Двухуровневые системы характерны для стран, где хорошо развита рыночная экономика. Первый уровень представлен Центральным банком, а на нижнем уровне функционируют коммерческие банки, которые в свою очередь подразделяются на универсальные и специализированные

Небанковские кредитно-финансовые институты, а именно - инвестиционные компании, фонды (инвестиционные и пенсионные), страховые компании, трастовые компании и т.д., не относят ко второму уровню банковской системы. Данные организации образуют отдельную группу, которая занимает определенное место в категории - финансовые институты.

Универсальные банки это те банки, которые выполняют либо весь спектр банковских операций, либо большую их часть.

К специализированным банкам относятся банки, которые ориентированы на выполнение отдельных видов операций. Например: инвестирование, ипотечное или потребительское кредитование и тому подобное.

Организация банковской системы происходит с учетом следующих признаков ее построения:

1. Обязательное подчинение элементов второго уровня первому (Центральный банк является законодательным, контролирующим, надзорным органом по отношению к кредитным организациям).

2. Государственное регулирование банковской деятельности при условии независимости коммерческих организаций, предусмотренной в рамках законодательства.

3. Между кредитными организациями должно быть создано условие честной конкурентной борьбы.

4. Деятельность кредитных организаций должна быть открытой.

Типы банковских систем.

Международная практика выделяет следующие типы банковских систем:

-распределительная банковская система;

- рыночная банковская система;

- банковская система переходного периода.

Распределительная, или по-другому – централизованная банковская система.

Ее суть заключается в том, что государство выступает монополистом в области формирования кредитных организаций. Данная система, соответственно, является одноуровневой. Все, имеющиеся в государстве, кредитные организации подчиняются правительству, а так же полностью зависят от его деятельности. Право выбора руководства кредитной организации, имеют вышестоящие органы управления центральной или местной власти.

Для банковской системы рыночного типа характерно отсутствие монополии государства в отношении банковской деятельности, что порождает банковскую конкуренцию. Эмиссию денег выполняет центральный банк, а кредитование предприятий и населения осуществляют банки. При этом ни Центральный банк, ни коммерческие банки не должны отвечать по обязательствам друг друга.

Последний тип банковской системы включает в себя компоненты как распределительной, так и рыночной банковской системы, то есть, находится в стадии переходной системы.

Принципы банковской системы

Они закреплены законодательно и находят свое отражение в Федеральном законе от 02.12.1990 N 395-1 "О банках и банковской деятельности».

Это:

- двухуровневая структура банковской системы;

- осуществление центральным банком банковского регулирования и надзора над нижестоящими коммерческими организациями;

- универсальность деловых банков;

- деятельность кредитных организаций должна быть направлена на получение прибыли от осуществления банковских операций.

Цели и функции Банка России определены Федеральным законом от 10 июля 2002 года № 86-ФЗ «О Центральном банке РФ (Банке России)».

Согласно этому закону, перед Центральным банком поставлены пять целей:

- защита и обеспечение устойчивости рубля;

- развитие и укрепление банковской системы РФ;

- обеспечение стабильности и развитие национальной платежной системы;

- развитие финансового рынка РФ;

- обеспечение стабильности финансового рынка РФ.

Для их реализации он наделен следующими функциями:

- во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику;

- во взаимодействии с Правительством РФ разрабатывает и проводит политику развития и обеспечения стабильности функционирования финансового рынка России;

- монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

- утверждает графическое обозначение рубля в виде знака;

- является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

- устанавливает правила осуществления расчетов в РФ;

и другие функции.

Таким образом, Банк России является, во-первых, эмиссионным банком, во-вторых, организацией, осуществляющий банковский надзор, а в-третьих, кредитной организацией, клиентами которой выступают другие банки, государственные структуры и международные финансовые организации.

Денежно-кредитная политика - это совокупность мер, проводимых правительством в области денежного обращения и кредитных отношений для придания макроэкономическим процессам нужного государству направления развития.

Денежно – кредитная политика государства должна решать следующие основные задачи:

· обеспечение устойчивости национальной валюты в целях эффективного осуществления платежей и расчетов;

· выработка правил денежного обращения, их регулирование и контроль за их выполнением;

· воздействие на экономическую конъюнктуру путем изменения находящихся в обращении денег;

Для реализации этих задач ЦБ использует определенный набор инструментов:

· эмиссию; Эмиссия банковских карт — изготовление банковских карт. Эмиссия денег — выпуск в обращение наличных или безналичных денег. Эмиссия ценных бумаг — выпуск в обращение эмиссионных ценных бумаг.

· валютную политику;

· учетную политику;

· политику открытого рынка;

· резервную политику.

Основные методы:

· прямые методы носят характер административных мер в форме различных директив ЦБ, касающихся объема денежного предложения и цен на финансовом рынке.

Реализация этих мер дает наиболее быстрый эффект с точки зрения контроля ЦБ над ценой или максимальным объемом депозитов и кредитов, особенно в условиях экономического кризиса;

· косвенные методы регулирования денежно-кредитной сферы воздействуют на поведение хозяйствующих субъектов при помощи рыночных механизмов Естественно, что эффективность использования косвенных методов тесно связана с уровнем развития денежного рынка;

· общие методы являются преимущественно косвенными и оказывают влияние на денежный рынок в целом;

· селективные методы регулируют конкретные виды кредита и носят в основном директивный характер.

Их применение связано с решением частных задач, таких, как ограничение выдачи ссуд некоторыми банками или ограничение выдачи отдельных видов ссуд, рефинансирование на льготных условиях отдельных коммерческих банков и т. д.

КОММЕРЧЕСКИЙ БАНК — негосударственное кредитное учреждение, специализирующееся на приеме депозитов, краткосрочном кредитовании и расчетном обслуживании клиентов, занимающееся также посредническими операциями, осуществляющее универсальные банковские операции для предприятий всех отраслей главным образом за счет денежных капиталов и сбережений, привлеченных в виде вкладов.

Коммерческие банки выступают основным звеном банковской системы. Независимо от формы собственности коммерческие банки являются самостоятельными субъектами рынка.

Коммерческие банки различаются:

1. по принадлежности Уставного капитала и способу его формирования: в форме акционерных обществ и товариществ, кооперативные коммерческие банки, в форме акционерных обществ с участием иностранного капитала, государственные коммерческие банки (сберегательный банк), иностранные банки.

2. по видам совершаемых операций: универсальные, специализированные (ипотечный).

3. по территории деятельности: республиканские, региональные.

Принципы:

- работа в пределах реально имеющихся ресурсов.

- Полная экономическая самостоятельность, подразумевающая экономическую ответственность банка за результаты деятельности. Экономическая самостоятельность предполагает свободу распоряжения собственными средствами и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами, остающимися после уплаты налогов.

- Взаимоотношения коммерческого банка с клиентами строятся как обычные рыночные отношения, т.е. устанавливая финансовые отношения с клиентами, банк исходит из критериев прибыльности, риска и ликвидности.

- Регулирование деятельности коммерческого банка в рыночных условиях осуществляется только косвенными экономическими методами. (регулирование ставки рефинансирования и т.д.)

Функции банков:

1. Посредничество в кредите, которое банки осуществляют путем перераспределения денежных средств, высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов физических лиц.

2. Стимулирование накоплений в хозяйстве. Задача банков создать такие формы привлечения средств, которые реально заинтересуют клиента в накоплении ресурсов.

3. Посредничество в платежах между экономическими субъектами. Особенно важна ответственность банков за своевременное и полное выполнение поручений клиентов по совершению платежей.

Банковская лицензия - это специальное разрешение Банка России на осуществление банковской деятельности, удостоверяющее право кредитного учреждения на проведение указанных в нем финансовых операций.

В РФ, согласно Федеральному закону N 395-1 от 02.12.1990 «О банках и банковской деятельности», все банковские операции производятся на основании лицензии, выдаваемой Банком России, внесенной в реестр. Документ выдаётся без ограничения сроков его действия. Отзыв лицензии осуществляет Центральный банк Российской Федерации.

Виды банковских лицензий

Банк России выдает 8 видов лицензий на осуществление банковских операций:

- лицензия на проведение банковских операций со средствами в рублях без права привлечения средств физических лиц;

- лицензия на осуществление банковских операций со средствами в рублях и иностранной валюте без права привлечения средств физических лиц;

- лицензия на привлечение во вклады и размещение драгоценных металлов без права привлечения во вклады средств физических лиц;

- лицензия на привлечение во вклады средств физических лиц в рублях;

- лицензия на привлечение во вклады средств физических лиц в рублях и иностранной валюте;

- генеральная лицензия; Генеральная лицензия - лицензия на импорт и экспорт товаров (работ, услуг) на срок, (как правило) до одного года.

- лицензия на проведение банковского клиринга; Клиринг - вид безналичных расчетов, который основывается на взаимозачете денежных обязательств и требований юридических лиц за товары, услуги, финансовые активы.

- лицензия на производство инкассации.

Банковские операции – виды хозяйственной деятельности, к осуществлению которых допускаются исключительно организации, имеющие лицензию, выдаваемую центральными банками. Лицензирование банковской деятельности связано с необходимостью защиты денежных средств частных лиц и компаний.

В России закрытый перечень операций, считающихся исключительно банковскими, приведен в Федеральном законе от 2 декабря 1990 года № 395-1 «О банках и банковской деятельности».

К таким операциям относятся:

- привлечение денежных средств физических и юридических лиц во вклады;

- размещение привлеченных средств от своего имени и за свой счет;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

- купля - продажа иностранной валюты, в наличной и безналичной формах;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий;

- осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Помимо этого списка существует перечень операций, право на осуществление которых, дает банковская лицензия, но их также могут проводить и другие организации - не банки, например, инвестиционные или страховые компании.

- выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

- доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание консультационных и информационных услуг.

Все эти операции кредитные организации вправе осуществлять в рублях или в валюте при наличии соответствующей лицензии.

Кроме того, закон запрещает кредитным организациям заниматься производственной, торговой и страховой деятельностью. При этом существует одно единственное исключение: для них допускается торговля производными финансовыми инструментами, в том числе и товарными, но только в том случае, если обязательство по физической поставке будет исполнено не путем поставки, а в результате взаимных расчетов.

Третий элемент банковской системы — специализированные кредитно-финансовые учреждения, занимающиеся кредитованием определенных сфер и отраслей хозяйственной деятельности. В их деятельности можно выделить одну или две основных операции, они доминируют в относительно узких секторах рынка ссудных капиталов и имеют специфическую клиентуру.

К специализированным кредитно-финансовым учреждениям относятся:

Инвестиционные банки занимаются эмиссионно-учредительской деятельностью, т. е. проводят операции по выпуску и размещению ценных бумаг. Они привлекают капитал путем продажи собственных акций или за счет кредита коммерческих банков.

Сберегательные учреждения (взаимно-сберегательные банки, ссудно-сберегательные ассоциации, кредитные союзы) аккумулируют сбережения населения и вкладывают денежный капитал в основном в финансирование коммерческого и жилищного строительства.

Страховые компании, главная функция которых — страхование жизни, имущества и ответственности, превратились в настоящее время в важнейший канал аккумуляции денежных сбережений населения и долгосрочного финансирования экономики. Основное внимание страховые общества сосредоточили на финансировании крупнейших корпораций в области промышленности, транспорта и торговли.

Пенсионные фонды, как и страховые компании, активно формирует страховой фонд экономики, который приобретает все большую роль в процессе расширенного воспроизводства. Пенсионные фонды вкладывают свои накопленные денежные резервы в облигации и акции частных компаний и ценные бумаги государства, осуществляя, таким образом, финансирование, как правило, долгосрочное, экономики и государства.

Инвестиционные компании, выполняют роль, промежуточного звена между индивидуальным денежным капиталом и корпорациями, функционирующими в нефинансовой сфере.

Инвестиционные компании различаются в зависимости от колебаний курсов ценных бумаг. Повышение цены на акции, которыми владеет компания, приводит к росту курса её собственных акций. Основной сферой приложения капитала инвестиционных компаний служат акции корпораций.

Традиционно кредитная система рассматривалась в функциональном и институциональном аспектах.

С точки зрения функционального аспекта, под кредитной системой понимается совокупность кредитных отношений, форм и методов кредитования.

С точки зрения институционального аспекта, кредитная система это совокупность различных кредитных институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

В настоящее время структура кредитной системы состоит из:

Банковской и Парабанковской системы.

Парабанковская система образована специализированными кредитно-финансовыми и почтово-сберегательными институтами, ориентированными на выполнение круга финансовых услуг или обслуживание определённого типа клиентуры. Основой кредитной системы является банковская система, которая несет основную нагрузку по кредитно-финансовому обслуживанию всего хозяйственного оборота.

Банковская система состоит из:

1. Цб

2. Кредитные организации и представительства иностранных банков

Центральный банк - главной банк страны. Наиболее важные задачи - обеспечение устойчивости национальной валюты, снижение темпов роста инфляции, разработка единой денежно-кредитной политики.

1. Эмиссия банкнот

2. Проведение денежно-кредитной политики

3. Изменение нормы обязательных резервов (4.25%)

4. Регулирование учетной ставки

5. Хранение золото - валютных резервов

6. Кредитование КБ

7. Контроль, за деятельностью кредитных учреждений.

Кредитные организации – это ЮЛ, которые для излечения прибыли как основной цели своей деятельности осуществляют кредитные операции.

1. Банк - кредитная организация, которая имеет исключительное право осуществлять следующие операции: привлечение во вклады ДС ФЛ и ЮЛ, размещение от своего имени и за свой счет денежных средств, ведение банковских счетов ЮЛ и ФЛ.

2. Небанковские организации - кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные настоящим Федеральным законом.

Некоммерческие организации (НКО) бывают:

- Расчетные НКО (открытие и ведение счетов, осуществление расчетов, Купля-продажа иностранной валюты)

- Платежные НКО (переводы без открытия банковских счетов)

- Депозитарно - кредитные НКО (привлечение ДС во вклады только на определенный срок, размещение этих средств, выдача банковских кредитов).

Проблемы кредитной системы России:

1. Большинство банков – мелкие и средние банки

2. Монопольное положение крупных банков

3. Неразвитость специализированных банков

4. Неразвитость рынка корпоративных ценных бумаг

5. Отсутствие законодательной основы, регламентирующей деятельность специальных не банковских институтов.

Парабанковкая система:

Лизинговые. Компании, которые представляют в аренду на определенных условиях имущество.

Ломбарды - специализируются на выдаче потребительского кредита под залог.

Инвестиционные компании - привлекают средства путем выпуска собственных акций небольшого номинала, собранные средства в основном инвестируются в ценные бумаги и государство за счет полученных на них доходов выплачивается дивиденд на собственные акции.

Кредитные союзы - это кредитный кооператив, капитал которого формируется путем взносов их членов, свои активы они используются для предоставления потребительских ссуд путем открытия сберегательных счетов.

Страховые организации - их денежные средства формируются за счет взносов страхования имущества, жизни, выплат за медицинские страховки и т.д. Они используют их средства для покупки ценных бумаг общественных, государственных и т.д., и тем самым предоставляя кредиты.

Факторинговая компания - занимается покупкой долгов юридических лиц на определенных условиях.

Эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Контрольные вопросы:

1. Перечислите основные задачи и элементы банковской системы.

2. Назовите основные инструменты реализации денежно-кредитной политики Банка России.

Дата добавления: 2020-11-23; просмотров: 165; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!