Показники ліквідності (платоспроможності)

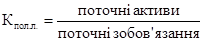

Коефіцієнт поточної ліквідності (покриття)

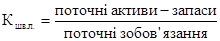

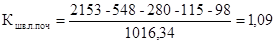

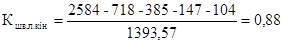

Коефіцієнт швидкої ліквідності

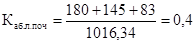

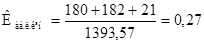

Коефіцієнт абсолютної ліквідності

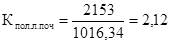

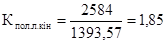

Коефіцієнт поточної ліквідності, характеризує достатність обігових коштів для погашення боргів протягом року і дорівнює 2,12 на початок періоду та 1,85 на кінець періоду. На одиницю термінових боргів припадає 1,09 одиниць найбільш ліквідних активів на початок періоду та 0,88 одиниць на кінець періоду. Готовність підприємства негайно ліквідувати короткострокову заборгованість становить 40 % на початок періоду та 27 % на кінець періоду.

3.4 Визначення типу фінансової стійкості підприємства

Тип фінансової стійкості можна визначити на основі трьохкомпонентного показника S:

S =(Ф;Ф;Ф)

"1" при Ф>0

"1" при Ф>0

"0" при Ф<0

S = (1;1;1) – абсолютна фінансова стійкість

S = (0;1;1) – нормальна фінансова стійкість

S = (0;0;1) – нестійкий фінансовий стан

S = (0;0;0) – кризова фінансова стійкість

Квозпоч =2189,04-2988 = -798,96

Квозкін = 2665,96-2714 = -48,04

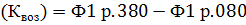

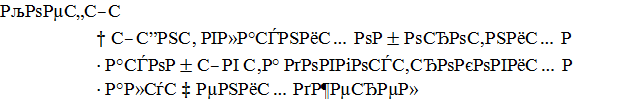

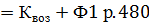

К

Квоз д.з.дж.ф.зпоч = -798,96+1641,78 = 842,82

Квоз д.з.дж.ф.зкін = -48,04+1635,93 = 1587,89

Косн.дж.поч = 842+208,48 = 1050,48

Косн.дж.кін = 1587,89+363,54 = 1951,43

Ф = Квоз – Запаси

Ф = Квоз д.з.дж.ф.з – Запаси

Ф = Косн.дж. – Запаси,

де Запаси = Ф1

На початок періоду:

Ф = -798,96-1323 = -2121,96<0

Ф = 842-1323 = -481<0

Ф = 1050,48-1323 = -275,52<0

S = (0; 0 ;0)

На кінець періоду:

Ф = -48,04-1779 = -1827,04<0

|

|

|

Ф = 1587,89-1779 = -191,11531644<0

Ф = 1951,43-1779 = 172,43>0

S = (0; 0 ;1)

Зробивши відповідні розрахунки можна зробити висновок, що на початок та на кінець періоду підприємство має нестійкий фінансовий стан.

3.5 Визначення операційного та фінансового циклу підприємства

Операційний цикл дорівнює сумі періодів обороту запасів та дебіторської заборгованості.

Період обороту запасів становить:

Тоб зап. поч = 1258,6Тоб зап. кін =1140,6

Коефіцієнт оборотності дебіторської заборгованості дорівнює

Коб.д.з поч. = 2,21Коб.д.з поч. = 2,02

Звідси визначаємо період обороту деб. заборгованості

Тоб д.з. поч.=365/2,21=165,16Тоб д.з. кін.=365/2,02=180,7

Отже операційний цикл дорівнює:

ОЦпоч = 1258,6+165,16=1423,76ОЦкін = 1140,6+180,7=1321,3

Фінансовий цикл дорівнює різниці між операційним циклом та періодом обороту кредиторської заборгованості.

Коефіцієнт оборотності кред. заборгованості дорівнює

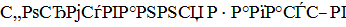

Коб кз = Ф2 р.040/Ф1(р530гр3+р.530гр4)/2

Коб кз. поч = 290/((215,64+210,64)/2)=1,36

Коб кз. кін. = 320/((215,64+210,64)/2)=1,5

Звідси період обороту кред. заборгованості дорівнює:

Тоб. к.з. поч. = 365/1,36=268Тоб. к.з. кін. = 365/1,5=243

Фінансовий цикл дорівнює:

ФЦпоч. = 1423 – 268 = 1155ФЦкін = 1321 – 243 = 1078

|

|

|

Отримані дані є незадовільними, оскільки операційний та фінансовий цикли занадто великі.

3.6 Оцінка ймовірності банкрутства підприємства

Проаналізуємо ймовірність банкрутства на основі наступних моделей.

Інтегральна модель Е. Альтмана (1968р.) має такий вигляд:

ZA = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + 1,0Х5

де Х1 = оборотний капітал / сума активів;

Х2 = нерозподілений прибуток / сума активів;

Х3 = операційний прибуток / сума активів;

Х4 = ринкова вартість акції / позиковий капітал;

Х5 =обсяг продажу (виручка) / сума активів.

ZA поч = 1,2*0,41 + 1,4*0,06 + 3,3*0,16 + 0,6*0,67 + 1,0*0,28 = 1,78

ZA кін = 1,2*0,43 + 1,4*0,07 + 3,3*0,11 + 0,6*0,68 + 1,0*0,23 = 1,62

Граничне значення показника дорівнює 2,675

Модель Ліса:

ZЛ = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,001Х4

де Х1 = оборотний капітал / сума активів;

Х2 = прибуток від реалізації / сума активів;

Х3 = нерозподілений прибуток / сума активів;

Х4 = власний капітал / сума активів;

ZЛ поч = 0,063*0,41 + 0,092*0,17 + 0,057*0,06 + 0,001*0,42=0,05

ZЛ кін = 0,063*0,43 + 0,092*0,13 + 0,057*0,07 + 0,001*0,44=0,04

Граничне значення показника 0,037, тобто підприємство має задовільний фінансовий стан, та є платоспроможним.

Тест на ймовірність банкрутства Таффлера:

ZТ = 0,03Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4

де Х1 = прибуток від реалізації / короткострокові зобов`язання;

|

|

|

Х2 = оборотні активи / короткострокові зобов`язання;

Х3 = короткострокові зобов`язання / сума активів;

Х4 = виручка від реалізації / сума активів;

ZТ поч = 0,03*0,89 + 0,13*2,12 + 0,18*0,2 + 0,16*0,28 = 0,38

ZТ кін = 0,03*0,56 + 0,13*1,85 + 0,18*0,23 + 0,16*0,23 = 0,34

Значення показника є більшим 0,3, з чого можемо зробити висновок, що підприємство має добрі довгострокові перспективи.

Модель Спрінгейта має такий вигляд:

ZС = 1,03Х1 + 3,07Х2 + 0,66Х3 + 0,4Х4

де Х1 = робочий капітал / активи;

Х2 = прибуток до сплати відсотків і податку / активи;

Х3 = прибуток до сплати відсотків і податку / короткострокові зобов`язання;

Х4 = виручка від реалізації / сума активів;

ZС поч = 1,03*0,41 + 3,07*0,16 + 0,66*0,84 + 0,4*0,28=1,6

ZС поч = 1,03*0,43 + 3,07*0,12 + 0,66*0,5 + 0,4*0,23=1,22

Отримані значення показника перевищують граничне значення (0,862),з чого можемо зробити висновок про добрий фінансовий стан підприємства.

ВИСНОВКИ: на основі проведених розрахунків можемо зробити висновки про задовільний фінансовий стан підприємства, розраховані коефіцієнти говорять про загальну платоспроможність підприємства. Аналіз ймовірності банкрутства на основі моделей показав, що підприємство має добрі перспективи.

ВИСНОВКИ

Написавши дану роботу можна дійти висновку, що міжнародні розрахунки охоплюють торгівлю товарами та послугами, а також некомерційні операції, кредити і рух капіталів між країнами, у тому числі відносини, пов’язані з будівництвом об’єктів за кордоном і наданням економічної допомоги країнам.

|

|

|

Міжнародні розрахунки являють собою систему механізмів реалізації грошових вимог і зобов'язань, що виникають між різними суб'єктами міжнародних економічних відносин. Еволюція міжнародних розрахунків відображає розвиток міжнародних відносин, валютних систем, фінансових ринків, у тому числі ринку фінансових послуг. Необхідність міжнародних розрахунків обумовлена міжнародною торгівлею, вивозом капіталу, міграційними процесами та ін.

Міжнародні розрахунки здійснюються переважно у безготівковій формі шляхом відповідних записів на банківських рахунках в уповноважених банках, вони безпосередньо пов'язані з обміном валют на валютних ринках.

Основними суб’єктами міжнародних розрахунків є експортери та імпортери, а також банки, що їх обслуговують. Усі вони вступають у відповідні відносини, які пов’язані з рухом товаророзпорядчих документів і операційним оформленням платежів. При цьому провідна роль у міжнародних розрахунках належить банкам. Ступінь їх впливу залежить від масштабів зовнішньоекономічних зв’язків країни, купівельної спроможності її національної валюти, спеціалізації та універсалізації банків, їх фінансового стану, ділової репутації, мережі філій та кореспондентських рахунків.

Дата добавления: 2019-09-02; просмотров: 349; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!