Анализ структурной деформации денежных масс.

Данные для исследования взяты из Российского статистического ежегодника 2006.

Структурный анализ денежных масс проводится с помощью относительного показателя структуры по годам.

Рассчитанные показатели структуры представлены в таблице 2.1.4

Таблица 2.1.4- Структура денежной массы 1999-2005гг

| Годы | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 |

| Всего,% | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

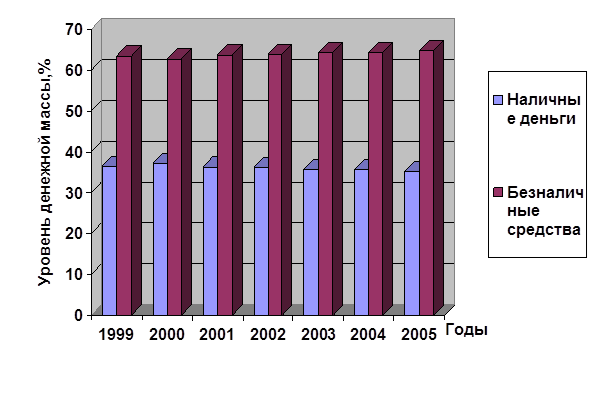

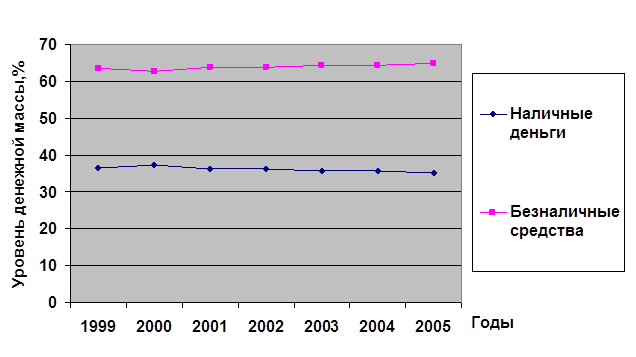

| Наличные деньги,% | 36,5 | 37,2 | 36,3 | 36,2 | 35,7 | 35,7 | 35,2 |

| Безналичные средства,% | 63,5 | 62,8 | 63,7 | 63,8 | 64,3 | 64,3 | 64,8 |

Рисунок 2.1.2- Структура денежной массы за 1999-2005гг.

Рисунок 2.1.2- Структура денежной массы за 1999-2005гг.

В ситуации экономической нестабильности наличные деньги практически исключаются из сбережений, а следовательно, уменьшаются потенциальные ресурсы банковской системы, общий инвестиционный потенциал. При условиях, определяющих завышенную ценность наличных денег по сравнению с безналичными (возможность ухода от налогообложения, высокая ликвидность и скорость оборота относительно других форм активов, защита от непредсказуемых мер воздействия со стороны государства, банков и др.), снизилась привлекательность безналичных расчетов, что также вело к сокращению ресурсов банковской системы. К отрицательным последствиям можно отнести и уменьшение регулирующих возможностей ЦБ РФ, его способности осуществлять контроль за межрегиональной миграцией денежных средств, состоянием платежно-расчетной системы.

Ухудшение функциональной структуры денежной массы заключалось в сокращении объемов сбережений в национальной валюте, сдвиге в сторону краткосрочных средств.

Анализ зависимости объема кредита от срока погашения, предоставляемых кредитов.

Проверим соответствие эмпирического распределения объема предоставляемых кредитов за 2006 год нормальному распределению на основе критерия согласия Пирсона. Данная информация представлена в приложении В.

Таблица 2.1.5- Предоставленные кредиты

| Кредиты, предоставленные в рублях | Объем кредита млн.руб 2006 г . | |

| Всего | 4 220 325 | |

| из них по срокам погашения до 30 | 245 457 | |

| 31-90 | 247 377 | |

| 91-180 | 362 185 | |

| 181-365 | 966 959 | |

| 365-1095 | 792 270 | |

| Свыше 1095 | 303 460 |

Выдвинем нулевую гипотезу о том, что изучаемая совокупность распределена нормально.

Для этого вычислим теоретические частоты  и величину критерия

и величину критерия

Пирсона

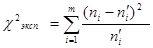

Критерий согласия Пирсона  определяется выражением:

определяется выражением:

,

,

где ni – эмпирические (наблюдаемые) частоты,

- теоретические (выравнивающие) частоты, рассчитываются

- теоретические (выравнивающие) частоты, рассчитываются

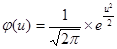

по формуле:

,

,  ,

,

где xi – середина интервала,

h –ширина интервала.

Сначала найдем величины средней арифметической и среднеквадратического отклонения для исходного интервального вариационного ряда.

Таблица 2.1.6-Расчеты для вычисления обобщающих показателей и показателей вариации

| xi | ni | xi* ni |

| S |

| 15 | 245 457 | 3681855 | 9622896228 | 245457 |

| 30 | 247 377 | 7421310 | 10497690370 | 492834 |

| 45 | 362 185 | 16298325 | 13212870990 | 855019 |

| 90 | 966 959 | 87026310 | 20611698040 | 1821978 |

| 365 | 792 270 | 289178550 | 13184165070 | 2614248 |

| 1640 | 303460 | 497674400 | 617944398300 | 2917708 |

| Итого | 2917708 | 901280750 | 68507371900 |

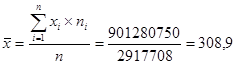

Средняя величина:

Среднеквадратическое отклонение:

Далее вычислим  ,для этого составим таблицу для проведения промежуточных расчетов.

,для этого составим таблицу для проведения промежуточных расчетов.

Таблица 2.1.7- Расчеты для вычисления

| х i | ni | ui | φ( ui ) |

|

|

| 15 | 245 457 | -0,86 | 0,2756 | 5035,8 | 11477906 |

| 30 | 247 377 | -0,82 | 0,2850 | 10496 | 5346094 |

| 45 | 362 185 | -0,78 | 0,2943 | 23804 | 4810187 |

| 90 | 966 959 | -0,67 | 0,3187 | 141468 | 4816887 |

| 365 | 792 270 | -0,009 | 0,3989 | 572473 | 84374 |

| 1640 | 303460 | 3,17 | 0,0042 | 2619784 | 2048014 |

| Итого | 2917708 |  =2858346 =2858346

|

Исходя из данных, получаем  =2858346

=2858346

По таблице «Критические точки распределения Пирсона  » при заданном уровне значимости α и числе степеней свободы ν находим

» при заданном уровне значимости α и числе степеней свободы ν находим  .

.

Примем уровень значимости α=0,05. Число степеней свободы:

ν= s - k -1,

где s- число групп;

k- число параметров распределения.

Ν=6-2-1=3

Тогда  =7,81

=7,81

Сравнивая экспериментальное и критическое значения критерия Пирсона, получаем что  <

<  . Из этого следует вывод, что изучаемая совокупность распределена ненормально.

. Из этого следует вывод, что изучаемая совокупность распределена ненормально.

Таким образом, рассматриваемая совокупность объема предоставляемых кредитов на 2006 год не подчиняется нормальному закону распределения.

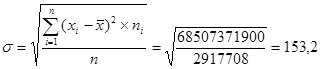

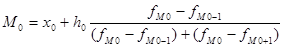

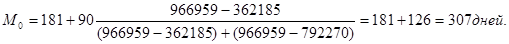

Для исходных данных рассчитаем моду и медиану по следующим формулам:

где х0-нижняя граница модального интервала;

h0- величина модального интервала;

fM0- частота модального интервала;

fM0-1-частота интервала, предшествующего предыдущему;

fM0+1- частота интервала, следующего за модальным.

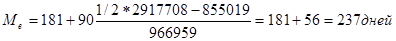

где хМе- нижняя граница медианного интервала;

hМе- величина медианного интервала;

fMе- частота медианного интервала;

SMe-1- накопленная частота интервала, предшествующего медианному.

Модой распределения называется такая величина изучаемого признака, которая в данной совокупности встречается наиболее часто. Из этого следует, что в совокупности предоставления кредита самым распространенным является срок погашения 307 дней.

Медиана- величина изучаемого признака, которая находится в середине упорядоченного ряда. Таким образом, 50% объема кредита погашается менее чем за 237 дней, а другие 50% - более чем за 237 дней.

Дата добавления: 2019-07-15; просмотров: 163; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!