Виды облигаций по сроку обращения:

В мировой практике слово облигация обычно используется для обозначения долгосрочного финансового инструмента, имеющего срок погашения более одного года. В России, однако, термин облигация применяется практически для любой долговой ценной бумаги. Например, ГКО — государственные краткосрочные облигации выпускались обычно на срок 3, 6, 12 месяцев. В мировой практике для финансовых инструментов сроком обращения менее 1 года используется термин вексель или коммерческая бумага. В принципе классификация облигаций по сроку до погашения не может быть универсальной, поскольку в каждой стране понятия долгосрочной и краткосрочной могут существенно различаться.

Коммерческие бумаги. Коммерческие бумаги можно считать сверхкраткосрочными облигациями, имеющими срок обращения до 1 года, в США — не более 9 месяцев. Коммерческие бумаги почти всегда выпускаются в дисконтной форме, обычно без специального обеспечения. Применяются и купонные коммерческие бумаги, однако в США на их долю приходится всего порядка 2% рынка. Отличие коммерческих бумаг от обычных облигаций состоит в том, что их регистрация и выпуск осуществляется гораздо проще, чем выпуск обыкновенных облигаций, обычно выпуск коммерческих бумаг не подлежит государственной регистрации. Это дает эмитентам таких облигаций возможность гибко использовать возможности финансового рынка, выходя на него в благоприятные моменты. Наиболее сильно развит рынок коммерческих бумаг в США. При этом, хотя законодательно коммерческие бумаги могут выпускаться на срок до 270 дней, подавляющее большинство их выпускается на срок не более 90 дней, и большая часть выпусков имеет срок погашения не более 30 дней. Применяются даже однодневные бумаги Коммерческие бумаги обычно выпускаются в форме на предъявителя.

|

|

|

Особенностью рынка коммерческих бумаг является то, что на нем доминирует относительно небольшое число заемщиков, имеющих высокий кредитный рейтинг. Например, в США при общем числе эмитентов коммерческих бумаг более 2 000, на долю 5% заемщиков приходится свыше половины объема рынка, а на долю крупнейшего эмитента коммерческих бумаг — General Motors Acceptance Corporation приходится порядка 10% рынка. При этом практически все эмитенты имеют кредитный рейтинг на уровне первой или второй ступени в классификации рейтинговых агентств, причем наибольшую долю (80—90%) имеют эмитенты с наивысшим рейтингом. Это имеет свое объяснение, поскольку инвесторы, вкладывающие средства в коммерческие бумаги, обычно не заинтересованы в принятии кредитного риска. Эмитентами коммерческих бумаг являются в основном крупные, хорошо известные финансовые учреждения, выпуски коммерческих бумаг промышленными предприятиями значительно более редки и практикуются в основном только в США (например, крупнейшие эмитенты коммерческих бумаг в США среди промышленных предприятии — General Motors и Ford).

|

|

|

Коммерческие бумаги обычно не имеют развитого вторичного рынка, но многие эмитенты принимают на себя неформальное обязательство выкупить свои коммерческие бумаги до срока их погашения. Таким образом, такие бумаги имеют как бы неформальный опцион пут.

Рынок коммерческих бумаг может рассматриваться как своего рода отправная точка для развития рынка долгосрочных облигационных займов. До середины 80-х годов рынок коммерческих бумаг существовал практически только в США. Когда другие страны также стали развивать внутренние облигационные рынки, там были приняты меры по развитию рынка коммерческих бумаг.

Краткосрочные облигации. В США краткосрочными считаются облигации со сроком обращения от 1 до 5 лет. Предприятия достаточно редко прибегают к выпуску таких облигаций, используя в основном банковские кредиты или частные займы у институциональных инвесторов для привлечения заемных средств на такой срок.

|

|

|

Среднесрочные облигации. Эти облигации имеют сроки погашения от 5 до 10 лет. Являются значительно более распространенным типом корпоративных облигаций.

Долгосрочные облигации. Выпускаются обычно на срок от 10 до 30 лет, наиболее распространенный диапазон — от 15 до 20 лет. Корпоративные облигации сроком более 30 лет распространены довольно мало, отчасти это связано с тем, что в большинстве стран и государственные облигации выпускаются на срок не более 30 лет (исключение составляет Швейцария, в которой существуют облигации сроком погашения до 50 лет, впрочем, особым спросом они не пользуются), а госбумаги обычно являются ориентиром по доходности при ценообразовании на рынке корпоративных облигаций. В последнее время в США появился интерес со стороны эмитентов к выпуску сверхдолгосрочных облигаций сроком обращения до 100 лет. Это связано с тем, что сверхдолгосрочные облигации крайне мало отличаются по своей сути от привилегированных акций, с другой стороны, если дивиденды по привилегированным акциям не уменьшают налогооблагаемую прибыль, то выплата процентов по облигациям уменьшает ее. Начиная с 1993 года в США 100-летние облигации были выпущены 58 корпорациями на общую сумму более $ 12 млрд. Если порядок налогообложения не изменится, то можно ожидать увеличения выпуска сверхдолгосрочных облигаций в ближайшее время. При этом, однако, существенной разницы между ценой 100-летней и 30-летней облигациями не существует. Если процентная ставка составляет 10%, то текущая стоимость $1 000, выплачиваемых через 100 лет, составляет всего 7,25 цента!

|

|

|

Говоря о сроке обращения корпоративных облигаций, надо учесть, что в настоящее время многие выпуски облигаций имеют дополнительные особенности, за счет которых реальный срок обращения облигаций может отклоняться от заданного.

Отзывные облигации (облигации с call -опционом). Эти облигации называются также retractable, т. е. с возможностью сокращения срока обращения. Эмитент имеет право по истечении определенного срока выкупить облигацию у инвестора, при этом цена выкупа равна номиналу или некоторой, оговоренной в проспекте эмиссии, цене (цена отзыва). Обычно право отзыва наступает через определенный срок после выпуска облигаций. Разница между ценой отзыва и номиналом называется премией за отзыв. Обычно эта премия за отзыв убывает с течением времени, прошедшего с момента выпуска облигации. Например, премия за отзыв может быть установлена в размере годового купона (I) при отзыве в первый год и дальше ежегодно уменьшаться каждый год на величину 1/n, где n — срок обращения облигаций. Отзывные облигации в некоторой степени ограничивают права инвестора в сторону эмитента. Очевидно, что при падении процентных ставок на рынке ниже купонного процента, эмитенту будет выгодно выкупить облигации и разместить новые с меньшим купоном, инвестору, разумеется, это не выгодно. Отзывные облигации являются основным видом корпоративных облигаций, применяющихся в настоящий момент в США. На долю отзывных облигаций приходится 83% всех выпусков корпоративных облигаций, осуществленных в США в период с 1977-го по 1986-й, а среди неконвертируемых облигаций эта доля составляет 88%.

Облигации, предусматривающие создание фонда погашения. При выпуске данного типа облигаций эмитент обязан создавать специальный фонд, средства которого должны идти на ежегодное погашение части выпуска облигаций. Это погашение может производиться двумя путями. Если цены облигаций на вторичном рынке ниже номинала, то эмитент выкупает на рынке часть облигаций. Если цены на рынке выше номинала, эмитент имеет право погасить часть облигаций по номиналу, при этом то, какие конкретно облигации подлежат погашению, определяется обычно в результате проведения специальной лотереи.

Облигации с правом досрочного погашения (облигации с put -опционом). Симметричны отзывным облигациям только в данном случае не эмитент, а инвестор имеет право в определенные моменты времени досрочно предъявить облигации к погашению. Очевидно, что в этом случае больше прав имеет инвестор, поскольку при увеличении процентных ставок выше величины купонного процента он может продать данную облигацию и купить другую, с большим купоном. В развитых странах облигации с пут-опционом встречаются сравнительно редко, а вот в странах с высоким инвестиционным риском такие облигации, дающие инвестору дополнительную степень защиты, встречаются гораздо чаще. В качестве примера можно привести Бразилию, где почти все корпоративные облигации имеют пут-опцион.

Пролонгируемые облигации. Данные облигации предполагают возможность продления своего срока действия. При этом право такого продления в некоторых случаях может принадлежать инвестору, а в некоторых случаях — эмитенту. Если право продления срока действия облигации принадлежит инвестору, то данный тип облигаций очень похож на облигации с опционом пут, только в данном случае инвестор имеет право не досрочно погасить облигацию с большим сроком до погашения, а продлить срок действия облигации с небольшим сроком до погашения. Такой тип облигаций применяется, например, в той же Бразилии, где большинство облигаций предусматривают периодический пересмотр условий займа, и инвестор может либо пролонгировать срок действия облигации, либо реализовать пут опцион и продать облигацию эмитенту. Встречаются облигации, у которых, наоборот, эмитент имеет право продлить срок действия облигации. Такие облигации похожи на отзывные облигации, поскольку эмитент может принять решение погасить выпуск или продлить его действие. В качестве примера облигаций, срок погашения которых может быть продлен эмитентом, можно привести капитальные ценные бумаги с фиксированным доходом (FRCS), появившиеся в США в 90-х годах (о них будет подробнее рассказано ниже) Срок погашения этих облигаций обычно составляет 30 лет, и эмитент имеет право продлить его еще на 19 лет.

Облигации с двумя датами погашения. По таким облигациям устанавливаются две даты, в период между которыми должно быть осуществлено погашение. Фактически представляют собой разновидность отзывных облигаций. Данные облигации применяются, в частности, в Великобритании при выпуске государственных облигаций.

Бессрочные облигации. Данные облигации не предполагают погашения номинальной стоимости, а только дают право на купонный доход. Облигации с фиксированным купоном, выпускающиеся в бессрочной форме, применяются крайне редко. Данный вид облигаций существует в Великобритании, где несколько выпусков государственных ценных бумаг было выпущено в бессрочной форме (2,5% консоли 1888 г., 3,5% военные облигации и др.). При этом по данным облигациям указывается дата, после которой эмитент может их погасить по номинальной стоимости. Однако, поскольку большинство таких облигаций имеет низкую процентную ставку, выкуп их нецелесообразен, поэтому они продолжают обращаться. В бессрочной форме иногда выпускаются облигации с плавающим купоном. При этом, однако, большинство таких облигаций имеют пут-опцион, в результате чего инвестор может быть уверен в возможности погасить облигацию в определенные моменты. Бессрочные облигации с плавающим купоном применяются на рынке еврооблигаций, а также, например, в Бразилии.

Размещение и обращение

Особенности облигаций как финансового инструмента и структуры держателей облигаций определяют и особенности их размещения и обращения. Отметим две основные особенности, присущие облигациям:

1. Облигации не столь подвержены колебаниям котировок, как, к примеру, акции. Это гораздо менее спекулятивный инструмент.

2. Среди держателей облигаций доминируют крупные институциональные инвесторы.

В результате функционирование рынка облигаций существенно отличается от функционирования рынка акций. Большая часть сделок с облигациями, как на первичном, так и на вторичном рынке, осуществляется вне биржи, причем обычно сделки проходят крупными лотами. В США при первичном размещении объемы сделок составляют обычно порядка $1 млн., стандартный объем на вторичном рынке - $100 тыс.

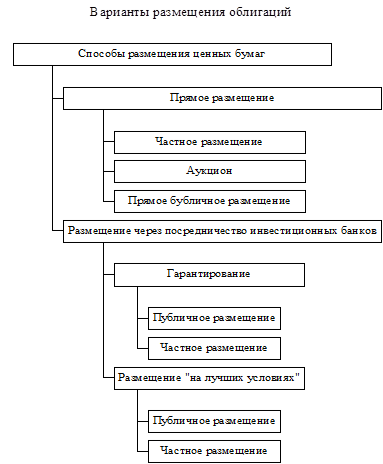

Процедура размещения облигаций впринципе не отличается от процедуры размещения акций. Существует несколько вариантов размещения ценных бумаг, основные способы представлены на схеме:

Прямое размещение. В этом случае размещение ценных бумаг осуществляется непосредственно эмитентом, без посредничества финансовых институтов (инвестиционных банков). При этом такое размещение обычно происходит среди достаточно небольшого числа владельцев — институциональных инвесторов, хотя иногда крупные эмитенты прибегают и к размещению среди широкого круга инвесторов. Существует несколько вариантов прямого размещения:

Прямое частное размещение. В этом случае корпорация реализует весь выпуск ценных бумаг среди ограниченного числа крупных институциональных инвесторов. Компания напрямую предлагает инвесторам подписаться

на новый выпуск ценных бумаг.

Размещение на аукционе. Таким образом обычно проводится размещение государственных облигаций. Корпорации также могут проводить размещение в форме аукциона, однако реально это могут позволить себе только крупнейшие корпорации, ценные бумаги которых обычно уже хорошо известны на рынке. Часто таким образом происходит размещение коммерческих бумаг.

Прямое публичное размещение. Данный тип размещения достаточно редко применяется, поскольку в этом случае эмитент фактически самостоятельно проводит работу, которую традиционно осуществляют инвестиционные банки.

Прямое размещение сравнительно редко применяется при выпуске облигаций, хотя в некоторых случаях этот способ предпочтителен. Таким способом размещаются, в частности, коммерческие бумаги крупных компаний. В некоторых случаях крупные корпорации имеют в своей структуре специализированное финансовое подразделение, которое и осуществляет работу с ценными бумагами корпорации.

Размещение через посредничество инвестиционных банков. Большинство крупных выпусков ценных бумаг, в том числе облигаций, обычно осуществляется с помощью инвестиционных банков, о которых уже шла речь выше. При этом роль инвестиционных банков в процессе размещения может быть различной, существуют две «крайние» формы размещения ценных бумаг — гарантированное размещение и размещение «на лучших условиях».

Гарантированное размещение. В этом случае инвестиционные банки гарантируют размещение ценных бумаг по оговоренной цене. При этом инвестиционные банки могут либо полностью выкупить выпуск «на себя» и в дальнейшем проводить его продажу от своего имени, либо принять обязательство выкупить часть выпуска, которая не была размещена среди конечных инвесторов к заданному сроку. Обычно применяется именно первый вариант, т. е. выкуп ценных бумаг инвестиционными банками. Достоинство такой схемы для эмитента состоит в том, что он сразу же получает деньги и его уже не волнует то, что инвестиционные банки не смогут распродать выпуск. А вот для инвестиционных банков такой вариант размещения может быть сопряжен с существенным риском. Классическим примером такого риска служит размещение эмиссии облигаций IBM в октябре 1979 года на сумму 1 млрд. долл. За счет резкого роста процентных ставок на следующий день после подписания договора между IBM и синдикатом инвестиционных банков цена, по которой удалось разместить облигации, оказалась значительно ниже гарантированной цены, и инвестиционные банки понесли убытки порядка 20 млн. долл..

Размещение «на лучших условиях». В данном случае инвестиционные банки осуществляют содействие эмитенту в продвижении его ценных бумаг, но не гарантируют размещения выпуска. При этом инвестиционный банк действует фактически в качестве брокера. Размещение «на лучших условиях» применяется в мировой практике гораздо реже, чем гарантированное размещение, и обычно применяется при размещении ценных бумаг молодых компаний, мало известных на рынке. При этом размещением «на лучших условиях» могут заниматься небольшие инвестиционные банки, не имеющие возможности осуществлять гарантированные размещения.

На практике могут существовать и промежуточные формы взаимодействия эмитента и инвестиционных банков. Например, может быть выдана гарантия на размещение части выпуска, а оставшаяся часть будет размещаться «на лучших условиях».

Предприятие обычно взаимодействует с одним инвестиционным банком, который является генеральным менеджером эмиссии. Именно в процессе переговоров эмитента с генеральным менеджером обычно определяются параметры предстоящих эмиссий ценных бумаг - срок обращения, процентная ставка и т. д. Однако одному инвестиционному банку обычно не под силу или очень сложно самому разместить весь объем эмиссии. Поэтому генеральный менеджер создает эмиссионный синдикат, консорциум. При этом число членов консорциума может достигать нескольких сотен участников (в настоящее время, правда, число участников консорциумов обычно не превышает 60). Понятно, что создание такого консорциума требует определенной иерархии и распределения ролей.

Консорциум состоит из нескольких групп участников. Ко-менеджеры являются следующим уровнем после генерального менеджера. Они организуют построение следующих уровней консорциума. Андеррайтеры берут на себя гарантии по размещению выпуска ценных бумаг, рейтинг Российских андеррайтеров приведен в приложении №1. Группа продаж может привлекаться менеджерами и андеррайтерами для непосредственного размещения ценных бумаг среди конечных инвесторов. Группа продаж может и не формироваться, если менеджеры и андеррайтеры сами находят достаточное количество конечных инвесторов. Участники группы сбыта не несут никаких обязательств по размещению ценных бумаг, фактически они действуют как торговые агенты. Размещение облигаций с участием инвестиционных банков сопряжено с уплатой комиссионного вознаграждения.

Предприятия тщательно выбирают инвестиционный банк, который будет выполнять функции ведущего менеджера. При этом существуют два основных метода выбора инвестиционного банка:

· Проведение формального тендера, в ходе которого инвестиционные банки конкурируют между собой, предлагая наиболее выгодные условия размещения облигаций.

· Переговоры с несколькими инвестиционными банками без формального объявления тендера.

Обычно предприятия используют именно второй вариант, т. е. проведение формального тендера среди возможных андеррайтеров практикуется довольно редко.

Общая процедура эмиссии облигаций. В различных странах процесс эмиссии облигаций может иметь существенные особенности. Тем не менее есть ряд этапов, типичных при размещении облигаций во всех странах

Процесс эмиссии облигаций обычно выглядит следующим образом:

1. Принятие уполномоченным органом эмитента (обычно советом директоров или собранием акционеров) решения о выпуске облигаций.

2. Подготовка документов (прежде всего проспекта эмиссии) для государственной регистрации. Государственная регистрация выпуска облигаций требуется практически во всех странах.

3. Государственная регистрация выпуска ценных бумаг.

4. Раскрытие информации о размещаемых ценных бумагах. Этот этап обычно начинается параллельно процессу государственной регистрации. Обычным этапом раскрытия информации является проведение так называемого роад-шоу

(презентации, при которой представители эмитента и генерального менеджера проводят представление выпуска в офисе потенциального инвестора).

5. Размещение облигаций. Это наиболее важная часть процесса эмиссии облигаций. Основную работу на этом этапе выполняет инвестиционный синдикат, члены которого осуществляют поиск инвесторов.

6. Поддержка вторичного рынка.

Облигации являются активным инструментом оборота на вторичном рынке. В 1994 году общемировой оборот рынка акций составил $9,8 трлн., а оборот рынка облигаций - $13,7 трлн[5]. В некоторых странах оборот рынка облигаций еще значительнее превышает оборот рынка акций. Например, в Скандинавии в 1998 году оборот рынка облигаций составил за 2 первых квартала 493,7 млн. ECU, в то время как оборот рынка акций за тот же период составил всего 87,97 млн. ECU. При этом большая часть оборота приходилась на государственные облигации (238 млн. ECU, или около 50%).

Как уже указывалось, рынок ценных бумаг, в том числе облигаций, может быть биржевым и внебиржевым. В разных странах рынок облигаций имеет различный характер, хотя в большинстве развитие получили именно внебиржевые рынки. В США облигации не являются объектом столь активной торговли на вторичном рынке, как акции. Рынок облигаций является внебиржевым. При этом большинство выпусков облигаций допущены к обращению на биржах, однако не являются там объектом активной торговли. В листинге на фондовой бирже эмитенты облигаций заинтересованы потому, что ряд финансовых институтов имеет ограничения по покупке ценных бумаг, не котирующихся на бирже. Поэтому, например, на Нью-Йоркской Фондовой Бирже (NYSE) допущены к торгам облигации 1858[6] выпусков с капитализацией $2,5 трлн., хотя львиная доля торгового оборота приходится на акции (оборот по облигациям в 1998 году составил всего $4 млрд.). Внебиржевой рынок является рынком дилеров, исполняющих роль маркет-мейкеров. Обычно в роли крупнейших дилеров выступают те же крупные инвестиционные банки, которые организуют размещение облигаций, рейтинг крупнейших организаторов размещения корпоративных облигаций см. приложение №2. Дилеры выставляют двусторонние котировки по покупке и продаже облигаций, получая доход за счет разницы этих цен.

Также внебиржевым является и рынок облигаций в Японии. В других странах, таких как Германия, Франция, Италия, Великобритания и другие европейские страны, роль бирж в обороте облигаций значительно выше. В частности, в 1997 году оборот рынка облигаций на Парижской Фондовой Бирже составил 13,6 трлн. долл., Миланской — 3,8 трлн., Стокгольмской — 1,6 трлн., Немецкой (Франкфуртской) — 1,5 трлн[7].

В определенных случаях эмитент может быть заинтересован досрочно погасить выпущенные им облигации или заменить один выпуск облигаций другим. Обычно такая ситуация складывается при изменениях процентных ставок или изменении кредитного рейтинга предприятия. Для осуществления этой операции у эмитента может существовать две возможности:

1. Если при выпуске облигаций эмитент предусмотрел право досрочного погашения (то есть облигации являются отзывными), он может реализовать это право. Достаточно очевидно, в каких случаях эмитенту будет выгодно этим правом воспользоваться, - когда процентные ставки на рынке облигаций падают ниже, чем купонная ставка по данному выпуску облигаций.

Например, предприятие имеет выпуск облигаций, выпущенных несколько лет назад с купонной ставкой 15% годовых и оставшимся сроком обращения 20 лет. В настоящее время предприятие может выпустить 20-летние облигации под 12% годовых. Тогда есть смысл рассмотреть вопрос об отзыве существующего выпуска облигаций с одновременным размещением нового выпуска под 12%. Однако целесообразность такого решения будет зависеть от ряда факторов, а именно: цены отзыва (по какой цене будут отозваны облигации) и издержек дополнительной эмиссии.

2. Эмитент может выкупить облигации на вторичном рынке. При этом применяется два основных метода выкупа — выкуп на открытом рынке и тендерное предложение. В первом случае эмитент просто выходит на биржу или внебиржевой рынок и начинает проводить операции по покупке облигаций. Во втором случае (тендерное предложение) размещается публичное объявление (в деловой прессе) о том, что производится покупка облигаций по определенной цене, при этом данная цена обычно назначается несколько выше цены вторичного рынка, чтобы повысить интерес держателей облигации к данному предложению.

В отличие от операций по отзыву облигаций операции по выкупу облигаций по рыночным ценам проводятся в случае роста процентных ставок и соответственно падения цен на облигации. Например, предприятие выпустило дисконтные облигации сроком на 20 лет под доходность 10% годовых, т. е. облигации размещались по цене 14,86% номинала. Допустим, через 5 лет требуемая доходность по данным облигациям составляет 15%, соответственно цена облигации должна составлять 12,29% номинала. Таким образом, предприятие имеет возможность дешево скупить свою собственную задолженность, если у него имеются свободные денежные ресурсы.

Дата добавления: 2019-07-15; просмотров: 242; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!