Передача риска (трансферт партнерам)

Только себе и бесплатно

Власов М. П.

практические занятия по дисциплине

Оценка рисков

Тема 3. Методы управления рисками

Содержание

Стр.

1. Классификация методов управления рисками …………………………… 2

2. Методы уклонения от риска ……………………………………………..… 3

3. Методы передачи риска ……………………………………………………. 7

4. Локализация (лимитирование) концентрации риска ……………………. 14

5. Распределение (диссипация) риска ……………………………………….. 17

6. Методы компенсации риска ………………………………………….……. 22

Санкт-Петербург

2014

Классификация методов управления рисками

Управление рисками - это процессы, связанные с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий. Процесс управления рисками проекта обычно включает выполнение следующих процедур:

1. Планирование управления рисками - выбор подходов и планирование деятельности по управлению рисками проекта.

2. Идентификация рисков - определение рисков, способных повлиять на проект, и документирование их характеристик.

3. Качественная оценка рисков - качественный анализ рисков и условий их возникновения с целью определения их влияния на успех проекта.

4. Количественная оценка - количественный анализ вероятности возникновения и влияния последствий рисков на проект.

|

|

|

5. Планирование реагирования на риски- определение процедур и методов по ослаблению отрицательных последствий рисковых событий и использованию возможных преимуществ.

6. Мониторинг и контроль рисков - мониторинг рисков, определение остающихся рисков, выполнение плана управления рисками проекта и оценка эффективности действий по минимизации рисков.

Все эти процедуры взаимодействуют друг с другом, а также с другими процедурами. Каждая процедура выполняется, по крайней мере, один раз в каждом проекте. Несмотря на то, что рассматриваемые здесь процедуры представленны как дискретные элементы с четко определенными характеристиками, на практике они могут частично совпадать и взаимодействовать.

В управлении риском необходимо использовать интегрированный подход, в котором средства и методы совместно используются на всем предприятии, а в управлении компанией формируется и реализуется хорошо продуманная стратегия. Интегрированный подход - это активная позиция, так как подразумевает предвидение, а не пассивную реакцию на риск, такой подход предоставляет больше возможностей и ограничивает опасности.

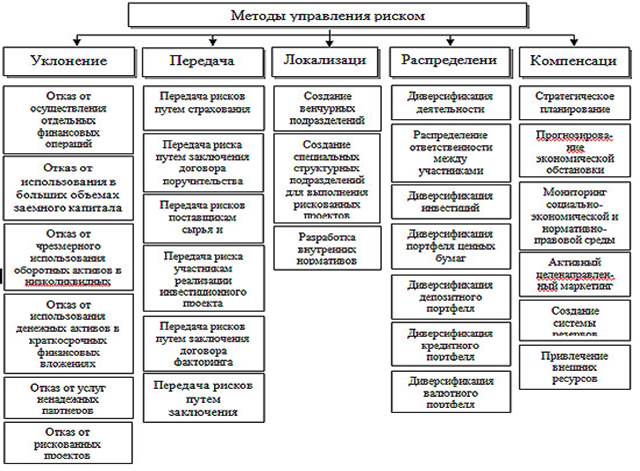

Управление риском - это процесс подготовки и реализации мероприятий, имеющих целью снизить опасность ошибочного решения и уменьшить возможные негативные последствия нежелательного развития событий (НРС) в ходе реализации принятых решений. В условиях производственного предприятия управление риском основывается на концепции приемлемого риска, постулирующей возможность рационального воздействия на уровень риска и доведения его до допустимого значения. В реальных хозяйственных ситуациях могут использоваться различные способы снижения финального уровня риска, воздействующие на те или иные стороны деятельности предприятия. Все многообразие применяемых в хозяйственной практике промышленных предприятий методов управления риском можно разделить на несколько типов. Это методы уклонения от риска, передачи риска, локализации риска, диссипации (распределения) риска и компенсации риска (Рис. 1.1.).

|

|

|

При выборе конкретного метода управления рисками риск-менеджер должен исходить из следующих принципов:

v нельзя рисковать больше, чем это может позволить собственный капитал;

v нельзя рисковать многим ради малого;

v следует предугадывать последствия риска.

Методы уклонения от риска

|

|

|

Методы уклонения от риска являются наиболее распространенными.

Уклонение от риска или избежание риска заключается в разработке стратегических и тактических решений, исключающих возникновение рисковых ситуаций.

Данный метод управления рисками является наиболее простым и радикальным. Он позволяет полностью избежать потенциальных потерь, но, с другой стороны, не позволяет получить и прибыль. К тому же уклонение от риска может быть в некоторых случаях просто невозможно, а избежание одного вида риска может привести к возникновению других. Поэтому данное средство, как правило, применительно лишь в отношении очень серьезных и крупных рисков.

Рис. 1.1. Классификация методов управления риском

Решение об уклонении от риска может быть принято как на предварительной стадии принятия решения, так и позднее – путем отказа от дальнейшего осуществления финансовой операции. Однако большинство решений об избежании риска принимается на предварительной стадии, ибо отказ от продолжения операции часто влечет не только значительные финансовые, но и иные потери, а иногда затруднителен в связи с контрактными обязательствами фирмы.

Основными мерами уклонения от риска являются:

|

|

|

§ отказ от осуществления хозяйственных операций, уровень риска по которым, с точки зрения руководителя, чрезмерно высок. Несмотря на высокую эффективность этой меры, ее применение носит ограниченный характер, так как большинство хозяйственных операций связано с основной производственно-коммерческой деятельностью и полный отказ от них может нарушить регулярное поступление доходов и формирование прибыли, а в некоторых случаях даже разрушить компанию;

§ отказ от услуг не очень надежных партнеров: компания стремится работать только с убедительно подтвердившими свою надежность потребителями и поставщиками, старается не расширять объема получаемых услуг и т. д.;

§ отказ от инновационных и иных проектов, уверенность в выполнимости или эффективности которых вызывает хотя бы малейшие сомнения; подобная мера в перспективе может привести к риску потери конкурентоспособности;

§ отказ от использования в больших объемах заемного капитала. Снижение доли заемных финансовых средств в деятельности компании позволяет избежать одного из наиболее существенных рисков – потери финансовой устойчивости предприятия. Вместе с тем такое избежание риска влечет за собой снижение эффекта финансового левереджа, т. е. возможности получения дополнительной суммы прибыли на вложенный капитал;

§ отказ от чрезмерного использования оборотных активов в низколиквидных формах. Повышение уровня ликвидности активов страхует от риска неплатежеспособности в будущем периоде, но лишает компанию дополнительных доходов от расширения объема продажи продукции (услуг) в кредит и частично порождает новые риски, связанные с нарушением ритмичности операционного процесса из-за снижения размера страховых запасов сырья, материалов, готовой продукции;

§ отказ от использования временно свободных денежных активов в качестве краткосрочных финансовых вложений. Эта мера позволяет избежать депозитного и процентного рисков, однако порождает инфляционный риск, а также риск упущенной выгоды.

Содержание перечисленных мер уклонения от риска показывает, что они лишают компанию дополнительных источников получения доходов и формирования прибыли, а соответственно отрицательно влияют на темпы ее экономического развития и эффективность использования капитала. Поэтому реализация мер уклонения от риска требует хорошего глубокого обдумывания и взвешивания последствие всех вариантов развития и должна осуществляться при следующих условиях:

1)отказ от одного риска целесообразен, если он не влечет возникновение другого риска, более высокого или однозначного уровня;

2)отказ риска уместен, если размер дохода от рисковой операции несущественен, т.е. в общем денежном потоке имеет небольшой удельный вес;

3)отказ от риска целесообразен, если финансовые потери по данному виду риска превышают возможности их возмещения за счет собственных средств компании;

4)отказ риска нужен, если степень риска несопоставима с уровнем доходности предлагаемой финансовой операции по шкале «доходность – риск»;

5)отказ от риска необходим, если рисковые операции не характерны для компании и носят инновационный характер, по ним отсутствует информационная база, необходимая для определения уровня рисков и принятия соответствующих управленческих решений.

К методам уклонения от риска относятся:

· отказ от ненадежных партнеров;

· отказ от рискованных проектов;

· страхование рисков;

· поиск гаранта.

Ими пользуются менеджеры, предпочитающие работать только с убедительно подтвердившими свою надежность контрагентами - потребителями и поставщиками. Хозяйствующие субъекты, придерживающиеся тактики "уклонения от риска", избегают расширения круга партнеров, отказываются от инновационных и иных проектов, уверенность в выполнимости или эффективности которых вызывает хотя бы малейшие сомнения.

Другая возможность уклонения состоит в попытке перенести риск на какое-нибудь третье лицо. С этой целью прибегают к страхованию своих действий в страховой компании или поиску "гарантов", полностью или частично перекладывая на них свой риск. Следует отметить, что страхование вероятных потерь служит не только надежной защитой от неудачных решений, что само по себе очень важно, но также повышает ответственность руководителей предприятий, принуждая их серьезнее относиться к разработке и принятию текущих хозяйственных решений, регулярно проводить превентивные защитные меры в соответствии со страховым контрактом. Вместе с тем предприятие может выступить с инициативой создания региональной системы страхования финансово-хозяйственных сделок и соответствующей системы перестрахования.

Надо, однако, иметь в виду, что такие механизмы уклонения от риска, как страхование, неприменимы во многих ситуациях, с которыми сталкиваются производственные предприятия. Это, прежде всего, характерно для предприятий, осваивающих новые виды продукции или новые технологии, так как для таких случаев страховые компании еще не располагают статистическими данными, необходимыми для проведения актуарных расчетов, и потому не страхуют эти виды рисков. Поэтому выбор действий для снижения риска следует начинать с выяснения, является ли данный фактор риска предметом страхования или нет. При нестрахуемом риске переходят к рассмотрению других методов нейтрализации риска. Страхование можно также считать одним из методов компенсации риска.

Метод "поиска гаранта" используется как мелкими, так и крупными предприятиями. Только функции гаранта для них выполняются разными субъектами: первые "просятся под крыло" к крупным компаниям (например, банкам, страховым обществам, фондам), вторые — к органам государственного управления. При этом возникает вопрос, чем можно оплатить приобретаемую защищенность от рискованных ситуаций. Общего ответа, по-видимому, нет, но принцип равной взаимной полезности должен быть соблюден. Желаемого гаранта можно заинтересовать уникальными услугами, политической поддержкой, безотказной благотворительностью и т.п. - резервы фантазии неисчерпаемы. Но, как и в других случаях, важно сопоставить плату и приобретаемые выгоды.

Передача риска (трансферт партнерам)

В случае передачи риска партнерам передается та часть рисков фирмы, по которой третьи лица имеют больше возможностей нейтрализации их негативных последствий и, как правило, располагают более эффективными способами внутренней страховой защиты. Совершение подобных операций возможно, например, путем заключения договоров прямого страхования или передачи риска партнерам по некоторым финансовым операциям путем заключения специальных контрактов.

Прямое страхование риска. Это передача риска, обязательным условием которой является то, что принимает риски на себя страховая компания.

Страхование выступает особым видом экономической деятельности, связанной с перераспределением риска нанесения ущерба имущественным интересам участников страхования (страхователей) и с опосредованным участием специализированных организаций (страховщиков), обеспечивающих аккумуляцию страховых взносов, образование страховых резервов и осуществление страховых выплат при нанесении ущерба застрахованным имущественным интересам. При этом под перераспределением рисков среди страхователей следует понимать особый процесс, при котором потенциальный риск нанесения ущерба имущественным интересам каждого из страхователей «раскладывается» на всех и, как следствие, каждый из страхователей становится участником компенсации фактически наступившего ущерба.

Для страхования подходят массовые (многократно повторяющиеся) виды риска. Вместе с тем страхование неприменимо во многих ситуациях, с которыми сталкиваются производственные предприятия, особенно в случаях, когда страховые компании еще не располагают статистическими данными, необходимыми для проведения актуарных расчетов, и потому не страхуют эти виды рисков. Поэтому выбор действий для снижения риска следует начинать с выяснения того, является ли данный фактор риска предметом страхования или нет. При нестрахуемом риске следует обратиться к рассмотрению других методов нейтрализации риска.

Страхование экономических рисков – это страхование, предусматривающее обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потерь доходов (дополнительных расходов) лица, в пользу которого заключен договор страхования, вызванных следующими событиями:

§ остановка производства или сокращение объемов производства в результате оговоренных в договоре событий;

§ банкротство;

§ непредвиденные расходы;

§ неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке.

Например, поставщик, направляя товар покупателю с условием последующей его оплаты, может заключить договор страхования риска, по условиям которого страховщик обязан возместить страхователю (поставщику) неполученные доходы в случае неисполнения покупателем – контрагентом страхователя своих обязательств по договору купли-продажи товара.

Обращаясь к услугам страховой компании, менеджер должен в первую очередь определить объект страхования, т.е. те виды рисков, по которым необходимо обеспечить страховую защиту. При определении состава страхуемых рисков следует учитывать определенные условия, основными из которых являются:

§ высокая степень вероятности возникновения экономического риска;

§ невозможность полностью возместить финансовые потери по риску за счет собственных финансовых ресурсов;

§ приемлемая стоимость страхования экономического риска.

Передача риска путем заключения договора поручительства или предоставления гарантии. Российское законодательство предусматривает возможность заключения договора поручительства, который определен статьей 361 ГК РФ. В силу договора поручитель обязуется перед кредитором третьего лица отвечать за исполнение последним его обязательства полностью или частично. При неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно. Компания использует поручительства для привлечения заемного капитала и при этом несет ответственность перед поручителем за четкое исполнение договора поручительства. Для данного средства риск – возможность или опасность невозврата кредита, выданного фирме, кредитору.

Существует еще один вид гаранта – банковская гарантия, которая определена статьей 368 ГК РФ. Это письменное обязательство кредитной организации, выданное по просьбе другого лица – принципала, уплатить кредитору принципала – бенефициару в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате. За выдачу банковской гарантии принципал уплачивает гаранту вознаграждение. Банковская гарантия позволяет предприятию избежать рисков при заключении сделок с оплатой в будущем или по факту предоставления услуг, оказания работ, отгрузки товаров.

При этом возникает вопрос, чем, кроме вознаграждения за выдачу гарантии, можно оплатить приобретаемую защищенность от рискованных решений. Предполагаемый гарант должен быть заинтересован уникальными услугами, политической поддержкой, благотворительностью и т.п. Но, как и в других случаях, важно сопоставить плату и приобретаемые выгоды. А это требует конкретного анализа ситуации, разработки и сопоставления возможных вариантов действий предприятия.

Передача рисков поставщикам сырья и материалов. Предметом передачи в данном случае являются прежде всего риски, связанные с порчей или потерей имущества в процессе их транспортировки и осуществления погрузочно-разгрузочных работ. Однако потери, связанные с падением рыночной цены продукции, несет компания, даже если подобное падение вызвано задержкой в доставке груза. Формы такой передачи рисков регулируются международными правилами – ИНКОТЕРМС.

Передача риска участникам реализации инвестиционного проекта. Если предприятие ведет работу по реализации одного крупного и долгосрочного инвестиционного проекта совместно с несколькими партнерами, то для уменьшения риска желательно передать его часть своим партнерам (невыполнение календарного плана строительно-монтажных работ, потеря или порча строительных материалов, задержка поставок и т.д.). В этом случае необходимо проследить за тем, чтобы проводилось четкое разграничение (например, в многостороннем договоре) сфер действий и ответственности каждого участника, условия перехода работ и ответственности от одного участника к другому. Непременным требованием должно быть отсутствие этапов, операций или работ с размытой либо неоднозначной ответственностью. Наконец, следует юридически четко закрепить ответственность за выполнение отдельных частей проекта за определенными исполнителями. Таким же образом целесообразно распределять и фиксировать риск по времени выполнения долгосрочного проекта, чтобы в случае неудачи возможные потери были распределены в соответствии с временными этапами реализации решения.

Передача рисков путем заключения договора факторинга или форфетирования [1]. Предметом передачи является кредитный риск компании, который в преимущественной его доле передается коммерческому банку или специализированной факторинговой компании. Это позволяет фирме в существенной степени нейтрализовать негативные финансовые последствия кредитного риска и получить оборотный капитал.

Передача риска при форфетировании осуществляется при кредитовании экспортно-импортных операций, когда для уменьшения риска экспортер передает риск банку, кредитующему экспортно-импортные операции.

В отличие от обычного учета векселей коммерческими банками форфейтинг предполагает переход всех рисков по долговому обязательству к его покупателю – форфейтеру. Преимуществами форфейтинга являются твердая ставка кредитования и относительно простая процедура оформления переуступки векселей. Стоимость форфейтинга, оплачиваемая в конечном счете через цену товара, нередко выше других форм кредита. При данной операции риск проявляется как возможность непогашения импортером векселей или не выкупа ценных бумаг. Реализация рискового события зависит от политического, валютного, коммерческого рисков, риска перевода.

Передача риска путем биржевых сделок (хеджирование риска). Хеджирование происходит от английского слова hedging и используется в финансовом менеджменте в широком и узком значениях. В широком толковании термин «хеджирование» характеризует процесс применения любых механизмов уменьшения уровня риска – как внутренних, так и внешних. В узком прикладном значении хеджирование характеризует внутренний механизм уменьшения уровня риска.

Хеджирование является высокоэффективным механизмом уменьшения уровня риска, однако оно требует определенных затрат на выплату компенсационного вознаграждения брокерам, премий по опционам и т.п. Тем не менее уровень этих затрат значительно ниже, чем уровень затрат по внешнему страхованию рисков.

В общем виде хеджирование можно определить как страхование риска изменения цены товара – нежелательного для продавца падения, либо невыгодного покупателю увеличения – путем создания встречных валютных, коммерческих, кредитных и иных требований и обязательств.

Таким образом, хеджирование используется компанией с целью страхования прогнозируемого уровня доходов путем передачи риска другой стороне. В зависимости от того, какие виды производных ценных бумаг используются, выделяют несколько видов хеджирования финансовых рисков. Коротко охарактеризуем три из них.

1.Хеджирование с использованием опционов, которое позволяет нейтрализовать финансовые риски по операциям с ценными бумагами, валютой, реальными активами. В основе этой формы хеджирования лежит сделка с премией (опционом), уплачиваемая за право, но не обязательство продать или купить в течение предусмотренного опционным контрактом срока ценную бумагу, валюту, реальный актив в обусловленном количестве и по заранее оговоренной цене.

Возможны следующие способы хеджирования с использованием опционов:

§ хеджирование на основе опциона на покупку, который предоставляет право покупки по оговоренной цене;

§ хеджирование на основе опциона на продажу, который предоставляет право продажи по согласованной цене;

§ хеджирование на основе двойного опциона, который предоставляет одновременно право покупки или продажи соответствующего финансового инструмента по оговоренной цене.

Цена, по которой предприятие приобретает опцион, по существу является уплачиваемой страховой премией.

2.Хеджирование с использованием фьючерсных контрактов характеризует механизм нейтрализации финансовых рисков по операциям на товарной или фондовой бирже путем проведения противоположных сделок с различными видами контрактов. Операция хеджирования требует совершения трех видов биржевых сделок:

§ покупку (продажу) реального актива или ценных бумаг с поставкой в будущем периоде (форвардная биржевая сделка);

§ продажу (покупку) фьючерсных контрактов на аналогичное количество активов или ценных бумаг (открытие позиции по фьючерсным контрактам);

§ ликвидацию позиции по фьючерсным контрактам в момент поставки реального актива или ценных бумаг путем совершения обратной (офсетной) сделки с ними.

Первые два вида биржевых сделок осуществляются в начальной стадии нейтрализации финансового риска, а третий их вид – в стадии завершения.

Механизм хеджирования с использованием фьючерсных контрактов основан на том, что если предприятие несет финансовые потери из-за изменения цен к моменту поставки как продавец реального актива, валюты или ценных бумаг, то оно выигрывает в тех же размерах как покупатель фьючерсных контрактов на такое же количество активов, валюты или ценных бумаг и наоборот.

3. Хеджирование с использованием операции «своп» характеризует механизм нейтрализации финансовых рисков по операциям с валютой, ценными бумагами, долговыми финансовыми обязательствами предприятия. Существует ряд видов своп-операций:

§ фондовая своп-операция с целью превращения одного вида ценных бумаг в другой (например, обращающиеся облигации предприятия в эмитируемые им акции);

§ валютная своп-операция заключается в обмене обязательств в одной валюте на соответствующие обязательства в другой валюте;

§ процентная своп-операция заключается в обмене долговых финансовых обязательств предприятия с фиксированной процентной ставкой на обязательства с плавающей процентной ставкой, и наоборот.

Отметим, что как метод нейтрализации финансовых рисков хеджирование в отечественной практике будет получать все большее развитие в процессе управления финансовыми рисками по причине достаточно высокой его результативности.

Дата добавления: 2019-03-09; просмотров: 437; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!