Структура индекса и дивиденды

По динамике индекса Nikkei 225 судят о развитии фондового рынка и экономики Японии. Индекс выражает динамику стоимости акций 225 наиболее торгуемых японских компаний. Однако японская экономика не ограничивается только этими компаниями (в Японии несколько тысяч публичных компаний) и на любом временном отрезке можно найти акции, которые показали рост.

В расчете индекса не учитываются дивиденды. Если предположить, что средняя дивидендная доходность японских акций составляет около 2% (что согласуется с данными MSCI), то при вложенных 100 условных единицах в 1989 году к концу 2016 года Вы получили бы дивидендами 17 единиц при реинвестировании дивидендов в акции индекса Nikkei 225 и 24 без реинвестирования. При реинвестировании дивидендов в индекс результат ниже, так как в данном случае происходит покупка акций, которые показывают отрицательную динамику.

Укрепление йены

С 1990 года японская экономика смогла повысить производительность труда и снизить производственные издержки до такой степени, что параллельное укрепление курса йены (почти в 4 раза), не снизило конкурентоспособность экспортных японских товаров.

Для иностранных инвесторов, которые занимают значительную часть в структуре акционерного капитала японских компаний (26% по данным за 2010 год), укрепление йены это скорее позитивный момент. В этой ситуации падение индекса не выглядит столь удручающе. Приведем графики ETF на индекс MSCI Japan в йенах:

|

|

|

|

и в пересчете на доллары США:

Отметим, что в данных графиках учтены дивиденды.

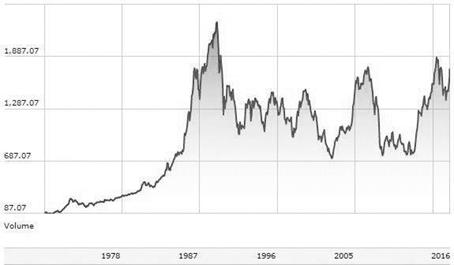

Рынок капитала в Японии на отрезке в 117 лет

Рынок акций в Японии зародился еще в 1878 году, на этом фоне отрезок в 20 лет выглядит не столь долгосрочным. Исследование доходности инвестиций в финансовые активы Японии за 117 лет показывает, что несмотря на Вторую мировую войну и финансовый пузырь 1990-х годов, акции являются наиболее доходными активами. Если учесть инфляцию и

посмотреть на реальную доходность, то только вложения в акции смогли превысить уровень инфляции, показав результат +4,2% годовых, облигации –

-0,8%, краткосрочные облигации – -1,9%.

Выводы

Япония – доказательство, а не исключение. Ситуация на фондовом рынке этой страны подтверждает следующие утверждения:

• Существует четкая зависимость между курсовой динамикой акций и экономикой компаний. Рано или поздно корреляция между ними проявляется, даже если на это требуется 25 лет. И если в России мы видим существенную недооцененность некоторых компаний, то в Японии обратная ситуация. Постепенное снижение котировок акций означает приближение публичной оценки стоимости бизнеса (которая была значительно завышена в период финансового пузыря) к экономически обоснованной стоимости.

|

|

|

• В любой экономической ситуации на длинных временных отрезках акции – наиболее доходный финансовый инструмент. В Японии это единственный финансовый инструмент, который показал положительную реальную доходность за последние 117 лет.

• В условиях глобализации экономики стоит учитывать и положение иностранных инвесторов на фондовом рынке Японии. Для них укрепление курса йены по отношению к курсу доллара США является положительным моментом, который повышает эффективность инвестиций.

• Любой рефлексивный процесс рано или поздно заканчивается. Цены на активы формировались исключительно благодаря представлениям участников биржи о будущей тенденции к их росту. Акции покупали, потому что они росли, а росли они, потому что их покупали. При этом на фундаментальные показатели деятельности бизнеса никто внимания не обращал. Практика показала, что это не может длиться вечно.

• Залог успешных инвестиций – точный расчет. Даже инвестируя в акции – производительный актив, основанный на труде людей, необходимо опираться на расчеты и анализировать соотношение «цена акций – экономика компании» или иначе анализировать потенциальную доходность активов.

Дата добавления: 2019-02-13; просмотров: 182; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!