Аналіз використання чистого прибутку підприємства

Чистий прибуток – важливий комплексний показник, що у вартісній формі відображає кінцевий результат роботи підприємства. В умовах ринкової економіки він є джерелом фінансування розвитку підприємства, створення резервних фондів, виплати дивідендів, благодійної діяльності. Величина отриманого прибутку дає можливість оцінити рівень ділової активності підприємства, його фінансового благополуччя, ефективність використання ним матеріальних, трудових і фінансових ресурсів. Ріст чистого прибутку є одним із напрямків зміцнення позицій підприємства на ринку капіталів.

Весь чистий прибуток підприємства належить його власникам, і тому саме вони визначають ті пропорції, в яких прибуток буде спожито – використано на виплату доходів власникам і капіталізовано – направлено на інвестування виробничого розвитку (приріст основних засобів, нематеріальних активів, власного оборотного капіталу, формування резервного та інших фондів).

При розподілі прибутку важливе значення має встановлення оптимальних пропорцій поділу прибутку на реінвестування і виплату дивідендів, яке б забезпечувало реалізацію стратегії розвитку підприємства і ріст його ринкової вартості. Розподіл прибутку, з одного боку – результат ефективності виробництва, з іншого – саме раціональність розподілу прибутку визначає ефективність виробництва. Це робить розподіл прибутку одним із найскладніших завдань фінансового аналітика.

|

|

|

Метою ретроспективного аналізу є об’єктивна оцінка оптимальності пропорцій між капіталізованою і споживаною частиною чистого прибутку і її вплив на реалізацію стратегії розвитку підприємства.

Аналіз використання чистого прибутку підприємства здійснюється в такій послідовності.

Оцінка достатності капіталізованої частини прибутку для реалізації інвестиційних можливостей підприємства.

Оцінка потреби підприємства в капіталізованій частині прибутку, тобто у визначенні необхідного обсягу фінансових ресурсів для здійснення інвестицій здійснюється за такими основними напрямками, як: приріст основних засобів, нематеріальних активів, власного оборотного капіталу, формування резервного фонду.

Загальна ідея при виявленні потреби підприємства в прирості основних засобів може бути відображена наступною формулою:

ОЗ = ОЗк – ОЗп + Вф + Вм – ОЗа,

де: ОЗ – загальна потреба підприємства в прирості основних засобів на плановий період;

ОЗк – потреба підприємства у основних засобах на виконання виробничої програми планового періоду;

ОЗп – наявність основних засобів у підприємства на початок планового періоду;

|

|

|

Вф, Вм – можливе вибуття основних засобів у плановому періоді через фізичний і моральний знос;

ОЗа – потреба в основних засобах, яка задовольняється шляхом оренди.

Потреба в прирості нематеріальних активів визначається в процесі аналізу стану цих активів і показників ефективності їх використання в передплановому періоді, виявлення потреби в окремих їх видах і формування на цій основі потреби в інвестиційних ресурсах на майбутній період.

На потребу підприємства в нематеріальних активах впливають інноваційні стратегії розвитку підприємства, а також особливості формування цін на різні види нематеріальних активів.

Підприємство може мати у своєму складі наукові підрозділи, які самостійно створюють і впроваджують інновації. Загальна потреба в інноваційних інвестиціях визначається вартістю розробки наукових проектів у рамках самого підприємства, придбанням патентів, виняткових ліцензій.

Підприємство, яке займає активну позицію на ринку і постійно веде спостереження за інноваційною діяльністю своїх конкурентів, швидко підхоплює і реалізує здійснені ними інновації. Загальна потреба в інноваційних ресурсах при такому типі інноваційної стратегії формується переважно за рахунок придбання науково-технічної продукції у формі «інжиніринга» і частково за рахунок придбання «ноу-хау».

|

|

|

Деякі підприємства свідомо не здійснюють наукові розробки своїми силами, а чекають їх появи на ринку, купуючи їх при суттєвому зниженні ціни. Загальна потреба в інноваційних ресурсах на таких підприємствах формується переважно за рахунок придбання «ноу-хау».

Існують і інші типи інноваційних стратегій, при яких підприємства придбавають і впроваджують окремі елементи інноваційних продуктів, які є на ринку. Загальна потреба в інноваційних інвестиційних ресурсах у цьому випадку формується, в основному, за рахунок придбання невиняткових ліцензій і франчайзингу.

Оцінка вартості об’єктів інноваційних інвестицій здійснюється у відповідності до їх особливостей. Однак треба відмітити, що для більшості інтелектуальних продуктів базою ціни є прибуток, отриманий покупцем від їх експлуатації, і та його частина, яку він готовий виплатити за період дії угоди.

Величина приросту власного оборотного капіталу визначається, виходячи із обґрунтованої потреби підприємства в матеріальних оборотних активах на плановий період і фактичної їх наявності на початок планового періоду.

|

|

|

Норматив може бути визначений з використанням методів прямого рахунку, аналітичного та дослідно-статистичного (див. § 3.2).

Визначення потреби підприємства у формуванні виробничих запасів методом прямого рахунку полягає в розробці і встановленні норми запасів у днях та розрахунку одноденного витрачання матеріальних ресурсів. Норму запасу в днях визначають, виходячи з того, що в кожен момент часу частина виробничих запасів знаходиться в дорозі, інша – на прийманні, розвантажуванні, складуванні і підготовці до виробництва. Крім того, матеріальні ресурси знаходяться у вигляді поточного і страхового запасу, що також необхідно для нормального ходу виробництва. Якщо розрахувати, скільки часу виробничі запаси знаходяться на всіх названих стадіях у відповідності з фактичними умовами, що складаються на підприємстві, то це буде необхідний розмір виробничих запасів у днях. Помноживши його на одноденний розхід матеріальних ресурсів, отримаємо норматив виробничих запасів.

Обґрунтовані залишки нереалізованої продукції визначаються множенням одноденного випуску продукції за виробничою собівартістю на норму готової продукції в днях, яка розраховується, виходячи з числа днів необхідних для підбору продукції за асортиментом, комплектування виробів до партій відвантаження, пакування, оформлення транспортних документів.

При розрахунку обґрунтованого розміру незавершеного виробництва перемножують середню тривалість виробничого циклу в днях, одноденний випуск продукції за виробничою собівартістю і коефіцієнт наростання витрат у незавершеному виробництві.

Досвідно-статистичний метод полягає у здійсненні статистичних спостережень за операційною діяльністю підприємства, в ході яких встановлюють необхідні розміри оборотних активів.

При використанні аналітичного методу норматив попереднього звітного періоду коригується на заплановану зміну обсягу виробництва, прискорення оборотності активів і т.п.

Розмір щорічних відрахувань на поповнення резервного капіталу вказується в засновницьких документах. Як правило, це 5% отриманого чистого прибутку підприємства. Величина резервного капіталу повинна складати не менше 25% статутного капіталу підприємства.

Оцінка достатності споживаної частини прибутку для здійснення дивідендних виплат на основі прийнятої на підприємстві дивідендної політики.

Аналізуючи дивідендну політику підприємства, використовують коефіцієнт дивідендних виплат, який розраховується як відношення дивіденду на одну акцію до прибутку на акцію, і показник дивідендного покриття, який показує, скільки разів дивіденд може бути виплачений із прибутку на одну акцію. Нехай сума дивіденду 50 грн., прибуток на одну акцію складає 150 грн., тоді коефіцієнт дивідендних виплат дорівнює 33%, а дивідендне покриття – 3,0. У західній практиці коефіцієнт дивідендних виплат зазвичай знаходиться в межах 35-55%.

Найпростішою моделлю визначення дивідендів є розрахунок дивіденду як залишку. При виборі такої дивідендної політики підприємство повинно спочатку визначити потребу в капіталізованій частині прибутку, а після того розрахувати суму прибутку, яка піде на виплату дивідендів. Будь-який інший підхід приведе до того, що ефективність підприємства в майбутньому буде знижуватися. Згідно з цією політикою дивідендних виплат, коефіцієнт виплат може змінюватися щорічно.

Підприємство може здійснювати політику стабільного розміру дивідендних виплат. Згідно з цією політикою, підприємство повинно виплачувати у вигляді дивідендів постійний процент від прибутку. Але тоді при зниженні прибутку дивіденди зменшуються, а це, безумовно, веде до зниження ринкової ціни акцій даного підприємства. Причому зниження може бути значним, бо інвестори можуть сприйняти падіння дивідендів як наслідок негативних процесів у діяльності підприємства. Тому на практиці менеджери рідко дотримуються цієї політики.

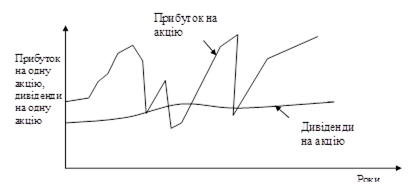

Найбільш розповсюдженою на практиці є політика постійного росту розміру дивідендних виплат. У період інфляції більшість підприємств вибирають саме таку дивідендну політику. Вона, як правило, веде до росту ринкової ціни акції підприємства. Якщо прибуток на одну акцію підприємства росте, то збільшуються і дивіденди на акцію, однак дещо менше, ніж прибуток. Але якщо прибуток на акцію падає, то дивіденд на акцію залишається на тому ж рівні або дещо падає. На рисунку 2.23 показана динаміка співвідношення між прибутком і дивідендом, що припадають на одну акцію підприємства.

Для підприємства та дивідендна політика є оптимальною, яка забезпечує максимізацію цін акцій. Якщо підприємство планує збільшити дивіденди, то воно повинно або зменшити капіталізовану частину прибутку, або збільшити випуск нових акцій, або збільшити борг. При цьому не бажано, щоб зменшувалися темпи росту підприємства або відбувалися відхилення від оптимальної структури капіталу.

Оцінка розподілу прибутку на основі системи коефіцієнтів.

Для узагальненої оцінки розподілу прибутку використовується система відносних показників. Їх економічний зміст і алгоритм розрахунку відображено в табл. 2.67.

Рис. 2.23. Динаміка співвідношення між прибутком і дивідендом,

що припадають на одну акцію

Статья LXXXVI. Таблиця 2.67.

Коефіцієнти розподілу прибутку

| Назва коефіцієнта | Алгоритм розрахунку | |

| а) Коефіцієнт оподаткування прибутку (Коп) | Коп=ПД /Пзв | ПД – сума податків, зборів та інших обов’язкових платежів, виплачених за рахунок прибутку Пзв – прибуток від звичайної діяльності до оподаткування |

| б) Коефіцієнт чистого прибутку (Кчп) | Кчп=ЧП/Пзв | ЧП – сума чистого прибутку |

| в) Коефіцієнт капіталізації прибутку (ККП) | Ккп=ЧПк/ЧП | ЧПк – сума капіталізованого чистого прибутку ЧП – загальна сума чистого прибутку |

| г) Коефіцієнт споживання прибутку (Ксп) | Ксп=ЧПс/ЧП | ЧПс – сума чистого прибутку, використовуваного на споживання |

| Для оцінки ефективності використання капіталізованої частини прибутку використовуються показники: | ||

| а) Коефіцієнт інвестування прибутку (Кіп) | Кіп=ЧПі/ЧПк | ЧПі – сума капіталізованого прибутку, що використана на інвестування приросту активів ЧПк – загальна сума капіталізованого чистого прибутку |

| б) Коефіцієнт резервування прибутку (Крп) | Крп=ЧПр/ЧПк | ЧПр – сума капіталізованого прибутку, яка направлена в резервний фонд ЧПк – загальна сума капіталізованого чистого прибутку |

| Для оцінки ефективності використання прибутку, направленого на споживання, використовуються такі показники: | ||

| а) Коефіцієнт виплати прибутку власникам (коефіцієнт дивідендних виплат) (Квв) | Квв=ЧПв/ЧП | ЧПв – сума чистого прибутку, виплачена власникам ЧП – загальна сума чистого прибутку |

| б) Коефіцієнт, який характеризує рівень прибутку власників на вкладений капітал (РПВ) | РПВ=ЧПв/ВК | ВК – середня сума власного капіталу підприємства |

Оцінимо показники розподілу прибутку за фінансовою звітністю аналізованого підприємства. Для цього скористаємось аналітичною таблицею 2.68 наступної форми.

Статья LXXXVII. Таблиця 2.68

Оцінка відносних показників розподілу прибутку

| № | Показники | Базовий період | Звітний період | Абсолютна динаміка |

| 1. | Чистий прибуток | 3248,4 | 3691,3 | 442,9 |

| Розподіл прибутку: | ||||

| 1.1 | Спожито власниками | – | 463,7 | 463,7 |

| 1.2 | Капіталізовано: | 3248,4 | 3227,6 | 463,7 |

| а) | спрямовано до статутного капіталу; | – | – | – |

| б) | відраховано в резервний фонд; | – | – | – |

| в) | направлено на інвестування виробничого розвитку; | 72,7 | 3227,6 | 3154,9 |

| г) | направлено на покриття збитків минулих років | 3175,7 | – | -3175,7 |

| 2.Коефіцієнти узагальненої оцінки розподілу | ||||

| 2.1 | Коефіцієнт оподаткування | 30 | 35,1 | 5,1 |

| 2.2 | Коефіцієнт чистого прибутку | 70 | 64,9 | -5,1 |

| 2.3 | Коефіцієнт капіталізації | 1 | 0,87 | -0,13 |

| 2.4 | Коефіцієнт споживання | – | 0,13 | 0,13 |

| 3.Коефіцієнти оцінки використання капіталізованої частини прибутку | ||||

| 3.1 | Коефіцієнт реінвестування | 0,02 | 1 | 0,98 |

| 3.2 | Коефіцієнт резервування прибутку | – | – | – |

| 4.Коефіцієнти використання споживаної частини прибутку | ||||

| 4.1 | Коефіцієнт дивідендних виплат | – | 0,13 | 0,13 |

| 4.2 | Коефіцієнт, який характеризує рівень прибутку власників на вкладений капітал | – | 0,03 | 0,03 |

| 4.3 | Коефіцієнт, який характеризує рівень чистого прибутку, що припадає на 1 просту акцію | 1,169 | 1,329 | 0,16 |

| 4.4 | Коефіцієнт, який характеризує рівень сплачених дивідендів на 1 просту акцію | 0,066 | 0,087 | 0,021 |

Аналізуючи розподіл фінансових результатів за два роки, можна стверджувати, що підприємство спрямувало в бюджет у вигляді податку на прибуток 35,1% прибутку від звичайної діяльності. Порівняно з минулим періодом сума сплаченого податку зросла на 5,1%. Це підтверджується значенням коефіцієнта чистого прибутку, який дорівнював у минулому періоді 0,7, а в звітному – 0,649, тобто 70% заробленого прибутку від звичайної діяльності підприємство залишило у своєму розпорядженні в минулому періоді і 64,9% – у звітному.

Підприємство у минулому періоді майже всю суму чистого прибутку, а це складає 98%, направило на усунення непокритого збитку. Лише 2% чистого прибутку, а саме 72,7 тис. грн. – реінвестувало. Про це свідчить значення коефіцієнта реінвестування.

У звітному періоді чистий прибуток було направлено на споживання і капіталізовано. Спожито прибутку на суму 463,7 тис. грн. Це складає 13% чистого прибутку, отриманого у звітному періоді. Про це свідчить значення коефіцієнта споживання. Ця сума була направлена на виплату дивідендів. Тому коефіцієнт дивідендних виплат у звітному періоді складає 13%.

Досить незначним на підприємстві є рівень прибутку власників на вкладений капітал. На одну гривню вкладеного ними капіталу припадає лише 3 коп. дивідендних виплат.

Дані таблиці вказують на те, що за звітний період зросла сума оголошених дивідендів та величина прибутку, що припадає на одну просту акцію.

Весь капіталізований прибуток звітного періоду підприємство реінвестувало у виробництво. Це склало 3227,6 тис. грн., або 87% його чистого прибутку. Про це свідчить значення коефіцієнта капіталізації.

Виявлення відхилень фактичного використання прибутку від планових параметрів, з’ясування факторів, причин та оцінка наслідків.

Механізм розподілу прибутку визначається комплексом факторів, що можна поділити на дві основні групи: зовнішні, які створюються зовнішніми умовами діяльності підприємства, та внутрішні, які обумовлені особливостями господарської діяльності підприємства.

До зовнішніх факторів відносять:

· правові обмеження і податкова система – законодавчі норми формують пріоритетність окремих напрямків використання чистого прибутку (податки та інші вирахування), встановлюють нормативні параметри цього використання (ставки податків і зборів, система податкових пільг) та інші умови;

· загальноекономічна тенденція в країні – в умовах пожвавлення і підйому зростає середньоринковий рівень прибутку на вкладений капітал. Це зумовлює підвищення частки прибутку, яка капіталізується. Поглиблення спаду і економічна криза, ріст інфляції, навпаки, сприяють зростанню споживаної частки прибутку;

· можливість використання більш дешевих зовнішніх джерел формування фінансових ресурсів – якщо вартість позиченого капіталу є нижчою у порівнянні з середньозваженою вартістю власного капіталу, то це об’єктивно веде до зростання споживаної частки чистого прибутку підприємства, бо його інвестиційні потреби будуть задовольнятися за рахунок зовнішніх джерел фінансування. Якщо доступ до зовнішніх джерел обмежений чи вартість залучення позиченого капіталу більша, ніж середньозважена вартість капіталу, яка склалася на підприємстві, то більш ефективним буде збільшення частки прибутку, яка використовується для інвестування виробничого розвитку.

Основними внутрішніми факторами, що впливають на пропорції розподілу чистого прибутку, є:

· Рівень прибутковості звичайної діяльності підприємства – при низькому рівні рентабельності, а, відповідно, і меншій сумі чистого прибутку свобода формування пропорцій його розподілу суттєво обмежена. Це пов’язано з тим, що існують певні зобов’язання перед власниками підприємства. Крім того, певна частина чистого прибутку, згідно з діючим законодавством, повинна направлятися на формування резервного й інших страхових фондів;

· рівень підприємницького ризику – нестійкість ринку, залежність від випадку, низька конкурентоспроможність продукції, нераціональність структури капіталу змушують підприємство збільшувати обсяг формування резервного й інших страхових фондів. Без цього зростає загроза банкрутства підприємства. Це, безумовно, веде до росту капіталізованої частки чистого прибутку;

· необхідність оновлення матеріально-технічної бази – якщо в портфелі підприємства є реальні проекти, внутрішня норма окупності яких значно перевищує середньозважену ціну інвестованого капіталу, і такі проекти можуть бути реалізовані відповідно у короткий час, то частка капіталізованого прибутку зростає;

· можливість використання внутрішніх джерел формування фінансових ресурсів – якщо потреба в інвестиційних ресурсах, що забезпечує приріст операційної діяльності, може бути задоволена за рахунок зростання амортизаційних відрахувань, продажу основних засобів чи інших активів, то можливості використання прибутку з метою споживання розширюються;

· стадія життєвого циклу підприємства – на ранніх стадіях життєвого циклу підприємства вимушені більше засобів інвестувати в свій розвиток. Це пов’язано з високим рівнем інвестиційних потреб таких підприємств. Для них, як правило, обмеженим є доступ до зовнішніх джерел фінансування, тому більшу частку отриманого прибутку такі підприємства капіталізують;

· рівень платоспроможності і ліквідності підприємства – в умовах невисокого рівня платоспроможності і ліквідності підприємство не може направляти великий розмір прибутку на споживання. Це призвело б до значного зниження рівня ліквідності активів, які підтримують поточну платоспроможність, а також до росту банкрутства.

Підсумовуючи сказане, можна зробити висновок, що специфіка завдань, що стоять перед кожним конкретним підприємством у процесі його розвитку, відмінність внутрішніх і зовнішніх умов їх господарської діяльності не дозволяють створити єдину модель розподілу прибутку, яка б мала універсальний характер. Однак перераховані вище основні напрямки аналізу дозволять не тільки визначити суми капіталізованого і споживаного прибутку, але й сформувати внутрішні пропорції такого розподілу з врахуванням великого числа факторів, що їх визначають.

(i) КОНТРОЛЬНІ ЗАПИТАННЯ

1. Що слугує інформаційною базою для проведення аналізу фінансових результатів?

2. Від яких видів діяльності формується чистий прибуток підприємства.

3. Назвіть алгоритм розрахунку валового прибутку підприємства?

4. Які фактори впливають на зміну валового прибутку?

5. Назвіть алгоритм розрахунку фінансового результату від операційної діяльності.

6. В якій послідовності проводять аналітичне дослідження фінансових результатів діяльності підприємства?

7. На чому ґрунтується механізм дії операційного важеля?

8. Як розрахувати ефект дії операційного важеля, і в чому суть цього показника?

9. Які можливості для підприємства надає застосування методики маржинального аналізу?

10. Назвіть основні показники рентабельності і алгоритми їх розрахунку.

11. Назвіть основні напрямки розподілу прибутку підприємства.

12. Охарактеризуйте основні показники розподілу прибутку.

Розділ 7.

Аналіз активів підприємства

Дата добавления: 2019-02-12; просмотров: 1443; Мы поможем в написании вашей работы! |

Мы поможем в написании ваших работ!